金が連日高値を更新している。

田中貴金属の小売価格では、6894円と史上最高値を記録した。

金が連日高値、6894円 - コロナ不況で安全資産需要https://t.co/TC1xlMmc3d

— 共同通信公式 (@kyodo_official) July 9, 2020

記事によれば、「新型コロナウイルス感染拡大で不況が長引くとの懸念」を理由に、安全資産需要として「金(ゴールド)」の値段が高騰しているとのことだ。

また、富裕層の資産運用を手掛けるプライベートバンクも、金保有を推奨している。

株式市場が新型コロナ危機を受けた暴落から急速に持ち直しているにもかかわらず、世界の富裕層に投資助言するプライベートバンク(PB)が、金の持ち高をもっと増やすよう勧めている。 https://t.co/cNQOO51x6Q

— ロイター (@ReutersJapan) June 22, 2020

うーん、利息もつかない金を資産の1割程度保有するよう推奨とな。

単に、株や債券は下がりそうだし、金は上がりしそうだからオススメでっせ、というワケではなさそうだ。

そもそも、金を保有する意義とは何だろうか。

「有事の金」と言われるように、金は有事の際にしか本領を発揮しない。

金はどれだけ保有していても利息・配当はつかないし、値動きも穏やかなので、株や債券への投資と比べるとリターンは小さい。その割に、他の金融商品と同じく元本補償は無く、割が悪い。

こうした点を踏まえると、金保有の意義は「投資」ではなく、万が一に備える「保険」であると言えよう。つまり、値上がったタイミングで売った買ったするものではない、ということだ。

ということで、金保有は資産に対する保険だ。

そもそも、「リスク回避」という理由で、金の需要が高まっているのであれば、株価下落や円高が進むはずだ。

しかし現実には、特にナスダックは終値ベースで最高値を更新するなど、株価は高値安定しているほか、円は他の通貨に対して概ねヨコヨコ展開だ。リスク回避の動きはない。

しかも、富裕層が本気出せば、別に暴落場面でも利益などいくらでも出せるはずだ。わざわざ値動きの小さい金保有をする理由は少ないのではなかろうか。

ここで想定されるのが、そもそもドルの基軸通貨性が金損されたり、米国債がデフォルトしたりするなど、金融市場そのものが崩壊するリスクが念頭に置かれている可能性だ。

では、ドルは崩壊するのだろうか。

ドルが金本位制を維持できず(ニクソンショック)、金の裏付けが無くなった時から「通貨」は信用の付いた紙きれだ。

紙切れだが、モノやサービスと交換できるし、石油も買える唯一の通貨だ。こうした価値が維持される限り、通貨として流通する。

極端な金融緩和により過剰発行されると、通貨価値が暴落(=モノの価値が暴騰)する「ハイパーインフレ」が懸念されるが、他の通貨(円やユーロ)も過剰発行されているので相対的に問題はないし、そもそもドル以外に信用できる通貨が無いので、ハイパーインフレにはなっていない。

まさに、MMT(現代貨幣理論)が主張する展開そのものだ。

裏付けのない紙切れだけど、他に代わるものが無いし、いくら刷っても問題ないやでということ。

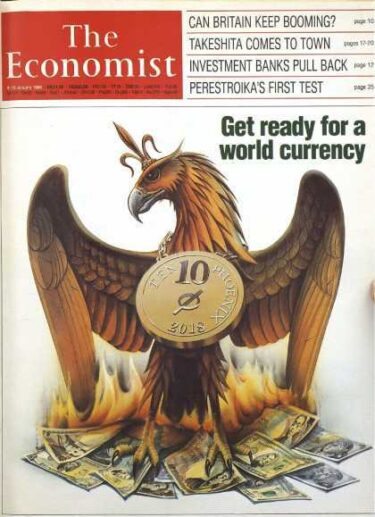

とはいえ、ドルに代わる「通貨」的なものが出てくれば話は別だ。あっと言う間にドルの価値は暴落する。

そのドルに代わる「通貨」的なものの筆頭が「金(ゴールド)」だ。太古の昔から、富の象徴として使われ通貨を発行するようになってからは、金の裏付けがあるからこそ、通貨の価値が認められてきたのだから。

では、金がドルにとって代わるから、プライベートバンクは金保有を推奨しているのだろうか。

多分違う。金は株価と金(ゴールド)は逆相関となるはずだからだ。株高地合なら、金利も付かない金よりも株を持っていた方が有利だ。普通なら金は下げる。

でも下げていない。むしろ、最高値更新。

本来であれば、金相場は金地金などの「現物」と「先物」が同じ市場で取引されているので、QEマネーで生み出した巨額のドルで金先物売りすれば、金相場は簡単に大暴落する。ドルが極度に信用低下しても、ドルは安泰という仕組みがある。

まあ、金の総量には限りがあるので、無限売りが出来るわけでもない。

アメリカは世界最大の金保有国だが、現在も本当に公表どおりの金を保有しているか、非常に疑問だ。

以前にも紹介したように、金価格のコントロール権限は喪失しているようだ。

このブログでは、前々から金融危機に備えてインゴットなど現物の金(ゴールド)買うことをオススメしている。しかし、じわじわと上昇する金価格は、年明け早々のアメリカ・イランの戦争懸念もあってかなり高くなっており、なかなか手を出しづらいのが[…]

今、ドルがコントロールしているのは金価格ではなく、株式・債券市場だ。というか、株式・債券市場しかコントロールできず、コントロールのためにはQEを継続してドルを刷りまくるしかない。

ドルを刷りまくれば、本来的にドルの価値は希釈されるが、それしかドルの価値を維持する方法がないということだ。

国際金融資本勢力は、既に金価格のコントロール権限を喪失しているので、金価格の上昇はマネーゲームの結果ではない。

各国の中央銀行が景気刺激策&債券市場防衛として、財政赤字の拡大・マネタリーベース拡大という状況の反映であり、通貨価値の希釈という状況の反映と言える。

つまり、今起こっていることは、「金価格の上昇」ではなく「通貨価値の減退」だ。

そして、「通貨価値の減退」「金価格の上昇」という状況からは、既にインフレが始まっていることが伺える。

目の前では、株式・債券市場にQE資金が投入されて堅調なので、事象を見誤ってしまいがちだが、「実体経済の衰退」はかなり進行している。

こうした状況下において、金融商品としては最下級だが、保険としては優秀な「最後の砦」として、金が買われているということか。

この状況分析が正しいとすれば、MMT(現代貨幣理論)は全く正しくないということになるか。

そして、この状況で中東戦争のニオイがしていることが気になってくる。

この1週間ほど、イラン国内の様々な施設で火災や爆発が相次いで発生している。6月26日には、首都テヘラン近くのミサイル用の液体燃料製造施設で爆発が発生した。当初、イランの当局は民間施設としていたが、衛星写真分析の結果ミサイル製造施設と[…]

元キャリア外交官の原田武夫氏は、中東戦争により原油価格が上昇して、日本のインフレからのデフォルトを引き起こすことを予測していた。

通貨価値がめちゃくちゃ減退した状況下で、原油価値が上昇すれば、本当にインフレになりそうだ。

インフレからの、日銀の金融緩和終了で、国債金利のコントロールが効かなくなり金利上昇からのデフォルトという流れと考えられるが、それが現実になりそうな条件が整いつつあるような。

なお、原田武夫は、食料危機などの際に金が売れるか疑問を呈していたのを聞いたことがあるが、確かに食糧が無い状況下で、役に立たない金と交換する人が現れるかは疑問だな。

とはいえ、有史以来の「根源的通貨」という役割を担ってきた金の信用はアツい。次に出てくるであろう、デジタル通貨への切り替えまでは、大切に保有するのがいいのかもしれん。

最後まで読んでくれてありがとう!