6月25日に発表されたアメリカの5月分の個人消費支出(PCE)は、大方の予想どおり上昇した。

米5月コアPCE価格指数3.4%上昇、29年ぶり高水準 個人消費一服 https://t.co/krHYSBKgVA

— ロイター (@ReutersJapan) June 25, 2021

上昇率は、前年同月比で3.9%の上昇となっており、変動が激しい食品とエネルギーを除いても(PCEコア)前年同月比3.4%上昇となっている。ちなみに、個人消費支出(PCE)は、FRBが目標とするインフレ率の指標となっている。

ロイターの記事によると、このインフレ率は1992年以来29年ぶりの高さだとか。なお、個人消費支出(PCE)の4月分は3.6%(3.1%)、3月分は2.3%(1.8%)と上昇が続いており、数十年単位で見てもかなりのインフレ率と言える。

インフレの背景にあるのは、上下しつつも高値圏を維持する食料や原油価格のほか、「コロナ終わらないのに進むインフレ」でも書いたとおり、コンテナ船の混乱が収束せずに輸送費が上昇を続けていることや、半導体工場の相次ぐ火災事故などによる供給減等が重なったためだ。

なお、このインフレは、コロナ禍真っただ中の昨年5~6月頃には始まっており、コロナ復興需要でインフレしているわけでも無さそうだ。

こうした不穏な状況を前に、バンカメさんが「年率10%を超えるインフレ」への警鐘を鳴らしているとか。

BofA Crashes The “Transitory” Party: Sees Up To 4 Years Of “Hyperinflation” https://t.co/1OW1o9Axcx

— zerohedge (@zerohedge) June 25, 2021

ゼロヘッジさんが報じるところによると、バンカメの中の研究員さんは、「アメリカで年率10%を超えのインフレが長くて4年間は続く」「FRBは物価を統制出来なくなる」ことを予測している。

30年ぶりのインフレをしている中で、バンカメさんのこの警告・・・FRBはQE(量的緩和)を続けてても大丈夫なのだろうか。

FRBの本来の立ち位置は「通貨政策の番人」だ。

もし、想定以上のインフレが起こっているなら、利上げするとか市場の通貨を吸収するとかは難しいかもしれないが、今の超絶緩和を緩和するような策が出てきても良さそうだが・・・FRBは「今のインフレは続くか分からんし年率2%になるかも分からんから、とりあえず大丈夫っす」としており、注視している程度だ。

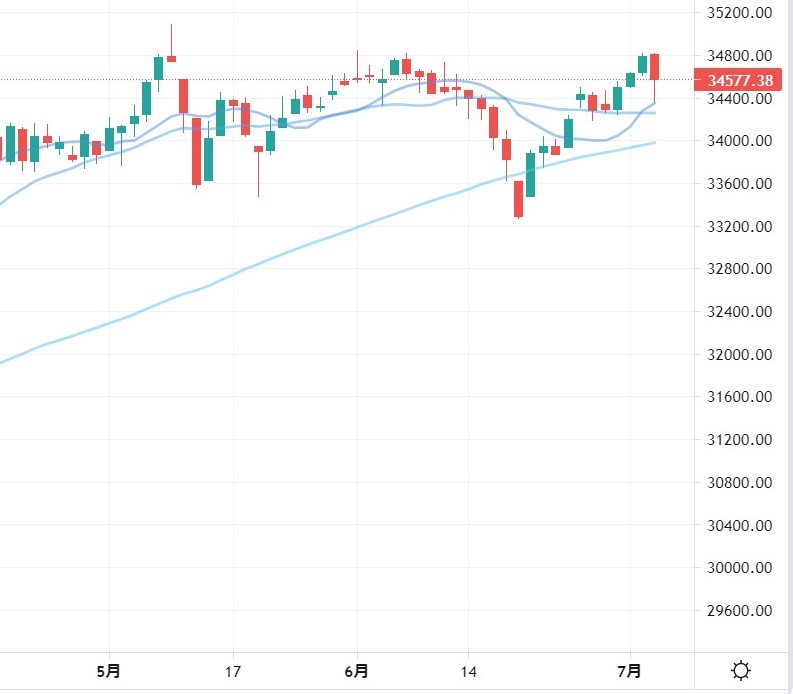

確かに、このところの米国債金利は低下し続けている。これは、直近1ヶ月くらいの米国債金利のチャート(日足)だ。

最近はめちゃくちゃ下がっている(=国債価格は上昇)。3月末と5月11日頃には1.7%に乗せてきていたことを思うと、相当低下している。

国債金利は「政策金利(0.25%)+現実のインフレ率」であることを踏まえると、金利低下とは現状のインフレ期待が低下していることを意味している。

つまり、FRBにとっては・・

ということになろうか。

一方で、バンカメさんがFRBがこれから失うとしていた「物価統制能力」だが、実は既に失っていると見るべきなのかもしれない。

6月16日のFOMCでは、テーパリングを始めるための議論を始めようかな~と言ったところ、株価は敏感に反応した。

6月半ばごろの窓開けGDしている部分がそれだ。さらに、上の米国債の金利チャートを見ても、6月半ばに1.6%に迫る勢いで急騰している。

テーパリングは、利上げとかの引き締め策ではない。単に「買い入れ資産額を減らそうかな~」程度のものなのに、この反応とは・・。

まあ、株価も国債金利も直ぐに反転しているが・・この点はゼロヘッジさんがこんな指摘をしている。

Rabo: Last Week’s Volatility Is A Sign That Fed Tightening Could Be Over Before It Even Began https://t.co/c09pElQFhY

— zerohedge (@zerohedge) June 21, 2021

タイトルを直訳すると、「先週のボラティリティは、FRBの引き締めが始まる前に終わった可能性があることを示している」だ。

つまり、テーパリングをチラつかせたら株価が急落したので、慌てて「いや、まだ少し先の話っすよ!」としたことを指している。

FRBは、市場のプロシュート兄貴から教えられた「もうテーパリング出来ない」「QEをひたすら続けるしかない」・・この覚悟を、頭ではなく心で理解したことだろう。

こうした状況を踏まえると、現在の米国債金利の低下や株価の反発は、単にFRBがQEを頑張った結果だと考えられる。そもそも、金利低下したのに株価はあまり上がっていないし。

となると、FRBが「国債金利が上がってないからインフレしてないっす」とするのは単なる自作自演に過ぎず、現実はQE中毒から抜け出せないこと、インフレしてるけど有効なインフレ対策を取れないだけという疑いが強い。

それどころか、FRBが実はインフレを煽っている疑惑も。

サマーズ氏、米住宅急騰は「恐ろしい」ことだ-MBS購入を疑問視 https://t.co/VA8REPKMeO

— ブルームバーグニュース (@BloombergJapan) July 3, 2021

かねてからインフレを警告しているサマーズ元米財務長官が、米住宅価格の急上昇しているのに、FRBがMBS(住宅ローン担保証券)の購入を続けていることに疑問を呈している。

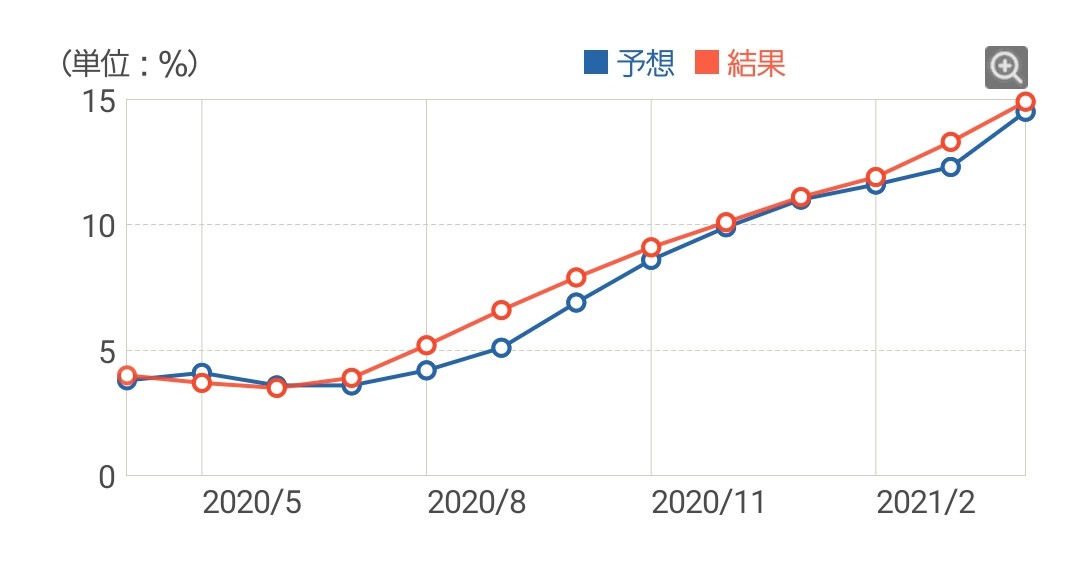

サマーズ氏が気にする「ケース・シラー住宅価格指数」の推移がこれ。

住宅価格が上がり始めたのは、コロナ禍だった昨年や8月頃からだが、ここに来てさらに急騰している。ブルームバーグの報道では、直近4月の伸びは過去30年で最大とか。

まるで、日本のバブルみたいだ。

個人消費支出は29年ぶりに、住宅価格指数は30年ぶりの伸び・・さらに、食糧品などコモディティもみんなコロナ禍のど真ん中の時期からガンガン上げている。

サマーズ氏は、住宅価格がインフレを誘発する可能性が強いとしているが、既にインフレしていることを踏まえると、FRBがワザとインフレさせている疑惑が強まってくる。

まあ、FRBがMBS(住宅ローン担保証券)を買い続けているのは、FRBが買わないとサブプライム証券みたいに信用崩壊しちゃうからなのかもしれないが。

どちらにしても、最悪の状況まで行き着きそうだ。

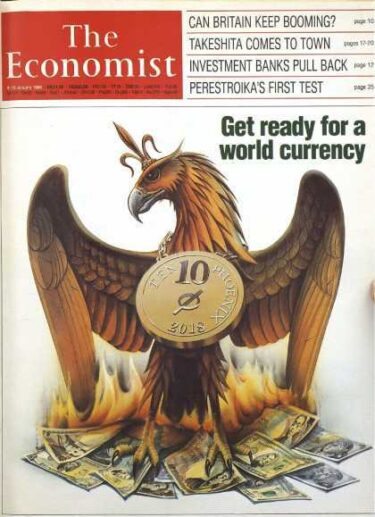

こうした状況を写し出しているのが、エルサルバドルのビットコイン法定通貨化だろう。

エルサルバドルでビットコインを法定通貨とする法案が成立した。【ビットコインが法定通貨に 中米】https://t.co/G9TB6Fp1Vw中米エルサルバドルの議会は、暗号資産(仮想通貨)ビットコインを法定通貨とする法案を可決し[…]

エルサルバドルでは、信用のない自国通貨コロンの代わりに米ドルが流通している。そんな状況なので、エルサルバドルは、国債発行するにも米ドル建て(=ドルを保有する必要)になる。事実上の米ドル本位制だ。

となると、エルサルバドルの金融政策は、自動的にアメリカの金融政策と同一となり、現在のようにアメリカでインフレ放置されると、自国のインフレもひどくなるので非常に困る。

また、アメリカはQEでドルをジャブジャブ刷ってバラマキするなど、アメリカ政府の際限無きQEで発行された通貨はかなり実体経済にも投入されており、インフレの一因になっているとも言える。

だが、エルサルバドル国民には何の恩恵もなく、インフレの弊害だけが顕著になる。

事実、アメリカではバブル時代の日本みたいになってるとか。

仕事に戻る気のないアメリカ人を勧誘するために過去にあり得なかった事態が発生。バーガーキング店員に$1500(16.5万円)のサイニングボーナス(契約金)。フォークリフト運転士に$2000。アマゾンも倉庫作業員に$1000。

さてと、これはきちんと統計に反映されるのだろうか。https://t.co/rzO4GvTLfa pic.twitter.com/S3k1eGvq4l

— Amin A. (@aminimaz) July 5, 2021

うーん、就職活動家になって、契約金もらって即バックレるやつが出てきそうだ。

これは、ますますインフレが進むと見るべきだろうか。

そうなると、エルサルバドルの決定は、インフレ放置するアメリカに対して「米ドルよりもビットコインの方が信用できる」というアンチテーゼ的な側面もあるだろう。

また、以前にも書いたが、自国通貨の信用度が低く暴落の危険性を抱えていたり、経済構造が不安定で強国の通貨を使わざるを得ない弱小国が、通貨的にドル支配から独立する可能性を示したと言える。

同じことは、米ドルが流通する新興諸国や、ドルペッグしている中国人民元なんかにも言えるだろう。

そういえば、中国の仮想通貨規制が緩むと予想している人もいるが・・

中国政府はここ2ヶ月、すべての仮想通貨取引禁止や大手マイニングファーム閉鎖など厳しく規制してきたけど、その理由は今月中国共産党創立100周年イベントがあるかららしいね😯中国の何人かの私のクリプトフレンドによると、8月以降はこれ以上クリプトに圧力かかることないよって言っていた🇨🇳

— ロシアンOLちゃん (@crypto_russia) July 6, 2021

中国共産党政府の本気度から見て、こんな話はにわかには信じられんが・・。

いずれにせよ、今後は新興諸国を巻き込む形でアメリカのインフレは進行する可能性が高い。というか、既にしている。最初に大変なのは一般大衆だが、やがて国債の利払いが高金利に圧迫されることになる。テーパリングもやらざるを得なくなるだろう。

「アメリカの積極財政が日本のデフォルトを招く!?」で書いたように、価値がどんどん低下する米国債は、日本が支えさせられるなるかもだが・・日本もビットコイン法定通貨にした方がいいのかも!?手始めに、仮想通貨の税制を何とかして欲しい。

最後まで読んでくれてありがとう!