アメリカで、大半の国民に1400ドル(約15万円)の現金給付を行うという、200兆円規模のコロナ対策法案が成立した。

【米 200兆円の経済対策が成立】https://t.co/PvZA4E6Gmq

バイデン米大統領は11日、1兆9000億ドル(約206兆円)規模の新型コロナウイルス経済対策法案に署名し、同法は成立。1人最大約15万円の現金を給付し、年収約810万円までの個人は満額受給できる。

— Yahoo!ニュース (@YahooNewsTopics) March 12, 2021

この経済対策は、総額1.9兆ドル(約200兆円)という超大型対策だ。柱となる「1400ドル(約15万円)の現金給付」がクローズアップされるが、実際には「個人年収7万5千ドル(約820万円)まで」「夫婦年収15万ドルまで」という制限があるため、1400ドルもらえる人は全員ではない。

もっとも、アメリカ国民全員に15万円配っても50兆円くらいなので、国民の救済措置だけなら200兆という天文学的な数字にはならない。

ちなみに、経済対策の残りの大半のカネ(175兆円くらい?)は、ロックダウンで経済が疲弊した州(主に民主党支持の州)への救済(大統領選挙の恩賞?)とか、よく分からない教育機関(と称する団体)への追加支援などに使われる。

とは言え、実体経済に大量の現金がブチ込む法案可決を好感して、アメリカの株式市場も大幅に上昇している。

最高値更新。一人1400ドルのバラマキが実体経済に投入されることを好感しているのは間違いないだろう。

今回の法案には入っていないが、コロナ終了まで国民に毎月2000ドル(約22万円)を給付する案が民主党の一部から出ているとか。全体を眺めると、社会主義的な色合いが極めて強い政策だ。

この200兆円の財源は国債発行(ドル札の印刷)であり、まさにMMTの実践のいったところ。

この規模のバラマキでアメリカのGDPを2%押し上げ効果が見込まれているとのことが、その規模のバラマキが消費に回れば、当然ながらインフレを助長する。

だが、実際に実体経済に投入されるのは200兆円全部ではない。個人の1500ドルは所得制限があるし、イナゴのロビンフッダー達は株式市場やビットコインに投入するだろうし・・実際にインフレするほど投入されるかは不透明だ。

一方で、先日のブログ「インフレと金利上昇が日本の資産バブルを招く」でも紹介したが、物流の混乱でインフレしつつあるのは事実だが、特にアメリカでは原田武田氏が指摘するように意図的なインフレ誘導をしているフシがある。

すでに米国債市場はインフレを織り込みつつある。

米国債金利は現状の危険水準と言われる1.5%台を超えて、1.6%台へと突入した。基準となる米国政策金利が0.25%であることを踏まえると、随分と高い。

インフレとなると、景気の状況とは無関係に金利は上がる。インフレとは、物価高=貨幣価値低下なので、貨幣価値の低下分を補うために金利は上がらざるを得ないからだ。

今のところインフレは緩やかなので、金利もFRBが制御可能だろうが、このままインフレ進行すれば、どこかの時点でFRBは利上げ等の金融引き締めに転換せざるを得なくなる。

だが、イエレン財務長官もパウエルFRB議長も「経済をコロナ前に戻す」を建前に、2%越えのインフレすらも容認する構えだ。

この状況に物流の混乱分が加わわるとインフレにならないワケが無い。完全に(ワザと)インフレ誘導している。

今のところ、イエレン氏はインフレを軽視しており「制御可能」と、かなり強気の模様。QEも止めるつもりは無さそうだ。

イエレン財務長官、米国のインフレリスクは小さく「制御可能」https://t.co/QSGRCYG3os

— ブルームバーグニュース (@BloombergJapan) March 14, 2021

イエレンさん・・・危機の芽を摘む具体的な方策にも言及して欲しいっす。なお、FRBのパウエル議長も「景気回復による金利上昇は当然」として、金利上昇を軽視している。

しかし、このイエレン財務長官がFRB議長だった2014年に、満期償還した米国債を買い戻しをしないなど、FRB資産を減ら減らすべく金融市場からの資金回収を行う「QT」へと舵を切った。

イエレン氏がQTに舵を切った理由は、ドルの信用・基軸通貨性を守ってドル覇権を維持するためであり、QEの不健全性を問題視していたのは間違いない。ただし、同時期に日本(日銀)やEU(ECB)はQE継続しており、明らかにFRB分のQEを肩代わりさせていたと見られる。

しかし、「アメリカレポ市場へのFRB資金供給増額が意味すること」で紹介したように、超低金利のままにQTで市場資金を吸収したことで、銀行の余力も減ってしまった。超低金利で銀行の本業の儲けが低いまま、市場から国債を吸収したことで、銀行のFRBへの預け金が減っていったからだ。

さらにJPモルガンがレポ市場混乱を仕掛けたところに、トランプの金融緩和再開圧力も加わって、FRBは2019年3月にQEを再開した。再開当初は「これはQEぢゃねぇ」と強弁していたが、コロナによって大盤振る舞いに。

こうした中で財務長官に就任したイエレン氏は、ドルの健全性を確保するかと思いきや、これまで金融市場に投入していたQE資金を実体経済にもぶち込んでインフレ誘導を図ろうとしている。

「貨幣供給量の増加」と「物流混乱による市場物量の低下」によって、制御不能なインフレとなる可能性を市場は意識し始めている。

一方の日本だ。

金利めちゃ低い。低位安定だ。物流の混乱に起因するコストプッシュインフレは、世界中等しく起こっているハズなのに・・これは一体?

理由を考えて見ると、日本政府のコロナ対策は最低限の対策過ぎて非難されるほど。そのお陰で、ある程度の財政規律を保ってると言える。さらに、日本のコロナ支援・景気対策は、竹中平蔵氏のパソナや電通などの特定企業で止まったり、資金が海外へ流れるなど国内(国民)への恩恵は極めて薄いからだ。

しかも、日本ではバブル崩壊以降の「失われた30年」の間もデフレが続くほどに通貨供給量は少ない(金融市場には莫大なカネが投下されたが)。特別会計を通じた米国債購入や、竹中平蔵氏の活躍による非正規労働増加・給与低下が長期間継続しており、日本の富がどんどん海外流出する「搾取され大国 日本」となっているからだ。

さらに、日本でも実質的な財政ファイナンスが行われているが、日銀の国債買い受けは(一応)市場調達してるし、その国債利回りも実質ゼロだ。

そんな日本では、アメリカで懸念される「貨幣供給量の増加」「物流混乱による市場物量の低下」によるインフレリスクはほとんど無い。良い悪いは別として。

もう一回米国債金利を見てみよう。

金利上昇分を見越して、FRB(や日銀)が米国債を買い支えれば金利は下がるので、FRBが本気出せば金利を下げることなど容易な気もするが、危険水準に突入しているにも関わらず金利は下がらない。

今回の1.9兆ドル対策で、これまでの新型コロナ財政出動は、総額5.8兆ドルとなった。2019年度の財政歳出額が4.4兆ドルだったので、それを超える水準となっている。なお、財源は全て国債だ。

この規模の財政ファイナンスが継続すればドルへの信用は揺らぎ、米国債の消化率は悪化するが、もしかして、米国債は既にFRBや日銀以外の買い手がいないくらいに売れてないのではないかとの疑いが出てくる。

そうだとすると、FRBは金利上昇を抑え込むことは出来なくなる。なし崩し的に金融引締に転換することになり、コロナも継続しているとなれば、確実にインフレ&不況の「スタグフレーション」に陥る。

日米を比べると、日本のインフレ耐性はかなり高い。

FRBが金利上昇を座視すれば、資金は暴落が予想されるアメリカ市場から逃避し、日本へと流れ込んでくることになる。

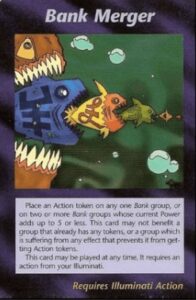

そういえば、イルミナティカードにこんなカードがあった。

ポンドがドルを飲み込み、ポンドを円が飲み込んでいく。最後は円ももっと大きなサカナに飲み込まれるワケだが・・。

ドルやポンドの信用不安。これが日本バブルの始まりとなるのか・・も。

最後まで読んでくれてありがとう!