2019年末、ニューヨークダウや日経平均が最高値を更新するなど絶好調で一年の幕を閉じた。同時に、債券市場も堅調で金利は低い水準で安定している。

元キャリア外交官の原田武夫氏が12月25日前後の大暴落を警告するなど、金融危機の発生が叫ばれレポ市場での資金不足が発生する中で、株式・債券市場はなぜに堅調なのか。市場を支えているのは誰なのかを考えてみたぞ!

…と書いている間に米軍によるイラン攻撃のニュースが出てきたが、それは一旦置いておこう。

まず、世界の負債総額がだ、世界のGDP約85兆ドルの約3倍、250兆ドル(2京7000兆円)以上となっており、リーマンショックから4割以上も増えている。

レバレッジを踏まえると5京円を超えるとも言われる、もの凄い規模でバブルが膨張し続けている状態だ。誰も正確なところは分からないが。

とは言え、これだけ「負債」が莫大だと少しの金利上昇でも利払いが莫大となり、支払いが滞る者が続出するなど日本のバブルやサブプライムと同じ構図でバブルが弾ける。

今のバブルは史上最大規模で、もし弾けた場合は全世界を巻き込んだ「金融大崩壊」が起きることが誰の目にも明らかとなっており、日銀、FRBはじめ各国の中央銀行は金利を上げることができない。

つまり、バブルが膨らみ続ける限りゼロ金利・低金利(マイナス金利も)は続けられることになる。

これを踏まえて以下のニュースを見て欲しい。アメリカの金融情報サイトゼロヘッジの記事だ。

機械翻訳なので変な日本語は許して欲しい。

Fed Is Monetizing 90% of U.S. Deficit to Keep Interest Rates from Rising and Crashing Markets

ダニエル・R・アマーマン,CFA

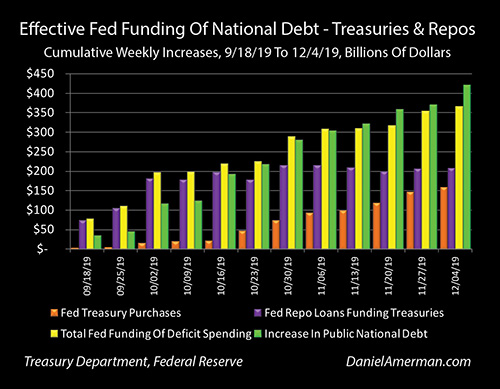

上のグラフに見られるように、過去12週間、連邦準備制度理事会による赤字の総週次資金調達の黄色いバーと、米国政府による毎週の赤字支出の緑色のバーとの間には、驚くべき視覚的な相関関係がありました。

連邦政府が費やした税金が徴収された税金を超えた赤字支出の総額は、過去12週間で4220億ドルと驚異的なものだった。総額3,670億ドルの国家債務の増加に対する資金は、連邦準備制度理事会のメカニズムを通じて、政府支出の資金を調達するだけで、非常に低い金利で提供された。

財務省も連邦準備制度理事会も、何が起こっているのか認めないだろう。FRBはこれを達成するために2つの別々のプログラムを使用しており、平均的な市民がどこから資金が入ってきて何のために使われているのかを追うのは難しくなるという複雑さの度合いを持っています。

このステップバイステップ分析では、FRBと財務省の週数をまとめ、複雑さのベールの背後に隠されているものを明らかにし、単純な真実を示します – 最近の連邦政府の赤字支出の約90%が事実上単に新しいお金を作成することによって、市場レート以下で資金を調達。

記事の概要は、過去12週間に発行されたアメリカ国債の総額が4220億ドルあり、うち約9割に当たる3670億ドル分はFRBが買い支えていたとことが分かったというものだ。

要はアメリカ政府が新たに発行したアメリカ国債は約9割が売れ残ったので、FRBがドルを刷って買ったと言うことだ。

日本でも、日銀が国内の各銀行から国債を買い取る額を減らそうとしたところ、国債が売れ残る事態となった。

また、日銀は国債だけでなくETFの形で多くの株式も保有しており、日本国債の安定消化だけでなく株価の維持にも大きな役割を果たしている状況だ。

当然、EUも同様だ。

日本・アメリカ・EUではQEによって生み出された資金により、株価や債券価格(金利)が維持されて金融市場の安定が図られている。

当然、今後も金利を上げることは出来ず超低金利・ゼロ金利が続く。

ちなみに、常識として自国の国債を自国の中央銀行が引き受けることは、当該国家の通貨の信認を毀損する行為なのだが、先進国はどこの国もやっており相対的に通貨価値が保たれている感がある。

先日のレポ市場の一件など、信用不安などによる「うっかり金利上昇」など起こらないように、資金供給を継続せねばならず、市場をソフトランディングさせることは容易ではない。

原田武夫氏は、昨年末にも市場がガラる(大暴落する)との予測をしていた。簿外資産の流れと金融崩壊とを関連づけた予測だった(と思われる)が、現実には日本・アメリカ・EUの各中央銀行が市場に資金注入し、株式は高値圏で推移し金利も上がらない。

特に昨年末はレポ市場における資金需要の名目で莫大な資金が注入された。

また、最近では「MMT(現代貨幣理論)」として、中央銀行による資金注入ではなく、政府が直接財政出動することが言われはじめている。

MMTは財政赤字がいくら増えてもインフレにはならず、かえって財政出動により、経済が成長し景気も回復することで財政赤字は解消されるとする主張だ(バブル以降の日本がそうだった)。

おじさん的には戦前のアメリカで実施されたニューディール政策を彷彿とさせる。

ニューディールの財政出動により銀行救済や公共事業が進められて雇用確保につながり、アメリカ経済は数年で自立走行するに至った。

だが当時「金融デリバティブ」は無かった。

今の時代は財政赤字で作られた資金は早々に債権化されて市場に向かうため、財政出動により作られた資金は実体経済ではなくQEと同じように金融市場に投入される。

結局のところMMTもQEと全く同じだ。

いずれにせよ、株式市場や債券市場の活況は欲しがる人が多いのではなく、バブルを潰せない各国中央銀行による資金によるものであり、市場安定のためにもバブル膨張が欠かせないという「異常さ」によるものということだ。

このため、イランの状況によってはどうなるか分からないが、今のバブル膨張はしばらく続くと思われる。

イラン司令官殺害については、リスクオフによる金利低下を狙ったかもしんないが・・・。

最後まで読んでくれてありがとう!