金価格が約3カ月ぶり高値となっている。

金価格が約3カ月ぶり高値、コロナ懸念や米国債利回り低下で https://t.co/FBqgIcMnmh pic.twitter.com/P82vjFM6bC

— ロイター ビジネス (@ReutersJapanBiz) May 17, 2021

金価格のチャートを週足で見ると、2月~3月頃に直近の大底を付けた後、5月に入ってからは大きく上昇しているのが分かる。

まあ、2020年8月頃に2000ドルを超えていたことを考えると、まだまだ上値余地はありそうだ。

ロイター記事では、「米国債利回りの低下」と「アジアでの新型コロナウイルス感染拡大懸念」が金買いの理由としているが、正直微妙な気がする。

まず米国債利回り。

米国債利回りの底は昨年8月頃で、大体0.5%くらいだった。その後、金利は急騰(=国債価格は下落)して3月頃に今の金利水準に達して以降は、多少の上下はあるもののヨコヨコ展開だ。

4月頃の1.7%台から見ると米国債利回りは低下しているとは言え、まだまだ十分に高い水準にある。そもそも、金は値動きも小さく、保有しているだけでは金利も配当もないので、米国債の金利が多少下がったからと言って積極的に買われる資産ではない。

また、コロナの感染状況だが、インドのコロナ感染は確かに深刻で、日系自動車メーカーも生産停止に追い込まれているようだ。

新型コロナウイルスの感染拡大が深刻なインドで、日本の自動車メーカーが相次いで生産を停止しています。ロックダウン(都市封鎖)が行われている地域で従業員が出勤できないのに加え、自動車部品などの調達にも支障が生じているためです。https://t.co/VAHf0OGOTw

— 時事ドットコム(時事通信ニュース) (@jijicom) May 17, 2021

ただ、金価格とコロナ感染状況の相関は微妙かも。

金価格は、8月初旬に高値を付けた後は3月上旬頃まで下落を続けていたが、その頃は欧米のコロナ感染状況が悪かった時期と重なっており、アジアのコロナだけ金価格上昇の理由になるものなのか。

と言うことで、金価格の上昇の理由は米国債利回り低下やアジアのコロナではなく、本当は、インフレが金融当局が言うような緩やかでアンダーコントロールではない懸念があるからではなかろうか。

実は、元米財務長官がインフレに警鐘を鳴らしている。

サマーズ氏、米インフレは自身の予測より急速-当局予想は信頼できず – Bloomberg

サマーズ元米財務長官は、自身が予想していたよりもインフレが加速していると語り、金融当局やホワイトハウスが示す緩やかなインフレ見通しに疑問を投げかけた。

https://t.co/kRyC8D2taD— 石原順(西山孝四郎) (@ishiharajun) May 14, 2021

ブルームバーグの記事によると、サマーズ元米財務長官は「自身の予想よりもインフレは加速している」とのことで、金融当局の緩やかなインフレ予想を信頼できないとしている。

サマーズ氏の深刻なインフレ懸念が、金価格上昇の本当の理由ぽいな。

以前に「インフレと金利上昇が日本の資産バブルを招く」で紹介したように、元キャリア外交官の原田武夫氏は意図的なインフレ誘導を指摘していた。

原田武夫氏は、海運業界のコンテナ価格上昇を米系メディアが報じたことやアメリカの一人1400ドルの給付金政策について、インフレ誘導の意図があるとしており、また、インフレ誘導の目的は「資産バブルを起こすこと」としている。

こうした指摘を踏まえると、現在のインフレは景気回復(期待含め)によるものではなく、物流混乱や食糧価格上昇などに起因する「コストプッシュインフレ」と見るべきか。

となると、簡単にはインフレは収まらない。

また、原田武夫氏は「コロナ終わらないのに進むインフレ」で紹介したように、「政体勢力」の上に位置する「国体勢力(王族たち)」が、リバランス(おカネを入れる)の必要性を意識しつつあるとしている。

16分35秒くらいから23分過ぎまで。

- ロスチャイルド家の日本代表の方から聞いた話では、世界の富は増えているのではなく、偏在バランスが変わっているだけ(一方で増えれば、もう一方で減る)。国際金融資本は「全世界の富は一定」と言っている。

- 4月の頭頃から、先進国の中で一番カネの無い日本にカネが流れる「リバランス」が起こり、平成バブルの比ではない規模のバブルとなるが、その反動で日本デフォルトへ。

- リバランスにおいては、何処にどういう形でカネが入りどのくらいの勢いになるのかが重要で、その勢いによって反動の勢いも決まる(振り子のように)。

- 現状では、中央銀行がマーケットにおカネを流しているが、カネは回っていない。

- そうした政体勢力の動きを一歩引いた外側から見ているのが「国体勢力(王族たち)」で、リバランス(おカネを入れる)の必要性を意識し出している。

現状の金融システム下では富の偏在が限界に達しており、世界の支配者層(国体勢力・王族たち)が打開策を考えていることが示唆されてる(と思われる)。

現在のインフレが、この「リバランス」を起こすプランの一環だとしたら・・FRBもインフレ誘導に荷担してるかもしれず、サマーズ元米財務長官が指摘するとおり「インフレ大丈夫っす」という当局発表はアテにならないという可能性が出てくる。

そして、リバランスによって現在の金融システムをリセットするだろう(=金融崩壊!?)ことを踏まえると、このインフレ劇の次の段階が見えてくる。

まず、インフレになると景気状況とは無関係に金利は上がる。インフレとは、物価高であると同時に貨幣価値低下でもあるので、貨幣価値の低下分を補うために金利は上がらざるを得ないからだ。

この前提を踏まえると、インフレ進行を理由として、リーマンショックから10年以上も続いたQEを止めることが支配者層が望む次の段階だろう。

基本的にインフレ下においては、金利上げなど金融引締め策を行う。イエレン財務長官は、5月4日に「金利上げなきゃかも~」との発言し、金利上昇懸念で株価暴落となったためこの発言を打ち消したが・・やはり本音だったか。

ただ、イエレン発言で株価暴落となったように、QE下での金融引締はかなり難しい。

QEでは、市場への大量の資金供給と同時に、中央銀行が国債を買入れることで超低金利を実現している。金融引締とは、まさにこの国債買入れを減らす(テーパリング)ことになる。

既にイギリスやカナダではテーパリングが始まりつつあり、支配者層の威光にひれ伏している模様。

英中銀、資産買入ペース減速 引き締めでないと強調 政策維持 https://t.co/KUGj6AO41x

— ロイター (@ReutersJapan) May 6, 2021

日銀もこの動きに追随しているようで、4月以降は株価が大きく下落する局面でもETF買い入れをしないことが増えた。ただ、全く買い入れないというワケでもないので、迷走中と言ったところか。

ゼロヘッジの記事によると、今後のQE総額はどんどん減っていくとの予測がバンカメから出されているとか。

Soaring Inflation Will Not Peak Before January 2022: Here’s How To Trade It https://t.co/nDyuXXU5VZ

— zerohedge (@zerohedge) May 7, 2021

ゼロヘッジさんの記事を引用する(Google翻訳)と、

4大中央銀行のQEは、20年の8.5兆ドルから、21年の3.4兆ドル、22年にはわずか0.4兆ドルに低下する

とのこと。

バンカメさんの予測が、まさに支配者層のメッセージか。

しかし、金利を上げれば国債価格は下がるし、株価も下落するので、日銀やFRBの抱える大量の資産は毀損されてしまう。

これでインフレが収まって景気回復となればいいのだが、一つ間違えると景気停滞とインフレが当時に来るスタグフレーション下で、中央銀行の資産がゴリゴリ削られていくことになりかねない。

しかし、中央銀行の役割が「物価の安定」である以上、インフレ放置は難しいし、そもそも米国債金利が上がっているのは、FRBの国債消化能力が限界にきているからなのかも・・。

結局のところ、雲の上の支配者層の圧力によって、QEをやめて金利を上げることになるだろう。

でも、インフレは止まらない、

リーマンショック以降、日米欧中銀のQE政策により10年以上に渡り大量のマネーが投入されてきたものの、マネーの大半は実体経済の何倍もの規模に膨らんだ金融市場に投入されており、実体経済への影響が少なくインフレにはなっていない。

つまり、QEとインフレはあまり関係ないので、QEやめてもインフレは止まらないだろう。

しかも、QEはリーマンショックから10年以上経過しても継続されている。

元々は、リーマンショックで崩壊しかけた金融市場(主に債券市場)を買い支えるための一時的なものだったハズだが・・レポ市場の混乱もあったように、金融システムはリーマンショックから復活しておらず、QE無しでは生きられない。

つまり、QEを減額・停止(=テーパリング)すると、インフレは収まらないばかりか、国債が消化されなくなって金利上昇のコントロールが効かなくなる可能性もあり、そうなれば数年で金融危機だ。しかも、それはドル覇権の崩壊を誘発しかねない特大の金融爆弾だ。

以前に「金がまたまた高値更新!そして、限界に達したドルの崩壊が見えた」で、富裕層の資産を預かって運用するプライベートバンクが、金保有を推奨しているとする記事を紹介した。

株式市場が新型コロナ危機を受けた暴落から急速に持ち直しているにもかかわらず、世界の富裕層に投資助言するプライベートバンク(PB)が、金の持ち高をもっと増やすよう勧めている。 https://t.co/cNQOO51x6Q

— ロイター (@ReutersJapan) June 22, 2020

このブログ記事を出してほどなく金は下がり始め、プライベートバンクのヤロー共にハメられたかと逆恨みしていたが、単なる買場演出だったようだな。

プライベートバンクさんは、富裕層の皆様に資産1割もの金保有を推奨していたが、金は利息・配当も無くリターンも小さいし、そもそもプライベートバンクなら暴騰・暴落問わず利益などいくらでも出せるハズで、わざわざ金保有を推奨する必要性は少ない。

プライベートバンクが金保有を推奨した真意としては、金融危機を見越した「有事の金買い」だったぽい。

となると、金の需要の高まりは、インフレが想定外に加速する懸念と合わせて、金融システムの大黒柱になっているQEが終わる懸念が理由にあるのか。

ドルの基軸通貨性が毀損されたり、最悪、米国債がデフォルトするなど、金融市場崩壊まで見据えているのだろうか。

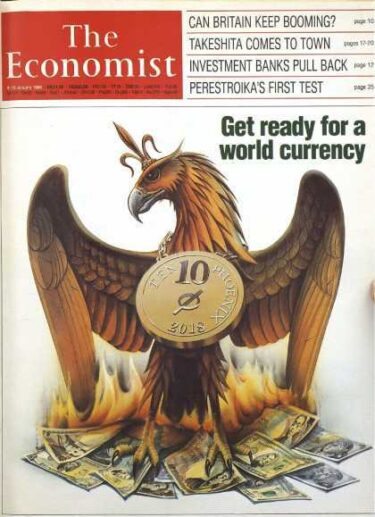

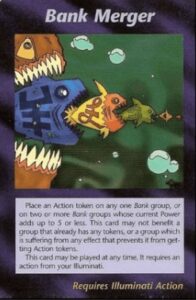

このイルミナティカード。

ポンドがドルを飲み込み、円がポンドを飲み込んでいく。最後は円ももっと大きなサカナに飲み込まれるワケだが・・これが金なのか、それとも世界統一デジタル通貨なのか??

ドル安、ポンド高からの円高になったらもう終わりなのかも。

最後まで読んでくれてありがとう!