今週は、日米欧の中央銀行がQEを宣言した週だった。

FRBは1%利下げでゼロ金利とするサプライズとともに、QE再開による国債やCP(コマーシャルペーパー)の買い支えを表明したFRBが買い支える米国債などの総額はを7千億ドル(約74兆6千億円)もの規模だ。

ECB(欧州中央銀行)は、2020年末までに、7500億ユーロ(約89兆円)分の国債や社債を買い取ることを決めた。

日銀も、積極的な国債買い入れとやCP(コマーシャルペーパー)や社債の買い入れについては、合計2兆円の追加買い入れ枠を設定した。

ちなみに、CPとは短期社債と思ってもらえればいい。超低金利下にあって、企業は金融機関から借り入れるよりも社債発行による方が資金調達に有利な場合が多く、その資金による自社株買いなども相まって未曾有の好景気が演出されてきた。

日銀とFRBは3月16日に、これらの緩和策を発表したが、マーケットの反応は芳しくなかった。特にアメリカでは「史上初サーキットブレーカー発動」や「史上最大の下落幅」など、まさに世紀末。

一方で日本の株式市場の下落幅は穏やかだ。その理由だが、日銀のETF買いは公表されている額だけでなく、QEにより生み出された資金で(市中の銀行が日銀の指示のもとに)ETFを買い支えているためと考えられる。

まあ、そんなして上げたところで売られるだけなんだがな。しかも、外資が底値で仕込む→日銀がQE資金など駆使して株価つり上げ→外資が売り抜け・株価下落のループだ。日本人の富をどんどん外資に流しているからな・・・。

と、QE再開しても株式市場の反応はイマイチなのだが、問題は債券市場で起こっていた。以下は時事通信からだ。

日銀は19日、市場に出回る資金や債券の量を調節する緊急オペレーション(公開市場操作)を実施し、国債1兆円の買い入れに踏み切った。急ピッチで上昇する長期金利の抑制が狙いとみられる。日銀は新型コロナウイルスの感染拡大を受けて、16日に決めた追加金融緩和策の中で、国債買い入れを積極的に実施する方針を示していた。

日米欧がこぞってQEで国債ドカンと買っちゃうぞっていってるのに、なぜ日銀は追加で1兆円も国債買うのか!?

以下の日本国債の利回りチャートを見て欲しい。

なんと、16日のQE拡大発表にもかかわらず、利回りの上昇は全く止まっていない(=国債価格は下落)。ここ半年で見ても、利回りは最高値圏だ。

この利回り急上昇を抑えるため、日銀が1.3兆円もの国債買い入れに動いたようだ。それでも、利回りの上昇はまったく止まっていない模様。

昨日は、日銀の買い入れ予定額に対して約3倍の応札という報道も見かけたので、安全資産と言われた国債を手放す動きが極めて強いようだ。

チャートを見ると、2月末頃に利回りが急落(=国債価格は上昇)している。

これは、コロナショックが始まって株式市場で暴落が起こった頃で、安全資産の国債に買いが集まったし、為替は円高に触れた。いわゆる「リスクオフ」の状態だ。

ところが、利回りは3月9日に底を打って以降反転し、今に続く上昇傾向(=国債価格は下落)となっている。

日本国債は、日銀が買い入れを減らそうとしたところ、国内金融機関が買うのを躊躇したことがあった。日銀が事実上の買取補償をしないと売れないポンコツ債券となっているのは事実だが…。

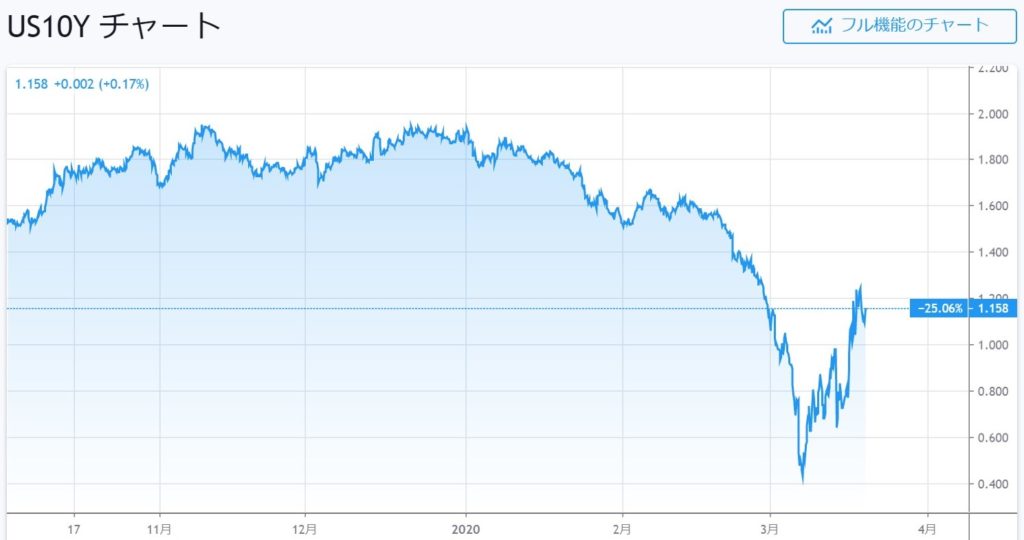

一方、米国債も同様の動きとなっている。

米国債も、コロナショックにより2月末頃から利回りが低下(=価格は上昇)し始めたが、3月9日を境に反転上昇に転じた。

その後、FRBによる1%利下げによるゼロ金利を表明し、本来なら大幅利下げだから既発債券の利回りは下がるはずなのに全く逆の動きをしている。

さらに、70兆円を超える規模の国債買い入れなど、金融緩和策をサプライズで打ち出したにも関わらず、効果は一瞬だ。利回りの上昇傾向は止まる気配がない。

さらに為替市場も見ると、メジャー通貨の強さは「ドル>>>ユーロ≧円≧ポンド」となっている。ドル円・ドルストともにドル無双だ。

国債・株式・為替の状況からは、外資企業が株や原油の暴落による手元資金確保のために、保有する海外株を売却・現金化して、本国への資金引き揚げが本格化している様子がうかがえる。つまり、日本株を売却し、円資金をドル資金に転換すると、円売り・ドル買いを伴うため、円安・ドル高となる。

さらに、高値圏にあった米国債や日銀が買取補償している日本国債まで売却して現金化している状況からは、「とにかく現金がないと危ない」という状況が垣間見える。

現金(手元資金)を必要とするのは、新型コロナ感染防止のため営業停止など経済活動が停止し、急激に不況になったことが原因だ。売上減少分の穴埋めや従業員の給料の支払い、借入金・仕入れ・売掛金の決済等々に現金が必要となっている。

世界中で大なり小なりのロックダウン(封鎖・自粛)が進んでおり、航空会社や石油、小売、飲食系などは、今後倒産が増えていくことは確実だし、すでに失業者が急増している。

ここで、社債やCDS、CLOなどデリバティブが破綻すれば、すんなり金融危機へと発展する。というか、中央銀行の買い支えがなければすでに金融危機となっていたはずだ。

この流れで行くと、日本は債券安・株安・円安のトリプル安に見舞われる。そして、不況下での物価上昇(スタグフレーション)の発生が懸念される。

そういえばちょっと前に、元キャリア外交官の原田武夫氏が自身のブログで以下の警告を発していた。

- トランプの出した中東和平案にもとづき中東地域において戦争がはじまり、原油価格は急騰する。

- この「オイルショック」により、日本経済は「スタグフレーション」となり、日本銀行のQE(量的緩和)は停止

なお、トランプの中東和平案と中東地域における戦争については、以前にブログでも考察したことがあるので、参考にして欲しい。

原田武夫氏の予測 中東戦争による石油危機は日本デフォルトを誘発!?

この時の原田武夫氏の想定では、原油高騰を引き金としたインフレ・消費の落ち込こみによる「スタグフレーション」が想定されていたと思われる。

だが、前回記事で紹介した本田健さんが「想定するよりも展開が早い」と語っていることから、中東戦争やオイルショックによらずとも、対コロナウイルス戦争だけで日本経済がスタグフレーションに陥る可能性は極めて高くなっていることは警告しておきたい。

ちなみに、スタグフレーションとは、経済停滞(スタグネーション)と物価上昇(インフレーション)が同時に起こることを指す造語だ。

世界から検査増やせ圧力がかかっていることから、日本でも感染爆発やロックダウン(都市封鎖)が近日中に起こり得るため、経済活動の大幅縮小による「景気停滞」と日本売りによる「物価上昇」の可能性が出てきた。

つまり、経済停滞による所得・消費の落ち込みでデフレとなるが、為替変動でインフレとなり合わせ技でスタグフレーションになるということだ。

物価が上昇したとすると、「2%インフレ」を目指している日銀QE(量的緩和)はどうなるのだろうか。

過去の石油危機などによる物価上昇局面は「金融引締」により収束している。このため、コロナショックで制御不能な物価上昇となれば、日銀は速やかな金融引締(供給資金減、利上げ)に転じる必要が出てくる。

本来は、日銀による資金供給で市中にカネがバラまかれるとインフレになり、インフレになると金利も上昇する。だが、金利が上がると企業がカネを借りず、設備投資など経済活動が回っていかない。

そこで日銀は資金供給と同時に、大量に国債を購入することで金利を下げている。

だが、過度な物価上昇となれば「金融引き締め」として利上げするとともに国債購入は難しくなる。

だが、それでも国債を買わざるを得ないだろう。

日本の債権市場はワンショット何十億円単位の取引がされており、参加者は少なくてもその影響は株式市場を遥かに超える。

しかも、「市場機能が働かない」ほど日銀が高く買い続けてしまっているため、国債市場で日銀不在となれば、日本国債は大暴落する。また、日銀資産にもかなり含み損が増える。

30兆円くらいしか持っていない株式ETFの含み損だけでも債務超過に陥りそうなのに、500兆円以上も保有する国債が暴落したら…。

それに、日銀QEは市中の銀行にカネをばらまき、市中の銀行はその資金で(日銀の指示により)日本の株式市場だけでなく、アメリカの債券・株式市場をも買い支えてきた。

そもそも国債・株式市場で中央銀行がメインプレイヤーというのは、はっきり言って異常な状態だ。日本の株式市場もアメリカの株式市場も、日銀資金と自社株買い、外資資金により支えられている異常な状態だった。だが、この異常な状態はリーマンショック以降、ずっと続いてきた。

米日欧の中央銀行がQEにより、金融システムの根幹(信用創造)たる債券市場(国債と社債)を支えてきた。

だが、日銀やECB(欧州中銀)が債券市場から手を引けなかったのは中央銀行以外は、買い手がつかない(=ジャンク債)からで、そんな債券を高値掴みして大量保有している各国中銀のバランスシートの健全性が問われていく。

さらに、QEの有効性にも疑問符が付く。新型コロナウイルスによる実体経済の停止はまだまだ続く。そうなると、各企業が発行した社債・CPの破綻が相次ぎ、社債市場において信用収縮が起こる。

それらは、CLOやCDSへと飛び火し債券市場全体が機能不全となり金融危機が起きる。先日紹介したドイツ銀行が発行する債券なんかも、一気に破綻する。ドイツ銀行もデフォルトに追いこまれる。信用収縮は、すぐに株式・国債市場にも飛び火する。

NY・日経暴落もぶっ飛ぶ衝撃!ドイツ銀行がデフォルトする!?

FRBのゼロ金利政策・量的緩和にも関わらず「ドル高」が進行するということは、「有事のドル買い」が起こっているということ。本田健さんも海外では戦争と同じ認識だと言ってた。今はまさに戦争状態の「有事」だ。

日本だけが危機意識が低いのは事実だ。さらに、日本は気が緩んでいる雰囲気まである。マスコミは「いつまで自粛させるのか」とあたかも自粛が悪い事のように報道してるしな。

一方、アメリカやオーストラリアでは、異例の全渡航中止勧告が出され、国民は海外へ出ることが出来なくなった。もちろん日本も対象だ。イタリアでは中国と同様に都市ごとロックダウンされた。

ペルーでも新型コロナウイルスの感染拡大防止のため、国境の閉鎖が突然発表され、全ての国際線フライトが運航停止になった。おかげで、ペルーにいた何千人もの旅行者が立ち往生だ。

日本は、全世界への渡航についてはやっと一番低いレベル1の「注意喚起」を出したに過ぎない。

本田健さん曰く、イタリアのように事前に封鎖予告をすると、住民が大挙して逃げ出すので、ロックダウンは突然に実施されないと意味がない。

なので、日本でも感染者が爆発的に増えたら、突然ロックダウンされるとのことだ。

だが、その前にオリンピックの中止が決定されなければならない。安倍首相もやれないことは分かってはいるが、中止を言い出す権限がないのだろう。

WHOとIOCの話し合いで中止が決定されるはずだ。これは原田武夫氏も言っていたことで、実際には、世界の国体勢力がオリンピック開催をしないと決めているので、開催はされない。

早くオリンピック中止が決まってくれないと、日本では自粛解除ムードが強くなってコロナ感染が拡大してしまうぞ。

そして、世界中が「ウイルス戦争」という有事に突入している中で、日米欧中銀はいつまで買い支えられるのか。買い支えが出来なくなった時が、最後の金融危機が発生する時だ。

最後まで読んでくれてありがとう!