このところ、一時の円安がウソのように円高傾向となっている。以下はドル円の日足チャートだ。

ドル円は、5月9日に高値131.34円まで上昇したところだが、その後は上げ下げしつつも確実に弱含んでおり、今では4月18日頃の水準まで下がっており、日足レベルでボリバン下限をつつくまでになった。

ドル円が急騰したのは、アメリカの金融引締め(ドル高誘導)と日本の金融緩和継続(円安誘導)の相乗効果によるもので、メジャー通貨の強さも・・

ドル >> ポンド > ユーロ >> 円

・・の順で推移していた。

円以外の全通貨が多かれ少なかれ金融引締め転換という構造的要因が理由であり、この中でも最強のドルと最弱の円の組み合わせ「ドル円ロング」により、寝てるだけで利がどんどん増えるというイージーゲームな展開でもあった。

ところが、ここ数日のメジャー通貨の強さは、

円 ≧ ユーロ > ポンド ≧ ドル

という感じになっており、ここ数日はポン円ショートが大正解だった。まあ、ポンドは値動きが激しく心臓に悪いので、ドル円ショートも正解と言える。

さて、こんなドル円の日足チャートだが、ロウソクの実体や移動平均は超長期線を下回っていないため、まだ弱いとまでは言えず、調整なのかトレンド転換なのかは何とも言えない。

ただ、4月からの上げが急すぎて日足はクラッシュ気味で、強弱判断するには微妙なので4時間足チャートを見る。

これについては、「フィリピンでのマルコス王朝復活と金融システムの転換」でも紹介したが、5月12日に2ヶ月ぶりにベアトレンドのパーフェクトオーダーが完成していた。

なお、現状の4時間は127.30~50円付近を越えようとしており、ここを完全に越えるor数日前のレジスタンスだった128円付近を越えてきた場合はロング目線に戻したいところ。

ドル円は24日に127円のサポートを割って下落したものの思ったより下は固く、上がるか下がるかの判断に迷う微妙な感じと言える。

さて、ここからの展開としては、

- 円安基調に戻る

- 一時的に上げるものの、円高基調に戻る

- このまま下り3倍速界王拳発動

のパターンが考えられる。

いずれの場合もチャート判断になるが、当面はショート目線を継続する場合でも、127.5円付近を超えた辺りでは様子見し、128円の節目超えを確認できればロング目線に切り替える必要が出てくるかも。

・・とまあ、テクニカルから見たドル円はこんな感じだが(個人の感想です)、実のところドルそのものが弱含んでいることもあるので、ドル円ショート継続でも良いのでは・・と思っている。ユーロドル買いでもいいかもしれんけど。

以下はドルインデックス日足チャート。

今のところ、ドルは弱含んでいるのが分かる。

欧米の金融引締めや日銀の緩和継続という構造は変わらないまま円高基調となっているのは、円が強くなったのではなくドルが弱体化した「ドル安」とみるべきだろう。

この背景にあるのが、FRBによる金融引締めの副作用懸念だ。

アメリカやイギリスでは激しいインフレを受けて金融引締めに転換しているが、FRBの基本方針は強気一辺倒であり、金融引締めは「過去最速ペース」となる予定だ。

例えば、5月のFOMCで50bp(0.5%)の利上げとなった。

長期にわたって上昇相場を形成して来た米株式相場も、大きな転換点を迎えたようだ。5月の米連邦公開市場委員会(FOMC)では0.5%の利上げと米連邦準備理事会(FRB)の6月からのバランスシート圧縮(QT)開始が表明された。 https://t.co/eVMbC94VLb

— ロイター (@ReutersJapan) May 11, 2022

この時は、事前に「0.75%上げちゃうかも」説が流れたこともあって「0.5%でヨカッタ」となったが、実はITバブルに沸いた2000年以来となる大幅利上げだった。

また、ロイター記事には

QTも6─8月は月間475億ドルの助走期間を設けるが、9月以降は上限で同950億ドルの圧縮が続けられる。仮に2024年末までQTが継続された場合には、FRBのバランスシートは約9兆ドルから約6兆ドルへと急速な縮小となる。

とある。

ロイターの別記事でも「2025年半ばまでに5兆9000億ドルに圧縮」と報じられており、6月から始まるQTは年間1兆ドル近い規模となるが、これは2017~18年に実施されたQTの倍ペースだ。

前回(2014年~)の金融引締め局面では、2014年にQE(国債買入)停止して、利上げ開始は2015年12月と充分な慣らし期間を設けており、さらにQT(資金吸収)開始は2017年10月からと、利上げから22か月もの助走期間があった。

ところが今回は、3月利上げ開始・6月QT開始と展開が早いだけでなく、20年ぶりの利上げ幅と前回の2倍QTという超絶ハイペース引締めを予定している。

FRBがQTを急ぐ理由は、

- コロナ対応で急激に膨らんだ保有資産の圧縮を急ぎたい(2017年10月は約4.5兆ドル→今は約8.9兆ドル)

- アメリカ国内で深刻化するインフレ(スタグフレーション)への対応

の2つが考えられる。

目の前の問題として深刻なのは、インフレ(スタグフレーション)対応だろう。

あのイエレン財務長官も、食料やエネルギー価格の上昇によるスタグフレーションリスクを危惧しているとか。

YELLEN: RISING FOOD AND ENERGY COSTS HAVING STAGFLATIONARY EFFECTS

big if true

— zerohedge (@zerohedge) May 18, 2022

確かに、アメリカのガソリン・軽油価格は激しく高騰しているほか、特に軽油在庫が逼迫しているようで、トラック輸送への影響が懸念される事態となっている。

White House Mulls Tapping Emergency Diesel Stockpile To Address East Coast Crisis https://t.co/cHk29uies5

— zerohedge (@zerohedge) May 23, 2022

ゼロヘッジさんの記事によると、製油施設の能力低下と欧州向け燃料輸送の増加により、アメリカの国内在庫は20年ぶりの低水準となっているほか、軽油価格は1年前の2倍に高騰しているとか。

ロシアへの経済・金融制裁の影響と言え、ロシアが原油・天然ガス輸出で過去最高の輸出額を記録していることとは対照的に「セルフ制裁」している一事例と言える。

なお、サウジアラビアなどの親米産油国は、増産しない。

日本以上の車社会のアメリカでガソリン・軽油価格の2倍高騰という衝撃は大きく、特に低所得者層への影響が大きいと言われる。

この他、アメリカではエネルギー・食品を中心に平均して1年で20%の値上げラッシュとなっているようだ。

Price increases in US:

Airfare 33%

Eggs 23%

Utility gas 23%

Used cars 23%

Hotels 23%

Bacon 18%

Flour 14%

New cars 14%

Chicken 15%

Milk 15%

Furniture 15%

Coffee 14%

Beef 14%

Gas +44% y/y

Fish 13%

Electricity 11%

Health insurance 10%

Rent 5%Source: Bureau of Labor Statistics

— Insider Paper (@TheInsiderPaper) May 11, 2022

日本で言うところのスシロー一皿120円が、幅広い分野で起こっている感じか。

このインフレは11月に中間選挙を控えるバイデン政権&民主党にとっては悪夢であり、なりふり構わず「何かやってます」感を出す必要性に迫られている。

「アメリカ中間選挙 民主党の敗北とバイデン&ファウチ訴追の可能性」で紹介したように、万が一にも敗北して共和党が多数派となってしまうと、息子のハンター・バイデンのウクライナ疑惑が再燃することなるし・・。

従って、バイデン政権(&民主党)からFRBに対して「インフレ何とかせい」の強い圧力がかかっており、過去最速ペースの金融引締めはそのため・・という事情はあろうかと思われる。

しかし、この金融引締めは大きな問題を抱えている。

FRBが金融引締めするのは、インフレ対策に加えて「コロナからの順調な景気回復」が理由となっているが、実際に株式市場を支えてきたのはQE資金だ。(コロナ危機の終わりは金融危機と仮想通貨バブルへと繋がる)

以下はナスダック指数の週足チャートだが、QE資金を失った市場は昨年1年分の上げを消失しており、かなり深刻だ。

日本でも、レバナスでやられた人が続出してい模様。

100万円が16万円になる悲劇…大損した投資家が今年に入って買っていた”ある投資信託” 昨年の米国株式市場の好調で人気が集まったが… https://t.co/PA4WKnzIkD

— PRESIDENT Online / プレジデントオンライン (@Pre_Online) May 25, 2022

また、QE終了からのQTが迫る中で、アメリカ金融市場では流動性が大幅に悪化しているようで、市場に流入する資金量が大きく減少していることが伺える。

ウォール街が警告、株式と債券の流動性は2020年並みに悪化 https://t.co/ZelsvguVTH @businessより

— TMCM (@TMcapital1001) May 18, 2022

こうした状況を踏まえると、空前絶後のQTが目前に迫る中、アメリカで株安が進行するのは当然と言える。

そして、これは金融危機の発生懸念を抱かせるものとなっている。

「コロナ危機の終わりは金融危機と仮想通貨バブルへと繋がる」でも紹介したように、ノーベル賞経済学者のミルトン・フリードマンは、これまでの歴史的な金融恐慌の原因は「市場からの資金吸収」と指摘している。

日本人だけが知らない戦争論(苫米地英人 著)

ミルトン・フリードマンは、経済を規定するのは「需要と供給」ではなく「貨幣の数量」と看破しており、過去の強烈なリセッションは「金融引締めによるマネーサプライ減少」が原因としている。

つまり、過去に世界大戦の引き金にもなっているような世界的大恐慌は、中央銀行が誘発したと言っても過言ではない・・と言うことになる。

そして、アメリカの中央銀行たるFRB自身が金融引締めによる景気後退を懸念している。

🇺🇸パウエルFRB議長

*金融市場はすでにかなりタイト化している(“quite a bit”)

*インフレ率が低下するまで政策金利を上げ続ける

*中立金利を上回る必要があるなら躊躇しない(水準は明言せず)

*金融正常化は痛みを伴う

*インフレ率は高すぎる

*ソフトランディングは不可能ではないものの困難

— Yuto Haga 芳賀勇人 (@Yuto_gahagaha) May 17, 2022

FRBのパウエル議長は「インフレ収まるまでガンガン引締めるから、ソフトランディングは難しいかも・・てへぺろ」としている。

FRB議長が「ソフトランディング困難」という認識を公表するのもどうかと思うが、実は連銀内でも引締め慎重論が出ている。

金融引き締めは「慎重に」 米アトランタ連銀総裁:Newsモーニングサテライト(モーサテ):テレビ東京 https://t.co/mkQGijxmUv

— 株式情報市場 (@yuria2122) May 25, 2022

アトランタ連銀のボスティック総裁は、「6月・7月に0.5%ずつ利上げするのはいいけど、9月の利上げは立ち止まって考えよう」と提案している。

ミルトン・フリードマンの指摘が正しいか否かは不明だが、FRBのエライ人たちは過度な引締めによるハードランディング(金融危機)を強く懸念しているようだ。

また、今のインフレはサプライチェーンの混乱やコロナ・ウクライナ危機による物資不足によるものであり、金融引締めてもインフレは収まらない。

その上、史上最速ペースの引締めとなれば、アメリカはインフレ&リセッション(スタグフレーション)入りする可能性が高い。

なお、アメリカでは、バブル気味だった住宅指標が急激に悪化しており、既にリセッションが見え始めている。

The Air Is Coming Out Of The Housing Bubble https://t.co/mzNvLYbNUe

— zerohedge (@zerohedge) May 25, 2022

金利を上げ始めたとは言え、金融引締めはまだ序の口なのだが、4月のアメリカ住宅販売戸数は前月比△16.6%、前年同月比△26.9%と、2020年4月以来の最低水準となったとか。

アメリカでは、建材価格の高騰を受けて住宅販売価格が上昇し、並行して住宅ローン金利も上昇しているため、住宅着工件数・許可件数も急減しているようだ。

つまり、金融引締め序盤で、早くも住宅バブルがしぼみ始めていることになる。

さらに、景気転換の先行指数と言われるISM製造業景況指数も低下している。

米ISM製造業景気指数、4月は低下 仕入れ価格上昇は緩和 https://t.co/jaMluTOfVg

— ロイター (@ReutersJapan) May 2, 2022

市場の事前予想とは裏腹に低下しているとか。

このまま推移すると、6月か7月発表のISMで景気後退の目安となる50を下回りそう。

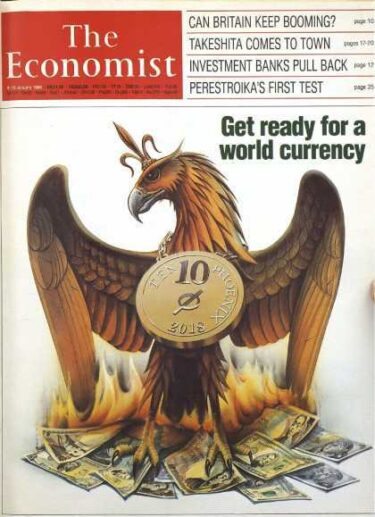

そうなると、やはり気になるのはこのイルミナティカード。

セント・ドル・ポンドを円が飲み込んでいく暗示だ。

アメリカがリセッションとなっても、インフレ(スタグフレーション)の中でFRBがQE再開に踏み切るか微妙だ。

そうなると、QE資金で維持されていた金融市場は極めて危険な状況となる。

国債・株式・不動産が暴落するなかで、8.9兆ドルもの米国債・不動産証券を抱えるFRBへの信頼も揺らぐかもしれない。

超低金利環境で生きながらえたゾンビ企業の社債やそのデリバティブなど、金融爆弾はあちこちに埋まっていることはこれまでにも紹介してきたとおりだ。

なお、イギリスでも40年ぶりの物価高騰が起こっているほか、住宅価格下落の兆候もあるようで、アメリカ同様に穏やかではない。

5月24日にイギリス非製造業PMIの下振れを受けてポンドが暴落していたが、あの指標の重要度は低く、本来はそんな影響力などない指標だった。

こうしたことからも、イギリスの金融・経済も崖っぷちということが推測される。

このまま、時と共にドル安ポンド安は進んで行きそうだ。

そしてドルやポンドとは対称的に、我らが円が最強となる予測が原田武夫氏から出されている。

— 株式会社原田武夫国際戦略情報研究所(IISIA) (@iisia) May 5, 2022

原田武夫氏によると、現在は市場に出回っていない莫大な「簿外資産」が、円建て(日銀経由)で世に出てくることを理由に、早ければ今月(5月)中にも極端な円高(1ドル50~60円台?)となることが予測されている。

先に紹介したように、簿外資産とは無関係に「ドル危険」となっているので、ドルの潜在的な危険性が広く世間に認識されたタイミングで簿外資産投入となれば、50~60円台の円高もあるかもしれん。

ドル安気味に推移しているのは、先陣が既にドル買い利確からのドル売りに転じているからなのかもしれん。

やはり、長期目線ならドル円ショートか。

早期の金融引締め転換で死にそうなアメリカとイギリス、なかなか引締めしようとしなかったEU、引締めどころか緩和を続ける日本。

近い将来、それぞれの運命が決まる・・のかな?

最後まで読んでくれてありがとう!