アメリカFRBが、これまでの想定以上のペースで利上げしそうな雰囲気になってきた。

この背景にあるのが、アメリカのハイペースなインフレで、直近の1月消費者物価指数は7.5%と40年ぶりの伸びだったとか。

【速報】🇺🇸CPI(消費者物価指数)

アメリカのインフレはなかなか収まりません。今晩のマーケットの反応は読みづらいですが、FRBの利上げ動向含め、当面の大きなテーマであることはかわりませんよい連休を pic.twitter.com/S8rmzuyHai

— 後藤達也(日本経済新聞) (@goto_nikkei) February 10, 2022

何か、毎月のように「40年ぶりの伸び」と言われてるような気がするな。

ゼロヘッジさんによると、この急激なインフレを前にして、セントルイス連銀のブラード総裁が7月1日までに100bp(1%)の利上げを示唆したとか。

*FED’S BULLARD FAVORS 100 BPS INTEREST-RATE INCREASES BY JULY 1

— zerohedge (@zerohedge) February 10, 2022

利上げについては、新たな報道が出る度にペースが上がっている。FRBには、相当な金融引締め圧力がかかっているようだ。

さて、7月1日までに1%利上げする場合、いつどの程度の利上げがされるのかは気になるところだ。

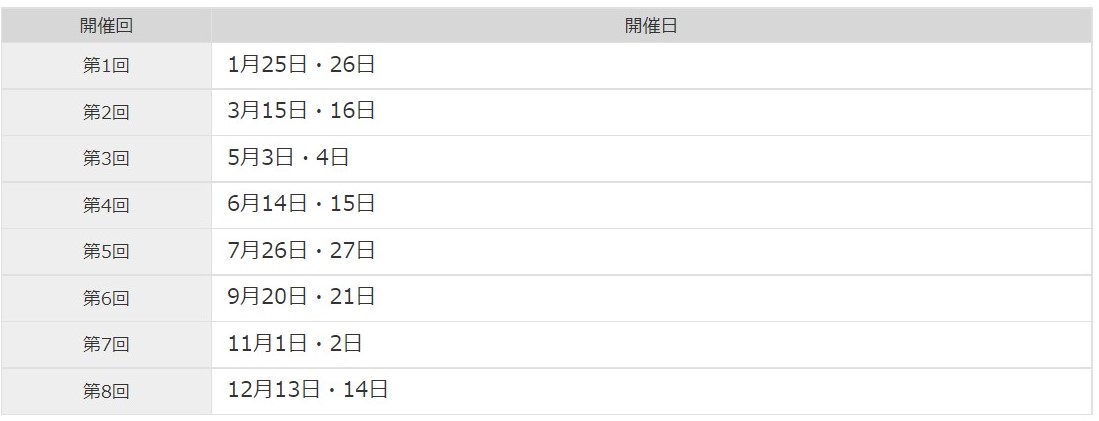

まず、一年間に開かれる7回のFOMC会合スケジュールがマネックスのウェブサイトで公開されている。

ブラード総裁発言を踏まえると、第2回(3月15日、16日)・第3回(5月3日、4日)・第4回(6月14日、15日)の会合で1%利上げすることになる。普通に考えれば、0.25%×2回と0.5%×1回となる。

市場では、3月15・16日の会合でいきなり0.5%利上げが来るんじゃ・・的な空気も感じられるが、実のところその可能性は高いと思っている。

その理由として、コンテナ船滞留問題に解消が見えてきたことがあげられる。

世界最大級の海運会社APモラー・マースクの見通しによると、今年の下期にはコンテナ船滞留が解消され始める見込みとか。

インフレ押し上げる供給制約、下期には緩和見通し-海運大手マースク https://t.co/LPo78WZ53v

— ブルームバーグニュース (@BloombergJapan) February 9, 2022

この予測どおりコンテナ船の滞留が解消され始めてしまうと、急激な利上げはしにくくなる。

また、雲の上のエライ人(支配者層の方々)は、FRBに対して強烈な金融引締め圧力をかけているようであり、FBIとしては、その本気度を示すためにも0.5%利上げする可能性が高い。

なお、FRBへの圧力の一端が、究極のインサイダー情報を知る立場にあったFRB理事による株取引が問題になった昨年9月のこのニュース。

米連銀総裁2人が退任発表、金融取引が物議 https://t.co/ncwKyc2YXT

— ウォール・ストリート・ジャーナル日本版 (@WSJJapan) September 28, 2021

誰がどうリークしたかは分からんが、批判殺到したボストン・ダラスの両連銀総裁は退任に追い込まれ、さらに、FOMCに参加するFRB理事等による個別株の売買禁止や、投信売買の事前通知などの規制が課せられることになった。

さらに、ダラス連銀のカプラン総裁は「株取引してたんでFRBの職務に支障があったっす」と認めていた。

これは、単なるインサイダー取引というに留まらず、金融政策に「自分の株が暴落せんように・・」と言う思いが反映されていたことを意味している。

つまり、株取引禁止で自分の資産に影響が無いとなれば、「どんだけ暴落してもいいっすよ」とのスタンスに変わることを意味する。

ここ最近のFRBのタカ派転換の影には、支配者層の圧力を感じ取ったFRB理事の忖度と、市場に参加出来なくなったFRB理事のヤケクソによるものなのかもしれない。

となると、今後のFRBは、「より市場にインパクトを与える」とのコンセプトの基に、利上げやQT等の金融政策を行っていくことになりそうだ。

また、バイデン大統領(FRB)が、インフレは年末までに下火になる旨の発言をしているが、これまでの「インフレは一時的」発言を踏まえれば、単なる願望・・・と言うか、むしろインフレ容認発言と見るべきだろう。

そもそも、現在のインフレは「世界の金融システムは破綻に向けて大きく動く」等で紹介したように、コンテナ船滞留等の物流網の目詰まりに加え、コロナによる生活支援など実体経済への通貨の供給過剰が原因なので、利上げやQT等の金融政策によるインフレ抑制は難しい。

さらに、インフレ原因となっている「流通の目詰まり」は、コンテナ船や港湾だけではない。

「コンテナ船物流混乱はますます酷くなり金融緩和が終わる」で紹介したように、コンテナ船から下ろした荷を配送するトラック運転士の不足は深刻で、スーパーの棚は物資不足感が漂う状況になっているとか。

【New!】 全米のスーパーで品不足続出 オミクロン感染以外にも理由 https://t.co/qTVul51Hqv #NewSphere #国際ニュース

— NewSphere (@newsphere_jp) January 17, 2022

ここまでトラック運転手が不足している理由として考えられるのが、賃金の上昇だ。

先日の雇用統計を見ても、平均時給の伸びが半端ない。

◆再ツイート

おはようございます。土曜朝にツイートしたNY市況をもう一度はっておきます。米雇用統計は雇用者や平均時給が予想を上回り、米長期金利が大きく上昇。一方、Amazonの急騰が株式市場の心理を支えた面もあり、ナスダックは1.6%上昇しました。NY原油は93ドル台に。2/10に米CPIが発表されます pic.twitter.com/0jZ5EagQdd— 後藤達也(日本経済新聞) (@goto_nikkei) February 6, 2022

コロナ規制による人手不足を背景に、どんどん賃金上昇する良好な雇用環境となったため、低賃金・高負荷な単純労働に人が集まらなくなっている。

この売り手市場はすぐに収まるハズもなく、さらなる賃金上昇による人件費(コスト)や個人所得の増加へと繋がり、継続的なインフレ圧力となっていく。

また、トラック物流に関しては「Freedom Convoy」の問題も急浮上する。

平和的デモに対するカナダ政府の高圧的・強権的な対応の不味さもあって収集がつかなくなっており、カナダの首都オタワが非常事態になったりトルドー首相がコロナ感染(したフリ)逃亡するなど、物凄い盛り上がりを見せている。

この流れで、トラック野郎がアメリカ・カナダ国境を封鎖しているとか。

カナダ抗議デモで国境3カ所封鎖 自動車生産に影響、米国への飛び火懸念 https://t.co/1IaKcQM7Lb

— cnn_co_jp (@cnn_co_jp) February 11, 2022

アメリカとカナダは国境を超えた流通網が形成される自由貿易圏なので、国境封鎖でブツが動かなくなれば、アメリカ・カナダ双方で物資不足からのインフレへと繋がる。

「Freedom Convoy」がいつまで続くか分からないが、それなりに市民の支持を得ているので長期化が見込まれる上に、コロナ規制の厳しい国々へと波及している。

「Freedom Convoy」は、カナダ政府がアメリカから入国するトラック運転手にワクチン接種を義務付けたことへの抗議デモとして始まったものだが、実のところ、デモ参加のトラックドライバーの8~9割がワクチン接種済みだ。

従って、このデモは単なる「ワクチン接種義務化反対」ではなく、トルドー首相の行き過ぎた左傾化政策(ワクチンパスポートやロックダウン)への反対の声と言うことになる。

争点がかなり政治的なこと、全体的に統率がとれており展開も早すぎることから、「Freedom Convoy」は自然発生的なものではなく、インフレ激化を意図してアメリカ・カナダ両政府が連携して誘発したものなのかも。

このように、インフレ要因となっている物流混乱は、金融引締めとは無関係にまだまだ続く。

さらに、アメリカがウクライナ情勢を(一方的に)緊迫化させていることによる資源高も、インフレに一役買っている。

以下は原油の週足チャートだが・・・原油価格は90ドルを超えて安定しており、コロナ前を上回る価格帯で推移していることが分かる。

お陰様で、ガソリン価格の高騰を招いている。

また、アメリカはウクライナ大使館員を退避させるなど、一段と緊迫化を煽ってきた。

米国務省 在ウクライナ大使館職員に退避命じる https://t.co/mew8otbDdM

— テレ朝news (@tv_asahi_news) February 12, 2022

避難「命令」というところに、アメリカの強い本気度を感じる。

さらに、アメリカ政府は、北京冬季五輪中にロシアのウクライナ侵攻の可能性を喧伝しており、「Freedom Convoy」と合わせ、意図的にコストプッシュインフレの激化を誘っているように見受けられる。

このようなインフレ激化は、「コロナ危機の終わりは金融危機と仮想通貨バブルへと繋がる」で紹介したように、FRBのQE資金により高値維持していた株式市場の暴落へと繋がる。

特に、株式市場暴落に対しては、FRB理事もジャマしなくなったしな。

こうした状況を踏まえて市場を取り巻く環境を俯瞰すると、FRBが金融引締めに転換したことで、ジャブジャブ資金や超低金利での資金調達が失くなり、さらに、コンテナ船以外のコストプッシュインフレ要因が次々と生まれている。

ただ、金融引締めてもインフレは収まらないため、前例の無いペースでの利上げ+QTのスパイラルになり、金融市場から資金流出して株式・債券市場は暴落することになる。

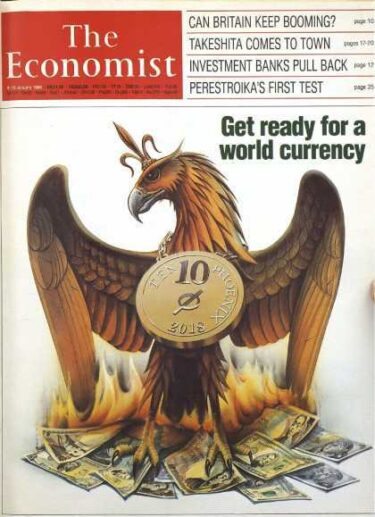

現状が最高潮に膨らんだ「QEバブル」のピークだとすると、今後の「ハイペース利上げ+QT」による暴落は、バブル大崩壊へと繋がりかねず、さらにドルの基軸通貨性喪失するようなハルマゲドン級の金融危機に発展する可能性すらある。

このように、金融引締めには負の側面しか無さそうなのだが、こうした中でJPモルガンさんが「株式は今が買いシグナルでほぼ100%間違いない」と景気よく買い煽っている。

JPモルガン、ほぼ100%間違いないシグナルと説明-株式は今が買い https://t.co/vluffrJWMU

— ブルームバーグニュース (@BloombergJapan) February 8, 2022

JPモルガンさんの見立てによると、VIX指数から株式相場は上向きであるとのこと。なお、VIXのサインは1990年以降で21回現れており、景気後退期を除けば正確とのことだ。

あのロスチャイルドの番頭格たるモルガンさんが、「株式市場はまだ上向きだぞ!買え買え~!」とおっしゃっている。

ただ、このBloomberg記事の最後の・・

この法則が唯一当てはまらなかったのは2008年の金融危機時で、S&P500種はその6カ月後も33%安と低迷していた。

・・が気になりすぎる。

先に触れたように、FRBの金融引締めは、リーマンショック超級の金融危機もあり得る。つまり、JPモルガンのVIXサインの法則が唯一当てはまらなかった2008年の再来となりかねない。

JPモルガンの買い煽りには、裏がありそうだ・・と思ったら、先に紹介したFRB理事への株取引規制を、アメリカ連邦議員も適用するよう求める声が出ているようだ。

株取引規制、米議員に適用求める声も

米連邦判事やFRB高官の株売買に対して追及が強まる中、ここにきて米議員にもスポットライトが当たり始めた#株https://t.co/75E6yax6B6— ウォール・ストリート・ジャーナル日本版 (@WSJJapan) January 23, 2022

インサイダー情報を知り得るエリート様の株取引への風当たりは、連邦議員にも届き始めたようで、有権者の大半は売買禁止を支持しているとか。まあ、「フェア」を重んじるアメリカ国民ならそうなるわな。

ここで問題になってくるのが、連邦議員の多くは「大金持ち」ということだ。

特に、連邦議員の株取引については、ナンシー・ペロシ下院議長の旦那サマが株取引で大儲けしていたことが報道されてことに端を発している。

ポール・ペロシが、6月にアルファベット株のオプション取引で約500万ドルの利益を得た。インサイダー取引疑惑が取り沙汰されている。

→ペロシ下院議長の夫が活用する株式投資術「LEAPS戦略」の旨味https://t.co/wo5H9jAbsx

— Forbes JAPAN (@forbesjapan) July 19, 2021

表向き、インサイダー取引じゃないことになっているが・・まあインサイダー取引してたんだろう。

一回の取引で500万ドルもの利益を上げるほどの資産を持つ連中が、連邦議員には大勢いる。もしも、連邦議員の株取引が規制されれば、議員やその家族が保有する莫大な株式資産が売却されることになる。

こうした状況を踏まえると、JPモルガンの買い煽りは、上流のエスタブ層が資産を手放すに当たり、買い手(犠牲者)を募っているということになる。

さらに、「バーゼルⅢで金と仮想通貨は爆上げ そしてドルは崩壊・・世界統一デジタル通貨へ」で紹介したような状況を踏まえると、この株式の売却益は恐らくは金(ゴールド)に移行すると思われる。

ちなみに、「アメリカFRBの金融引締め姿勢が鮮明に 次に来るのは仮想通貨か」で、アメリカの著名な予言者ジョセフ・ティテル氏の以下の予言を紹介したが・・それが当たりそうだ。

●株式市場のインサイダー取引

社会の不安定化を進めながら、株式市場の不安定化とインサイダー取引をやり、さらに、911のような大きな事件へと向かっている。米国の場合は、これが最終的にFEMAキャンプ(強制収容所)になるだろう。オーストラリアや中国でも同じだ。コロナ検疫の一時退避所のように呼んで、実は、強制収容所ということになる。(ブルーオーブのブログより抜粋)

さて、アメリカや欧州では金融引締め方向に舵を切っているが、日中では未だに金融緩和が継続されている。

米国債に合わせて日本国債も金利がジワリ上がっているが、これに対して日銀・黒田総裁は、国債無制限購入指値オペに踏み切るようだ。

日銀、14日に国債を無制限購入 3年半ぶり、金利上昇けん制 https://t.co/iRS0rwcyWn

— 時事ドットコム(時事通信ニュース) (@jijicom) February 10, 2022

日本が金融引締めに転じないのは、「いよいよインフレが本格化 そして日本デフォルトとデジタル円」で紹介したように、日銀は日本国債市場におけるダントツ最大の買い手となっており、テーパリングなど日銀が国債購入から手を引けば国債価格暴落(=金利急騰)となる可能性が極めて高いからだ。

また、国債価格が暴落すれば日銀は事実上の債務超過となる可能性が高く、海外ヘッジファンド勢から怒涛の円売りを仕掛けられそうなことや、日銀が事実上の財政ファイナンスをしていることも踏まえると、日銀は金融引締めに転じないのではなく、転じたくても転じられないだけと言える。

とは言え、小泉政権下だった2004年頃に、日本は緩和的な状況の中で他国が利上げしたことで、日本の景気は回復基調となったことを思うと、日本が引締めに追随する必要性は薄いと思われる。

また、中国も緩和的な方向に舵を切っている。

中国経済のファイナンス活動、1月に加速-新規融資は記録更新 https://t.co/VkPmbqB36u

— ブルームバーグニュース (@BloombergJapan) February 10, 2022

中国の1月分の銀行の新規融資や債券発行額は、サプライズ的に増えていたとか。

新規融資は約4兆元、マネーサプライも前年同月比で9.8%増となっているほか、預金準備率や金利引下げなどの緩和策も並行している。

日中の動きは、欧米勢が金融引締めによるバブル崩壊で潰れていくことを見越して、金融緩和継続することで欧米勢の逃避資金を受け入れる態勢を整えているように見える。

3月か4月か分からないが、日中ともに欧米の逃避資金によってバブルとなるかもしれない。

最後まで読んでくれてありがとう!