先日のブログ先日のブログで、海外ヘッジファンドが日本国債のショートポジションをとり始めていることを紹介した。

あのブルームバーグさんは、中々に扇情的なタイトルで記事を配信している。

日銀が屈するまで日本国債をショート-ヘッジファンドのブルーベイ https://t.co/fWZHLJPHB0

— ブルームバーグニュース (@BloombergJapan) June 14, 2022

ロンドンに本拠地を置くヘッジファンド、「ブルーベイ・アセット・マネジメント」は、日銀による長短金利のコントロール(YCC:イールドカーブコントロール)継続は不可能と判断しており、日銀の利上げ(=国債価格下落)を見越して「かなりの額の日本国債をショートしている」ことが報じられている。

ブルーベイのこの動きは、ハイパーインフレへの警鐘を鳴らし続けてきた元モルガン銀行(現JPモルガン・チェース銀行)の伝説的ディーラーにして日本支店長だった藤巻健史氏もかなり気にしている様子だ。

ブルムバーグ記事。何度も書くが、ついに1992年にソロスが英中央銀行に勝った戦略を取り始めたヘッジファンドが出てきたようだ。国債ショートはプットオプションを買うようなもの。低リスクで、勝てば莫大なリスクが出る勝負https://t.co/Ql9kv5N0Bb

— 藤巻健史 (@fujimaki_takesi) June 14, 2022

藤巻氏は、イングランド銀行がジョージ・ソロスのポンド売りに屈したポンド危機を例に、日銀がブルーベイに敗北してQE(中銀の国債買入による金利コントロール)停止させられ、日銀の抱えるリスクが顕在化する可能性を匂わせており穏やかではない。

日銀の抱えるリスクとは、「いよいよインフレが本格化 そして日本デフォルトとデジタル円」などで紹介したように、日本国債市場において最大の買い手が日銀であり、500兆円を超える莫大な国債を保有してしまっている点にある。

コロナショック&Xデーを生き抜くお金の守り方(藤巻健史)

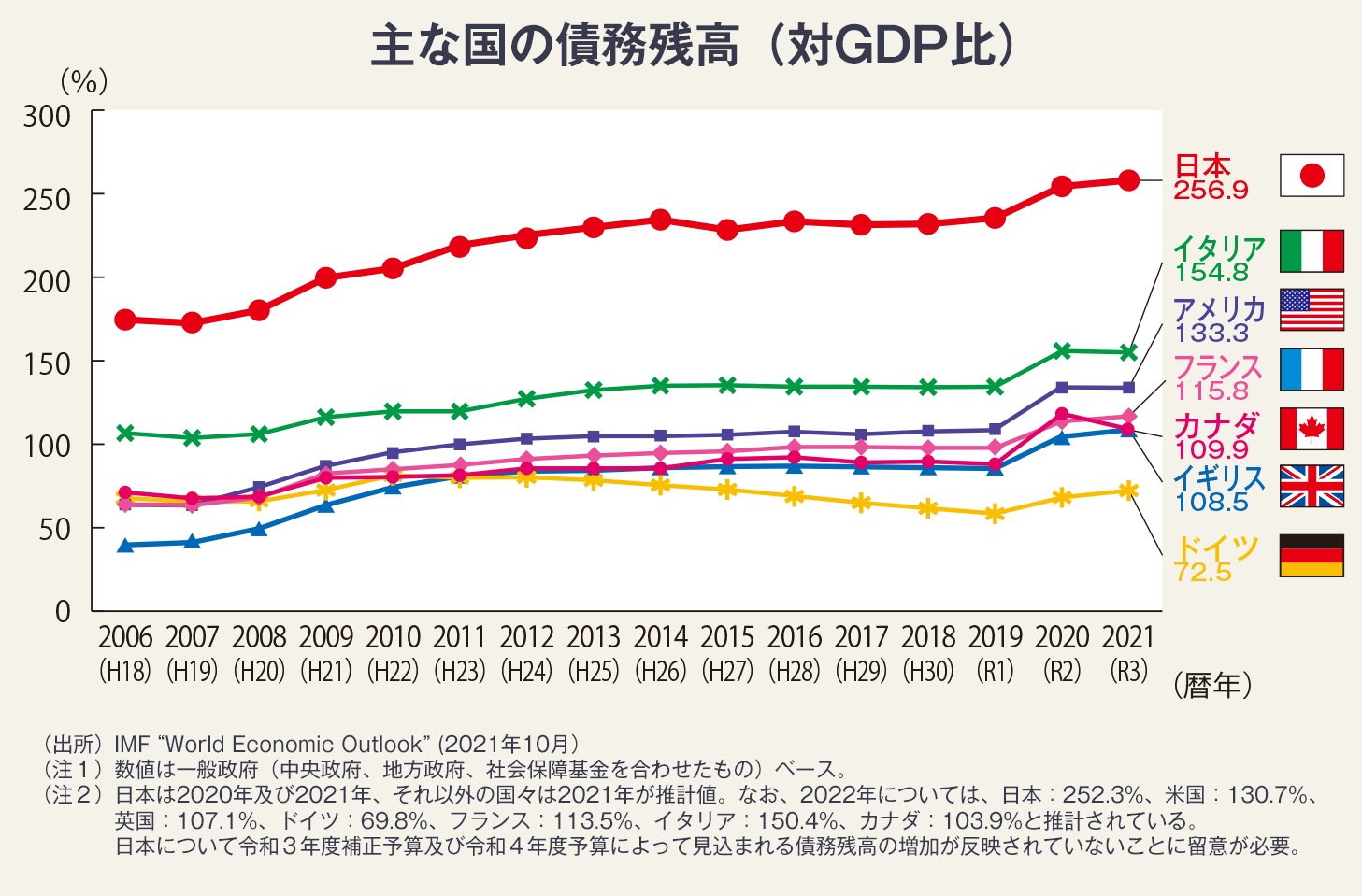

財務省のウェブサイトからも確認できるが、日本の債務残高はGDPの2倍となっており、欧米と比較しても極めて高いレベルとなっている。

この状況からは、

- 日本国債は人気が無く、日銀が手を引けば国債価格暴落(=金利急騰)となる可能性が高い

- 国債価格暴落で、日銀は債務超過となる可能性が高い

- 日銀は事実上の財政ファイナンスをしており、金融緩和やめると財政危機となる可能性が高い

ということを意味しており、日銀QEの終了と共に日本は色々と終了してしまう可能性が高く、現実問題としては利上げどころかQE終了すら困難な状況であり、その点では日銀は金利コントロール能力を喪失している。

まあ日銀は簿価会計なので、国債価格下落さても「債務超過」にはならないものの、事実上の債務超過を海外ヘッジファンド勢が日本国債や日本円の信頼が地に落ちたと捉えれば、「ツイッターCEOが語るハイパーインフレ 一番危険なのは日本か」などで紹介したように、国債&円暴落からのハイパーインフレからのデフォルト・・なんてことになりかねない。

これが、藤巻氏が危惧する事態なのだろう。

だが、こうした状況にはならない可能性が高い。

確かに、ブルーベイや便乗ファンド勢の売り浴びせで、国債先物マーケットをある程度は崩せるだろう。

ただ、先物の買い手は最後に対象の現物を調達して受け渡すことになるが、日銀の無限オペにより先物受け渡し債券類を根こそぎ買い漁っていく。

つまり、ブルーベイのような売り手は現物調達が難しくなり、先物を買い戻しせざるを得なくなる。

伝説の藤巻氏が引き合いに出すポンド危機は「通貨安防衛戦」であり、中央銀行は手持ちの外貨準備のタマが尽きれば試合終了となる。

一方で、国債はQE(通貨発行による国債買い)による無尽蔵のタマを使って無限の指値オペを続けることになるため、日銀vsブルーベイのガチンコ勝負となれば無限買いの日銀に分がありそうだ。

とは言え、ブルーベイの勝負は無謀とは言い切れない。

ブルーベイのリスクとして想定されるのは、日銀による怒涛の国債買いにより国債価格が高騰(=金利低下)することだが、現実的には起こらなさそう。

今でも、日本国債金利は日銀の防衛ラインをちょいちょい突破しており、16日など0.45%になっていた。

ただ、そこから戻しても0.25%前後であり、日銀の力技は影を潜めている。

QEとは通貨安誘導政策でもあるため、ヘタに緩和姿勢を打ち出しすぎると怒涛の円安になってしまうからだろうか。

また、先日も紹介したように、日本の消費者物価指数は低いものの、企業物価指数は欧米並みの高水準で小売りへの転嫁待ち状態だ。

思い切った緩和を打ち出しにくいのは、実質的なインフレ水準がもっと高いからなのかもしれない。

さらに、日銀QEの目的は2%程度の物価上昇によるデフレ脱却だが、今のところエネルギー・食料品を除くCPIは1%に満たないものの、目の前の外的要因による物価高を前に積極的なQE推進は困難・・との判断が働いている可能性もある。

つまり、国債金利はそこまで低下(=価格上昇)することはなく、ブルーベイにとっては限定リスクでハイリターンが期待されると言える。

さらに、日銀はブルーベイ・便乗ファンド勢の売りをこなすなめ、否が応でも国債買入れは増えることになり、欧米との金融政策の相違による円安はますます進むことになり、為替差益も期待出来るブルーベイにとっては、もしかしたらノーリスクと言っても過言ではない。

・・というか、実のところこの円安こそが真の目的なのかもしれない。

ここで思い出したいのが、「金融危機が見えてきたアメリカと日本バブル」で紹介した、原田武夫氏の簿外資産注入のための円安という言葉だ。

— 株式会社原田武夫国際戦略情報研究所(IISIA) (@iisia) May 5, 2022

歴史が大きく動く時に世に出てくるナゾのマネー「簿外資産」だが、今回は日銀経由(円建て)で世に出てくるため、簿外資産の円転の準備として皆に円を売らせているとか。

今の円安は日米の金融政策の方向性の違いによって起こっているものだが、そもそもの目的として簿外資産の受け入れ準備のため・・なのか。

なお、ドル円については3月初~4月末までに115円から131円位まで16円も上昇しているものの、5月以降はやっとのことで135円台に到達しているように、上昇ペースが鈍化している。

さらに、6月FOMCでの0.75bpサプライズ利上げやスイス中銀の利上げを受けて、日銀の金融政策変更の思惑なとが交錯して131円台まで戻してしまった。

改めて見ると、虐殺相場やな・・。

さて、ドルインデックスを確認すると・・

CPI公表後の混乱を除いてドルが大きく上昇しているほか、ユーロドルやポンドルなどのドルストレートの動きからも「ドル高」となっていることが分かる。

ドル円上昇ペースの鈍化は、上昇パワーが「円安&ドル高」から「ドル高」だけになってしまったことがあるのだろう。

ファンド勢が日銀QE停止に期待していたようにも思えるが、そもそも日銀・日本政府共にQE停止という選択肢は無い・・というか出来ないし、そんなことはファンド勢も分かっている。

なので、円売り鈍化はQE停止期待ではない。

そうなると、もう一つ考えられるのは、水面下で簿外資産注入による超絶円高の思惑が広がっている可能性だろうか。

しかし、中途半端な水準で円安が止まっても困る・・。

こうした状況を踏まえると、ブルーベイによる日銀への挑戦は、さらなる「円売り」を招くための一手であり、国際金融資本に課されたミッションなのかもしれない。

このミッションは、ファンド勢だけでなくメディアにも課せられているようで、ブルームバーグからは2~3週間で140円に達するとの予測が報じられている。

ドル・円140円は2、3週間以内か-日銀現状維持なら急ピッチとの見方 https://t.co/BvvoXT6o1j

— ブルームバーグニュース (@BloombergJapan) June 15, 2022

米銀ウェルズ・ファーゴの為替ストラテジスト、エリック・ネルソン氏の話として、「このままだと2、3週間で140円になるで」とする。

さらに、かつてファンド勢と戦いミスター円の異名を持つ榊原元財務官からも「150円」の声が出てきている。

「150円近くまで円安進む可能性ある」“ミスター円”榊原元財務官が警告 24年ぶり1ドル135円台 https://t.co/w3MaYbP8Kk

— TBS NEWS DIG Powered by JNN (@tbsnewsdig) June 13, 2022

- 榊原氏のご意見としては、

- 円安は日本売りではなく日米の金融政策の違い(緩和vs引締)によるものであり、「悪い円安」ではないため危機感はない

- 円高是正の介入はいくらでも可能だが、円安是正の介入は外貨準備を減らすため、中々出来ない。

- 円安は140~150円台まで行くだろう

- あたり大きなダメージは無いだろうが、望ましい状況ではない

というもので、「円安は当たり前」「悪い円安ではない」「円安でも問題ナシ」の言葉からは、円安誘導や日銀に緩和継続させようとする意図が見える。しかも、かなり露骨に。

なお、海外勢が期待していた日銀の金融政策転換は、やはり無かった。

為替市場の動向「注視」を明記 日銀の大規模緩和維持、公表文書https://t.co/dIRxe9UUdQ

「指し値オペ」について、原則として毎営業日実施する方針も維持した。景気の基調判断は「持ち直している」という表現を維持した。

— 産経ニュース (@Sankei_news) June 17, 2022

遠慮がちに円安を打ち出す日銀と、それを強く後押しする国際金融資本という構図になろうか。

ブルーベイのガチンコ勝負は、円安による為替差益を得ると共に、日銀に思い切った国債買入れを強制し、金融緩和継続を鮮明化させるためのものであり、理論よりも雰囲気で動くファンド勢を「上だあぁぁッッ!!」とさせることで、怒涛の円安再開を狙っているのだろう。

直近の原田武夫氏のツイッターライブ動画。

— 株式会社原田武夫国際戦略情報研究所(IISIA) (@iisia) June 17, 2022

今夏の円安・エネルギー価格高騰を示唆すると共に、FXをオススメしているかのよう。

やんごとなきお方が簿外資産投入を決断するまでは、円安になりそうだ。

とは言え、クジラさんたちによるハメコミ下げなどは当然あるだろうし、チャートのサインには素直に従ってトレードに望みたいものだ(戒め)。

なお、以前にも紹介したように、ノーベル賞経済学者のミルトン・フリードマンは、「市場からの資金吸収」こそが金融恐慌の原因であることを指摘している。

既に引締めが進む英米では、住宅バブル崩壊や金融市場の暴落などが始まっており、金融危機の気配がアリアリと感じられるようになっている。

そもそも、現在の金融市場は長年のQE資金でカチ上げられた巨大バブルに過ぎず、利上げ・QTによるバブル崩壊は避けられない。

つまり、緩和継続する日本以外は金融危機となる。

さらに、簿外資産投入で円高になる日本は、世界で唯一大規模緩和を継続しており、「名目金利(国債金利)の低さ+インフレ」により「実質金利」が大幅なマイナスという資金調達天国となっている。

ここに、円安やジャパンプレミアムも加わり、金融危機で行き場を無くした海外投資マネーが殺到することが見込まれ、日本の最後のスーパーバブルがくることに・・なるよな(震え声)

最後まで読んでくれてありがとう!