10月21日(金)に日銀が大規模介入したことは記憶に新しい。

151.68円まで上がっていたドル円を、わずか数時間で146.16円まで叩きつける強烈な下げに加えて、まさかのニューヨークタイムの介入によって天に召された市場参加者は多かったのではないか。

なお、この介入で財務省(日銀)が投入した金額は5.4兆円と、過去最大規模だったとか。

21日の円買い介入、過去最大級の5.4兆─5.5兆円か 市場参加者の推計 https://t.co/6rAOaPjLrk

— ロイター (@ReutersJapan) October 24, 2022

9月22日(木)の介入が2.8兆円だったことを踏まえると、財務省(日銀)は円安ドル高を止めるために・・

・・とごり押ししていることが分かる。

ただ、これまでにも何度か触れたように、メジャー通貨のなかで円が最弱となっているのは、世界で金融緩和(=円安誘導)を継続する唯一の国となってしまったことが原因だ。

なので、日銀さんが金融緩和政策を改めない限り、円安ドル高を誘発する日米金利差は縮まらないし、そんな中での介入しても、ファンド勢に買場を提供するだけだ。

だが、「いよいよインフレが本格化 そして日本デフォルトとデジタル円」で紹介したように、日銀は低金利(=価格の高い)長期国債を大量保有しているため、金利が少しでも上昇(=国債価格下落)すると膨大な評価損を抱え込んで事実上の債務超過となる。

日本国債市場での取引不成立が続くような、誰も欲しくない日本国債なので、日銀が「買うの止めるわor減らすわ」何て言えば、日銀とて利回りコントロール出来なくなって国債暴落となりかねない。

なので、日銀は金融緩和をやめられない。

と言うことで、いくら巨額の介入でファンド勢を焼き払ったとしても、根本に日米金融政策に起因する金利格差が存在する限りトレンド転換は期待出来ず、介入効果は一時的なものに留まることになる。

と言うことで、普通に考えると介入に期待されるのは、財務省が言う「急激な変動ガー」ではなく、リセッションが見えてきたアメリカが利上げペースを鈍化させるまでの時間稼ぎ・・なのだろう。

だが、実のところ介入の目的は「10月21日の日銀介入はドル安転換の兆し?」で紹介したように、ドル安転換にある可能性が高い。

その理由として、10月21日の巨額介入はヤンキータイムに実施していることから、日米間で協力した形跡が見られるからだ。

アメリカのイエレン財務長官は、介入について「何も聞いてねーぞ」と言っているものの・・

為替介入、「日本から連絡なく承知していない」 米財務長官 https://t.co/Ev9cDrVSXG

— 朝日新聞(asahi shimbun) (@asahi) October 25, 2022

・・ヤンキータイムの介入はFEDの協力が不可欠なので、聞いてないハズがない。

さらに、介入直前に、サンフランシスコ地区連銀総裁が利上げペースの鈍化を匂わせている。

FRB、利上げペース緩める時期に近づいている可能性=SF連銀総裁 https://t.co/tKKfCACJVL

— ロイター (@ReutersJapan) October 21, 2022

アメリカの皆様方は、日本の財務省(日銀)から「このタイミングで介入するで!」と聞いていただろうから、この発言はドル安圧力をかけることで、介入効果倍増を狙ったものと言えよう。

となると、日本の(無意味な)介入は、アメリカ様の御意だった可能性がある。

なお、日本の財務省は介入実施の有無を言わないステルス介入に徹しているが、ドル円の上昇トレンドに一服感が出始めていることから、21日以降も継続的に介入を続けているようだ。

今週の1時間足チャートを見ると・・・

週のスタートと同時にモリモリ上がったドル円だが、8時台になると149.71円→145.48円までのメテオストライクとなっている。

この怪しげな動きについて、当然ながら介入が疑われるところだったが、やはり介入していたようだ。

【速報】連日の為替介入 24日は1兆円、総額10兆円に迫るか 日銀が残高速報値を発表 #FNNプライムオンライン https://t.co/atkq2PxzC1

— FNNプライムオンライン (@FNN_News) October 26, 2022

この24日のステルス介入は、1兆円規模だったとか。

以前に「財務省と日銀は為替介入に意味がないと知りつつも介入する」で紹介したように、日本の外貨準備1.3兆ドルのうち、介入資金となる現金部分はわずかに1350億ドル(約20兆円)程度だ。

9月22日(木)の介入が2.8兆円で、10月21日が5.5兆円、そして24日に1兆円なので、現段階で資金の半分近い10兆円程度を使ったことになる。

また、この朝方の殺人的な動き以外にも、149.4円を天井に頭を抑えられ148.25円まで下落しているし、25日(火)には149円を天井に膠着状態となり、148円台を割り込むレベルに下落し、26日(水)も148.5円を天井に頭を抑えられ下落に転じた。

天井を少しづつ下げつつ、一定のタイミングで大きく下落する・・という感じの動きが続いている。

介入実施の有無を名言しないことで、いつでも介入可能となった利点を最大限に活かしているようにも見えるし、疑心暗鬼になったファンド勢が狼狽しているようにも見える・・・。

とりあえず、今のところの時間足チャートはベアトレンドのパーフェクトオーダーが継続しており、日足チャートでも短期線のデッドクロスが濃厚な感じになってきた。

以下はドル円の日足チャートだ。

145円・144円付近にサポートがありそうだが、そこを突破すると140円くらいまでは下落しそうな感じとなっている。

と言うことで、財務省(日銀)は資金を気にすることなく謎介入を繰り返しており、さらに介入担当の財務官さんは「無限資金」をアピールする。

円買い原資「無限」と神田財務官、介入には言及せず ドル150円乗せ https://t.co/vFJoakA05o

— ロイター (@ReutersJapan) October 20, 2022

常識的には、ドル売り原資の外貨準備(現ナマ)は20兆円であり、うち10兆円は使って残りは10兆円程度であることを踏まえると、「無限」とは米国債売りが想起される。

だが、米国債売却のハードルの高さは異常だ。

かつて宮澤喜一元首相は、米国債を売りたいかも発言したところ、アメリカから「宣戦布告と見なす」と言われたとされる。

また、日本の保有する米国債を原資とした途上国向けIMF融資構想を掲げた中川昭一元財務大臣は、G7会議後の酩酊会見で失脚し、その後自宅で死亡しているのが見つかった。

なお、この中川構想に賛同したIMF専務理事のストロスカーン氏はフランス大統領候補と目される大物だったが、ニューヨーク滞在時にホテル従業員をレイプした疑いで失脚した(後に起訴取り下げ)。

・・と言うことで、米国債売却はとんでもなくハードルが高いため、財務官と言えども米国債売却を連想させることなど口が避けても言えないというのが実情だ。

それをアッサリ言っている時点で、今回の介入にはアメリカの御意が働いていると言える。

さらに、あの中国父さんもドル売り(元買い)を開始したとか。

北京が銀行にドル切り下げを指示し、中国人民元が過去最高値に急騰 https://t.co/BZh37lxwy6

— zerohedge jpn (@zerohedgejpn) October 26, 2022

人民元ドルの日足チャートを見ると・・

人民元もご多分に漏れず、ドル高の影響によって下落が続いていたところだが、直近になって突然の反転となっている。

明らかに日銀介入のような動きだが、トレンドを転換させるには至っていない。

この日中の動きについて、ゼロヘッジさんは

世界的なドル不足は深刻で、まず日本がドルを注入し、次に中国が注入している。

— zerohedge jpn (@zerohedgejpn) October 26, 2022

としており、世界的にドルに資金が集まりドル不足となるなかで、日本や中国が介入の名のもとにドル資金を供給している様子が伺える。

ドル資金を供給しているのは、日本や中国だけではない。

「10月21日の日銀介入はドル安転換の兆し?」でも紹介したように、本家本元のアメリカFRBも金融機関から吸い上げたリバースレポ資金を投入している。

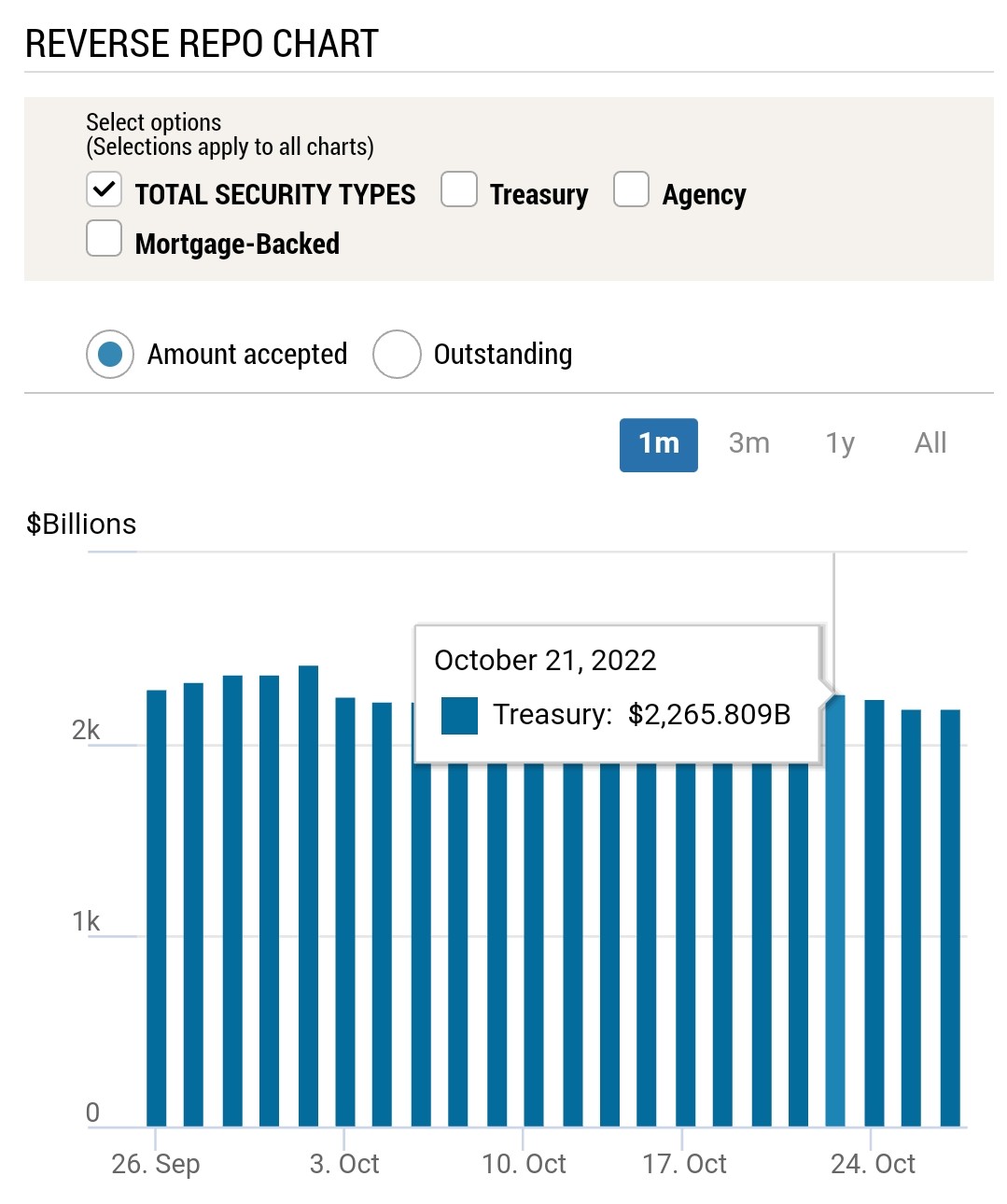

これはリバースレポ資金の増減グラフだが・・

日銀介入と共にドルを放出していることが分かる。

なお、21日時点で2265.8Bドルあった残高は、26日には2186.9Bドルに減少しており、差額の790億ドル(11.8兆円)が市場投入されたことが伺える。

こうして見ると、ドル売り=ドル資金投入はアメリカの御意であり、日本は無意味介入を「させられている」と言えるだろう。

なお、ドルインデックスの日足チャートを見ると・・

9月中旬頃のサポラインまで押されていることが分かる。

ドル円が中々円安トレンド(ドル高トレンド)に戻らないのは、日米中による3国協調ドル安誘導とでも言うべき状況となっているからのようだ。

だが、3国が協調介入する状況は、世界的な金融危機の顕在化を予感させるものだ。

「コロナ危機の終わりは金融危機と仮想通貨バブルへと繋がる」等で紹介したように、ノーベル賞経済学者のミルトン・フリードマンは、これまでの歴史的な金融危機は「中央銀行による市場からの資金吸収」が原因と指摘している。

日本人だけが知らない戦争論(苫米地英人 著)

経済は「需要と供給」ではなく「貨幣の数量」により規定されるものなので、過去のリセッションは「金融引締めによるマネーサプライ減少」が原因というワケだ。

こうした中で、前回のブログでも紹介したように、スイスの巨大銀行のクレディ・スイスが、利上げ・QTによるドル流動性の低下や資金調達コスト高騰などを背景に破綻するかも説が出ていた。

これについては、増資や事業売却によって何とかなったことが報じられている。

クレディ・スイス、最大6000億円増資へ 事業売却も発表https://t.co/yWFWCghD9u

— 日本経済新聞 電子版(日経電子版) (@nikkei) October 27, 2022

だが、TheBusinessTimesの10月21日付けの記事「Swiss National Bank makes another big draw on Fed swap line」では、FRBからスイス中銀に対して、巨額のドル資金が毎週のように提供されていたことが報じられている。

10月1週目には31億ドル、2週目には63億ドル、3週目には大台の110億ドルという巨額の資金が、通貨スワップ協定に基づいて提供されたとか。

この資金はスイス中銀→クレディ・スイスに注入されただろうから、実際のところ週を追うごとにクレディ・スイスの資金不足は加速していったことが伺える。

クレディ・スイス崩壊劇は避けられた感じで報じられているが、ゼロヘッジさんによるとクレディ・スイスのCDSはいまだに2008年の金融危機と同じくらいの水準にあるようだ。

クレディ・スイスが「抜本的な見直し」を発表、希薄化懸念で株価急落、9000人レイオフへ https://t.co/elqhOR962l

— zerohedge jpn (@zerohedgejpn) October 27, 2022

さらに、クレディ・スイスの株価は、2021年に付けた最高値(13.5スイスフラン)から今までに74%も下落しているとか。

一寸先は闇とはよく言ったものだ。

クレディ・スイスが本当に潰れないかどうかは分からないが、クレディ・スイス並みにデカくて潰せない金融機関は他にもあるだろうから、いずれ中央銀行のドル資金も尽きるかも。

ゼロヘッジさんの記事では、ヘッジファンドのエライ人が「市場は結構ギリギリっす」と崩壊を懸念している様子を紹介している。

ヘッジファンドCIO:「市場について極度に心配になってきた。市場の広範な清算ポイントに近づいている」。 https://t.co/oW3iIOaMA5

— zerohedge jpn (@zerohedgejpn) October 17, 2022

こうして見ると、危機の背景には利上げ・QTによる世界的なドル資金不足が起こっており、ドルの流動性悪化が金融危機の引き金となりそうな感じであり、日米中の協調ドル注入によって補っている状況と言うことになる。

日米中の協調ドル注入は金融危機を起こさないための共同作戦だったと言う感じだろうか。

ただ、世界的な金融危機を抑え込もうとする本家本元のアメリカでも、景気後退のサインとして信頼度の高い3ヵ月・10年国債間の利回り差が逆転しており、いよいよ本格的なリセッション突入が目の前に迫っている。

FRBが好むイールドカーブ指標がついに反転、景気後退が迫る https://t.co/88KmX8vFiv

— zerohedge jpn (@zerohedgejpn) October 26, 2022

さらに、イエレン財務長官は短期債を手放して長期債を買うオペレーション実施の可能性を示唆した。

イエレン米財務長官、特定の米国債買い戻し想定し得る https://t.co/sSAY6450Lm

— ブルームバーグニュース (@BloombergJapan) October 24, 2022

このようなリセッションが間近に迫っていること、イエレン議長の長期債買いオペ発言によって、既に米国債利回りは低下(=債券価格は上昇)しつつある。

これが一時的なものかは分からないが、いずれにせよ、米国債利回りの低下はドル円に対する売り圧力となる。

さらに、こうした中でアメリカの子分的なカナダ中銀は、予想を下回る0.5%の利上げとなり利上げペースを鈍化させた。

カナダ中銀、予想下回る0.5%利上げ 小幅景気後退の可能性指摘 https://t.co/gfl8VzwGK3

— ロイター (@ReutersJapan) October 26, 2022

ロイターの記事からは、カナダ中銀さんが今後の利上げペースを鈍化させそうなこと、その理由としてリセッションを懸念していることが伺える。

アメリカと共に世界の利上げを牽引したカナダ中銀が、リセッションを留意に利上げペースを鈍化させたことは、ファンド勢に対する「世界的な利上げ幅縮小を織り込んどけよ」とのメッセージとなり得る。

世界中がドル安に向けて協調し始めた・・・。

となると、これまで抑圧されてきたコイツラの出番となるか。

まずはWTI原油の日足チャート。

日足ベースで超長期線にチャレンジする感じになっている。アメリカがサウジ敵視を進める中、ドル安と合わせて上がっていくのかも。

なお、ゴールドマン・サックスも原油価格は3桁ドルとなる予測をしているとか。

ゴールドマンは、原油価格がほぼ永久に3桁になると見ている。 pic.twitter.com/0U9BsX95yU

— zerohedge jpn (@zerohedgejpn) October 24, 2022

石油以外にも期待されるのは、何と言っても仮想通貨だろうか。

以下はビットコインドルの日足チャートだ。

既に直近高値を抜き去っており、久方ぶりにブルトレンド入りしそうな兆候が見えてきている。

一説では、習近平国家主席の3期目が確定したことで、「共同富裕」政策で目の敵にされる富裕層が、中国からのキャピタルフライトを試みるため、ビットコインが上がる可能性があるとか。

中国の富裕層は習近平の恐怖支配に怯えて金融「脱出計画」を発動、これがビットコインにとって朗報である理由 https://t.co/qFKFc7bx4c

— zerohedge jpn (@zerohedgejpn) October 26, 2022

かつて、ビットコインを200ドルから20000ドルに押し上げたのは、中国人のチカラによるところが大きかった。そのパワーをもう一度見たいものだ。

最後、話がそれてしまった・・・。

最後まで読んでくれてありがとう!