先日公表された、8月CPI(前年比)を見ると・・

前回3.2% 予想3.6% 結果3.6%

・・で、食品・エネルギー除いたコアCPIは・・

前回4.7% 予想4.3% 結果4.3%

・・となっており、どちらも予想通りなことに加えて成長鈍化の兆しもあって、「インフレ落ち着いたやん」的な空気が蔓延しており、9月20日のFOMCでも予想どおり利上げは無かった。

なお、FOMCで公表されたFRBの見解だが、元日経の後藤さんによると・・

◆ FOMCの経済見通し

・GDP成長率は従来より大きく引き上げ

・失業率は引き下げ

・インフレ見通しの修正幅は小幅

→「景気は思いのほか強い」&「インフレはほぼ見通しに沿って、鈍化」

→ 政策運営は「インフレ抑止」>「景気配慮」

→ 金利想定を引き上げ👇上書き解説中https://t.co/h3o14Rgv1K pic.twitter.com/G6wDiTB6dN

— 後藤達也 (@goto_finance) September 20, 2023

・・となっており、景気見通しの強さやインフレ鈍化が強調されている一方で、2024年末の想定金利が引き上げられているのは気になるところ。

この点について、ウォール・ストリート・ジャーナルが掲載した「Don’t Buy the Fed’s Rate Projections(FRBの金利予測を信用するな)」では・・

- 2023年中にあと一回の利上げは無さそうや

- 利上げの話が出るのはは、利下げの話を封じるためや

- FEDの2024年末予測金利が4.625%→5.125%に上昇したのも、市場関係者が利下げを期待しすぎるのを避けるためや

- あと、FEDが予測(希望?)するソフトランディングを実現するためには、思ったより早い利下げが必要かもしれんで

・・との予測を掲載しており、「利上げの必要性皆無・利下げはよ」を突き付けている。

ただ、この記事の中でも触れているように、インフレ見通しは変えていないのに、FRBの2024年予測金利は上げている点からは、利下げに慎重なスタンスが伺える。

FRBのこの姿勢は、WSJが指摘するように、市場関係者に利下げ期待を持たせないための配慮なのか、それともリスク有りと判断しているのかは気になるところ。

また、8月の前月比CPIは0.2%→0.6%、前月比コアCPIは0.2%→0.3%とインフレ再加速と兆候が出始めており、WSJの言うように11月利上げが無いのかも気になるところだ。

と言うことで、直近のインフレ原因を見ていきたい。

まず、8月CPI数値が上昇に転じた理由は原油高だ。

NY原油10カ月半ぶり高値 - 3日続伸、91ドル台https://t.co/nmKEf7QN67

— 共同通信公式 (@kyodo_official) September 18, 2023

共同通信の記事には・・

サウジアラビアとロシアによる原油の供給削減延長で世界的に需給が逼迫するとの見方が強く

・・とあり、サウジやロシア等の反米・非米陣営が値を釣り上げている犯人と名指しで批判されている。

WTI原油価格の日足チャートを確認してみると・・

・・7月上旬に73ドル付近のレジスタンスを突破し、その後間もなく移動平均線のパーフェクトオーダーが発生して、そのままブルトレンド継続で90ドル台に到達している。

CPI等の経済指標への原油高の影響は「まだまだこれから」と言える。

ただ、この原油高は「すぐに落ち着く」が市場のコンセンサスのようで、あまり重視されていない様子が伺える。

原油高の勢いは失速へ、OPECプラス以外からの供給拡大で-シティ https://t.co/XuJWKQAamG

— ブルームバーグニュース (@BloombergJapan) September 18, 2023

ブルームバーグの記事によると、OPEC加盟国以外(カナダ、ブラジル、アルゼンチン、ガイアナ、ノルウェー等)の増産が見込まれており、今年は日量180万バレル、来年はさらに100万バレル増えると予測されているとか。

しかしながら、原油高の原因は、サウジ・ロシアだけではない。

実のところ、温暖化対策の旗印により原油への設備投資が抑制されたことで生産・供給能力は慢性的に不足していることが指摘されている。

The Oil Price Shock Is A Direct Consequence Of Interventionism https://t.co/IYUO94SPtK

— zerohedge (@zerohedge) September 18, 2023

ゼロヘッジさんの記事によると、今年の冬には日量200万バレルの供給不足が懸念されており、昨今の原油高の原因は、代替エネルギーが無い中で脱化石エネルギーへと突っ走った政治的意図にあるとの声が出ている。

また、サウジの石油大臣さんのコメントを紹介すると・・

*SAUDI ENERGY MINISTER: WE ARE NOT TARGETING OIL PRICES

*SAUDI ENERGY MINISTER: WE ARE TARGETING LESS VOLATILITY

Of course, lower volatility = higher prices so….

— zerohedge (@zerohedge) September 18, 2023

・・「ワシら(の減産)は、価格釣り上げが目的ではなく、ボラティリティを抑えたいのぢゃ」としているが、高価格帯に据え置きたいだけちゃうかとのツッコミは不可避だ。

さらに、ロシアがガソリン・軽油の輸出を停止したことが報じられている。

ロシア、旧ソ連4カ国以外への燃料輸出を一時禁止 燃料不足で https://t.co/5SaSfjLqQj

— ロイター (@ReutersJapan) September 21, 2023

ロイター記事では、ロシア国内の燃料価格高騰を抑えるためとしているほか、ネットからは「ロシアの原油精製能力がザコ」との声が聞こえる。

だが、原油供給量が絞られたり設備投資不足によって精製能力は世界的に逼迫しているのが実情なので、ロシアのこの措置の直撃を受けるのはアメリカと欧州になる。

ロシアは原油だけでなく、石油精製製品(ガソリンとか)の価格釣り上げに動き始めたと言えよう。

つまり、脱化石エネルギーを至高とする意識高い系グリーン教徒と、高値ウハウハOPEC勢の思惑がマッチしたことで、原油価格は上昇したと言える。

また、今年の8月までの原油価格の低迷は、金融引き締めによって原油市場へのマネー流入が減ったことや需要減少に加えて、「金・資源本位通貨が迫る中で、ロシアはドルを崩壊へ追い込む」で紹介したように、アメリカのSPR(戦略石油備蓄)放出によるものだった。

Thanks Joe… Gas Prices Have Never Been This High This Time Of Year https://t.co/7LJ9ZakiOr

— zerohedge (@zerohedge) September 18, 2023

特にSPR放出の威力は凄まじく、ゼロヘッジさんの記事にあるSPRの残量とガソリン価格の関係性を示したグラフを見ると・・

・・赤線のSPR在庫量が横ばい~わずかに上昇に転じると共に、ガソリン価格が爆上げしていることが分かる。

アメリカのガソリン・軽油価格が下落するこの時期でも高値キープが続いており、アメリカ国民は激オコしている点からも、SPRの備蓄量は激減してタマ切れとなっていることが伺える。

なお、SPR(戦略石油備蓄)の放出→補充に転換するに当たって、アメリカの原油生産量はコロナ後で最大となり、原油輸入量も2019年8月以来最大の増加となっていることを踏まえると、この状況はかなり深刻と言える。

こうして見ると、本来の原油価格は、世界的な投資不足(再エネ転換の喧伝)に伴う生産・供給能力不足で上昇すべきところを、アメリカがSPR(戦略石油備蓄)大量放出で抑えており、OPEC勢が「減産、減産」言っても全然上がらなかった。

それが、SPR神通力のタマ切れと共に、OPEC+は来四半期に日量300万バレル規模の大規模な供給不足を予測しつつ、減産(日量△130万バレル)したことで、価格上昇フェーズに転換した。

つまり、原油価格が高騰したのは・・

- 脱炭素を理由に石油投資を抑圧するという政策的な失敗

- アメリカSPR(戦略石油備蓄)のタマ切れ

- OPEC+勢(ロシアやサウジ)による価格釣り上げ

・・の三重構造となっているためで、これまでアメリカがSPRで隠してきた需給ギャップが顕在化したところに、ロシア・サウジが乗っかってきたと言える。

イエレン財務長官は「原油高はすぐに収まるやで」と楽観しているが・・・一体いつから原油高の原因がロシア・サウジだけだと錯覚していた?

この構造的な原油高の影響は、8月PPI(生産者物価指数)にも表れている。

Producer Prices Soar In August As Goods Inflation Reignites https://t.co/SxmXLEDQdB

— zerohedge (@zerohedge) September 14, 2023

8月PPIは2022年6月以来の伸びとなっており、この流れは、来月以降のCPI(消費者物価指数)により強く反映されることになる。

この点からは、次回の11月FOMCどころか12月の利上げ議論も射程に入ってくることも念頭に置くべきか。

さらに、あのピーター・シフ氏は、そもそも原油高の根本的な原因として、巨額の政府支出・財政赤字を指摘する。

These are the kind of budget deficits you would expect to see during a deep recession. How bad will it get when the US plunges into a deep recession?https://t.co/3D4xrxmIOE

— SchiffGold (@SchiffGold) September 14, 2023

ピーター・シフ氏によると、今のアメリカ政府支出の大半は赤字国債(=FRBによる造幣)で賄われていることが、インフレ原因となっているんだとか。

平たく言うと、バイデン政権のカネ使いが荒らさがインフレの原因と言うワケだ。

確かに、アメリカ政府債務は9月16日に33兆ドルを超えたことが報じられている。

US Debt Rises Above $33 Trillion For The First Time, Soars By $1 Trillion In 3 Months https://t.co/EU0I8QcEU6

— zerohedge (@zerohedge) September 18, 2023

今年の6月1日に31.4兆ドルの債務上限が一時停止されたが、それからわずか3ヶ月程で33兆ドルとなり、その利払い費用は軍事費を超える1兆ドルの大台に乗りかけているとか。

ゼロヘッジさんのサイトにある、米国債務の推移グラフを見ると・・

・・ここ数か月は、コロナ初期と同レベルの増加ペースとなっていることが分かる。

この債務増加の背景には、バイデン政権の徹底したバラマキに加えて、8月時点で前年同期比10%減という税収・政府収入の減少があるとのこと。

ここで気になるのは、インフレとは「物価上昇」であると共に「貨幣価値の下落」でもある点だ。

QE(量的緩和)によって生まれた莫大なマネーは、主に金融市場に流入したためインフレにならなかったが、今回のバイデンマネーは実体経済にバラマかれているため、貨幣価値の下落によるインフレになっているんじゃないか・・という点は懸念されるところだ。

原油が高値と言っても以前(130ドルとか)よりは低いし、サプライチェーン混乱などコストプッシュ要因が解消される中でのインフレ継続という点を踏まえても、インフレの原因はコストプッシュ→貨幣価値の希薄化にシフトしていると見るべきだろう。

となると、昨今の原油高の原因は・・

- 脱炭素を理由に石油投資を抑圧するという政策的な失敗

- アメリカSPR(戦略石油備蓄)のタマ切れ

- OPEC+勢(ロシアやサウジ)による価格釣り上げ

に、「ドルの価値低下」が加わった四重構造となっていると言える。

なお、貨幣価値の低下(ドルの価値低下)によるインフレが懸念される中で、本当のインフレ率は11%超えとの指摘が出ている。

The macros, no matter how I turn them, have never been this bad, this vulnerable and this foreseeable.https://t.co/XlkoR7GMyZ

— Egon von Greyerz (@GoldSwitzerland) September 17, 2023

マッターホルン・アセットマネジメントのエゴン・フォン・ グレイヤーズ氏がツイートした記事では、本来の正しい計算方法によるインフレ率は「3.7%どころか、11.5%やぞ」としている。

この点で気になるのは、FRBの利上げとインフレ鈍化に伴って、アメリカの実質金利は2%程度まで上がっていると考えられる中で、株価が下落していない点だろう。

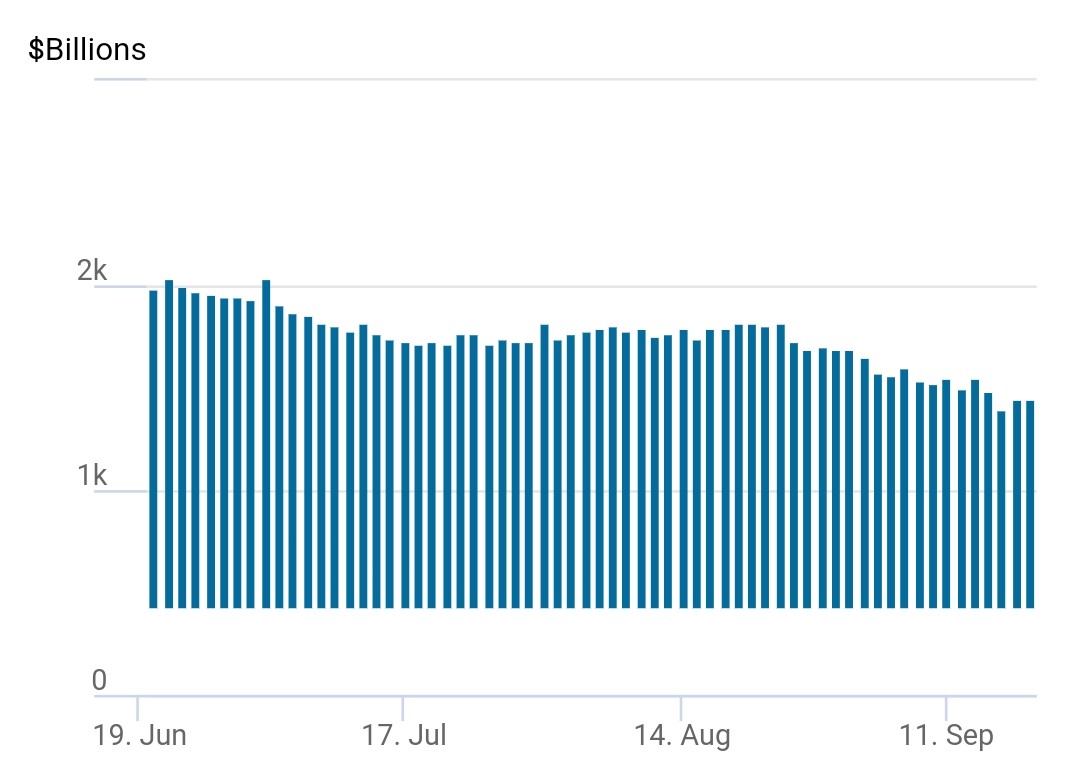

勿論、これまでに何度か紹介したように、アメリカのウラQE的なリバースレポ資金が市場に投入されており、そのリバレポ残高は・・

・・8月23日の1兆8165億ドルから、直近の9月19日には1兆4533億ドルと、1ヶ月弱の間に3600億ドル減少と放出ペースが加速しており、景気後退に入っている中で株式・債券市場が安定している理由はコレと分かる。

・・が、市場を支えるにはちと額が少ないことを踏まえると、実質金利は2%ではなく、マイナス突入(=インフレ率が5.5%を超過)している可能性が考えられる。

アメリカは、既にギャロッピングインフレの域に到達しているのかもしれない。

なお、上記記事では、真のインフレ11.5%という以外にも、FRBのインフレ対策(利上げ)こそがインフレの原因と指摘している。

アメリカの石油生産者にとって、現在の金利水準(5.5%)は設備投資が維持不可能なので、アメリカのエネルギー供給能力の低下に伴って、エネルギー価格は上昇することが理由だ。

この点については、シェールの油井は採掘開始から数年で産油量が減少するため、常に新たな油井を建設する設備資金が必要となる超低金利下でのみ成立するビジネスであることを以前にも紹介したが、これにより利上げに伴って供給能力は減少することになる。

つまり、FRBの対策→さらなるインフレ→利上げのループに繋がると言う点で、インフレはFRBのせいというワケだ。

また、紙幣刷りすぎ問題に加えて、もう一つ、ドルの価値低下を招く要因がある。

それが、先のピーター・シフ氏が言う・・

More government debt means less economic growth. Studies have shown that a debt-to-GDP ratio of over 90% retards economic growth by about 30%.

(政府債務の増加は経済成長の低下を意味します。研究によると、債務対GDP比が90%を超えると、経済成長が約30%遅れることが示されています。)

・・という点だ。

先に紹介した記事でピーター・シフ氏は、造幣に伴う国債発行によって、利回り急上昇した金利収益(=国の富)がFRBに入っていく点をも指摘していたが、これは「国家の富」が銀行家(=FRB株主の国際金融資本)に移転することを意味する。(苫米地英人著「日本人だけが知らない戦争論」 戦争の影にいる国際金融資本家について知りたい人にオススメの書籍)

本書「日本人だけが知らない戦争論」では、世界の99%の富を握るわずか1%の人たちとも言われる「国際金融資本勢力」が世界史の中でどう動いてきたのかを解説している。近代史において重要な「金融・経済」の背景として、欧米の銀行家・資[…]

つまり、政府債務増加で経済成長が低下するというのは、「国の富」が中央銀行(=国際金融資本)に吸い上げられてしまって、次なる国家の経済活動に繋がらなくなることが理由と考えられる。

ドルの価値を支える要素の一つに「アメリカの強い経済成長」があるだろうから、これが無くなればインフレ(=貨幣価値の低下)はさらに酷くなることが懸念される。

また、アメリカでは、経済指標が示す状況とアメリカ人が感じる景況感が乖離していることが報じられている。

Mostly Peaceful Inflation https://t.co/dwPW06tppM

— zerohedge (@zerohedge) September 14, 2023

ノーベル賞経済学者のポール・クルーグマン氏も、「指標は堅調で景気後退もないし、インフレにもほぼ勝利しとるのに、何で世論調査で経済アカンとなるんや 」と疑問を呈しているが、この乖離は、貨幣価値の希薄化+富の収奪の結果だろう。

そういえば、バブル崩壊を機に大量の「富」を(アメリカに)持ってかれた日本でも、「株価上昇の割に生活は苦しい」的な話が出ていたが・・アレか。(【日本の闇】特別会計を通じて日本の富はアメリカへ)

また、データが「好調・堅調」を示す一方で、アメリカでは不況に入りつつあるとの指摘が出ており、こちらの方がアメリカ人の実感にマッチしているのは間違いなさそう。

10 Red Flags Warn Of Looming Recession https://t.co/MnWcrnjKiB

— zerohedge (@zerohedge) September 17, 2023

ゼロヘッジさんの記事によると、先行指標が不況入りを示していることに加えて・・

- 消費者の購買力低下(牛肉も買えない)

- クレカ負債が初めて1兆ドルを超え、延滞率も増加中

- 銀行の信用収縮の加速(融資基準の厳格化)

- 超低金利下で調達した社債の借り換えが出来ずに倒産する企業が増加

- 製造業の低迷

- イールドカーブは、2022年7月からずっと逆転中

- インフレが終わらないので、引き締めも継続

・・となっていることから、景気後退が進行中との結論を導いている。

こうした中で、イエレン財務長官はブルームバーグのインタビューに対して、「ソフトランディング行けそうやわ」と答えている。

イエレン米財務長官、ソフトランディング予想に「非常に良い感触」 https://t.co/4kySgF5Xib

— ブルームバーグニュース (@BloombergJapan) September 10, 2023

イエレン財務長官のソフトランディング発言は、堅調な雇用とインフレ率の低下が同時進行するなど、経済指標が好調な中で消費者物価の伸びが抑えられていることを受けたものだ。

しかし、JPモルガンのダイモンCEOはソフトランディングに警鐘を鳴らす。

“To say the consumer is strong today, meaning you are going to have a booming environment for years, is a huge mistake,” says #JPMorgan Chase CEO Jamie Dimonhttps://t.co/LKEOTuMJOT

— The Epoch Times (@EpochTimes) September 12, 2023

ダイモンCEOは、アメリカGDPの7割を占める個人消費は、利上げの影響もあって長期的な下落傾向となっているなど、米経済には多くのリスクがあることを指摘している。

確かに、先日の8月雇用統計では、120万人のアメリカ人労働者が職を失い、代わりに71万1,000人の外国人労働者がリプレイスしたことが明らかになった。

The real shocker in today’s jobs report: 1.2 million native-born workers lost their job in August, they were replaced with 711K foreign-born workers. pic.twitter.com/GR3itbaOm7

— zerohedge (@zerohedge) September 1, 2023

このほかにも、失業率は3.8%と1年半ぶりの高水準だったばかりか、2ヶ月間で高賃金のフルタイム労働者△67万人、パートタイム+100万人となっており、雇用堅調とは言いがたい。

なお、パートタイム100万人とフルタイム67万人の差からは、ダブルカウントが相当数いると思われ、かなりのアメリカ人がバイト掛け持ち生活を強いられて生活費だけでカツカツになっていることが伺える。

こんなんで、ソフトランディング行けるんやろか・・・。

こうした中で、あのレイ・ダリオ氏が予言めいた警鐘を鳴らし始めたことを、アメリカ大手メディアのCNBCが報じている。

Ray Dalio warns of ‘great disruptions,’ shares top tips for new investors https://t.co/B61UFiunIn

— CNBC (@CNBC) September 18, 2023

この中で気になるのは・・

“Pay attention to the implications of the great disruptions that are going to take place because the world will be radically different in five years. And it’s going to become radically different year by year,” he explained.

(これから起こる大混乱の影響に注意しろ、世界は5年以内に根本的に変わる。その変化は年々大きくなるぞ)

・・の部分で、5年以内に「根本的に変わる」としている点からは、ドル・米国債を中心とした金融システムのグレートリセットが起こる可能性を示唆している可能性を感じる。

また、レイ・ダリオは・・

A country needs to have a good income statement and balance sheet, an environment of civility where “people [are] working together to make good things happen,” he said. The side that the country takes when an international conflict arises is also an important factor to consider, he added.

(その国には、優れた損益計算書と貸借対照表が必要であり、「人々が協力して良いことを起こそうとしている」礼節のある環境が必要なのだ、と彼は言った。国際的な紛争が起こったときに、その国がどのような立場をとるかも重要な要素である。)

・・としている点からは、財務(債務)状況最悪で国の富が収奪され、ウクライナ戦争を煽り倒すアメリカへの皮肉を込めているようにも見受けられる。

なお、先に紹介した、エゴン・フォン・ グレイヤーズ氏がツイートした記事には、世界の資源の大半を握ったBRICS諸国は金本位通貨を必要とはしておらず、単に資源輸出する際に「お支払いは金でオナシャス」と言うだけで(ドル崩壊は)事足りるとしている。

これは、近い将来、ペーパー資産に基づいたドル・米国債を中心とした金融システムの信用が消滅する可能性が高いことを感じさせる。

アメリカ金融界を牛耳るモルガン=ロックフェラー連合の申し子にして、ロックフェラー・インターナショナル会長のルチル・シャルマ氏が、ロシアへの金融制裁(SWIFT切断・ドル資金凍結)が世界的なドル離れの原因となっていることを指摘しているように、非米・反米諸国だけでなく、中東産油国やASEAN諸国まで脱ドル進行中なのはこれまでに何度か紹介したとおりで、ペトロダラーも実質的には崩壊している。(銀行の信用収縮でマネーサプライ急減、ドル崩壊後の準備が始まる)

話は逸れるが、2003年にアメリカがイラク侵攻してフセインをぶっ〇したのは、「イラクは大量破壊兵器持ってるわ」ではなく、2000年11月にフセイン政権が石油をドル建てからユーロ建てにしたからなのだった。

それが、今ではサウジは人民元建てで石油販売するに至っており、ドル・アメリカ帝国の凋落を感じずにはいられない。

そういえば、8月にアメリカの格付け会社フィッチが米国債の格付けをAAAからAA +に格下げしたが、アメリカの財政悪化・債務増大に対する政府能力への信頼が低下していることが理由だった。

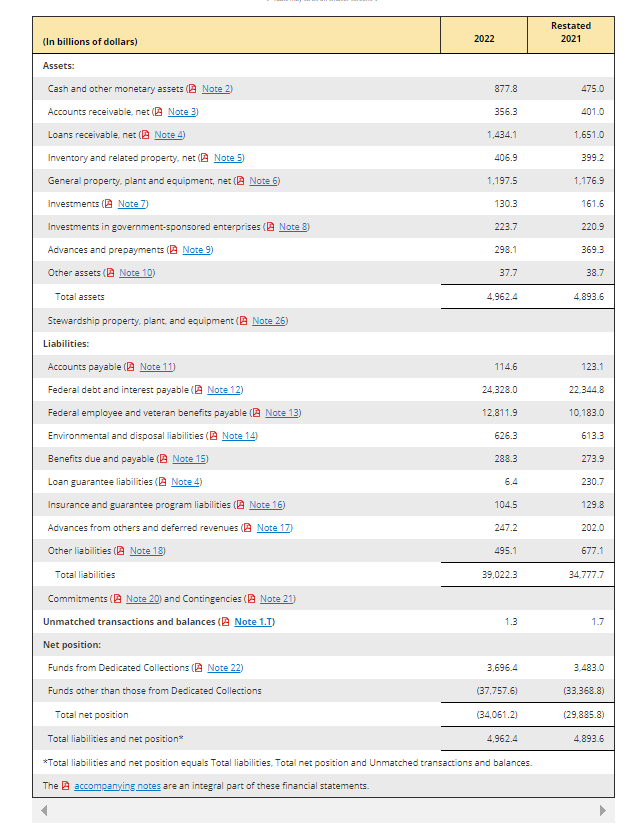

なお、アメリカ政府の2022年度バランスシートが公開されているが・・

・・ぱっと見ただけでも、34兆ドル単位でバランスしていないことが分かる。

この差を埋めるのが、徴税権などの国家の持つ諸権利や経済・金融政策だが、現在のドルは・・

- 貨幣価値の希薄化

- アメリカ人からの富の吸い上げによる経済減速

- ペトロダラー崩壊

・・となっているほか、今年度はさらにバランスしなくなるだろう。

こうした中で、あのアメリカの著名な予言者ジョセフ・ティテル氏が、ドル崩壊に警鐘を鳴らしているとか。

はろーふろーむロングビーチさんの和訳動画だが、これの10:30あたりから。

アメリカの通貨が、2024年1月又はそれまでに崩壊するので備蓄を呼び掛けている。

FRBが「(経済がヤバいから)利上げ終わりや」と宣言した途端に、ターミナルレートが確定からの壮絶なドル売り・・になるとか?

最後まで読んでくれてありがとう!