怒涛の円安により、ドル円は145円が射程圏内となるほど上昇していたところ、9月9日の日銀黒田総裁の「急激な変動は好ましくない」発言を受けて、急激に下落した。

急激な円安「好ましくない」 黒田日銀総裁、岸田首相と会談 https://t.co/DmF2PjyRjb

— 時事ドットコム(時事通信ニュース) (@jijicom) September 9, 2022

時事通信によると、

「急激な為替の変動は企業経営を不安定にし、将来の不確実性を高めるので好ましくない」と述べ、円安の急速な進行に懸念を示した。

との発言があったようで、天下の日銀様が円安をけん制したと市場が捉えたことで2.5円近く円高に振れた。

以下は先週末時点でのドル円の日足チャートだ。

9月9日に大きな陰線となっていることが分かる。

黒田総裁の「1日に2円も3円も動くような急激な変動」に懸念を示す発言を受けて、2.5円も下落する皮肉な展開に。

と言うことで、為替市場では円安が話題になっているが、ユーロドルやポンドドルのチャートなどを見るとドル高の展開になっていたことが分かる。

これはユーロドルの日足チャート(9/9時点)。

9月9日にECB(欧州中央銀行)が0.75%の利上げを決定したこともあってユーロは反発しているものの、その直前までパリティ割れしており、ドルはユーロに対しても極めて強くなっていることが分かる。

次にポンドルの日足チャート(9/9時点)。

国内の金融・経済が落ち着かないポンドはユーロよりも弱含む展開となっているものの、ドルが強かったことに変わりはない。

ということで、先週までのメジャー通貨の強さを確認すると・・

ドル >> ユーロ ≧ ポンド >> 円

となっていたことが分かる。

つまり、先週までの円安とはドル高でもあったため、世界最弱通貨と世界最強通貨の通貨ペア「ドル円」が火柱上げしていた。

この円安とドル高の背景にあるのが、日米金利差の拡大と言われている。

◆「0.75%利上げ」有力視

9/21のFOMC。市場は「0.75%利上げ」をほぼ織り込みました。多くのFRB幹部が大幅利上げに臨む姿勢を示したためです。1カ月前に好評いただいたnote「市場との対話㊤」を【無料公開】にしました。サクッと読めます。よければどうぞ👇note【無料】https://t.co/gZmL94tK13 pic.twitter.com/cLB9KkT1mI

— 後藤達也 (@goto_finance) September 9, 2022

先日のジャクソンホール以降、FRBのエライ人たちが続々と利上げを示唆したため、アメリカでは年末までにさらに150bp(1.5%)の利上げ予想となっている。

対する日銀の黒田総裁は、同じジャクソンホールの場で金融緩和の維持・継続を名言している。

【黒田総裁「日銀は金融緩和策を維持する以外ない」】 ジャクソンホール会合で発言 #会社四季報オンラインhttps://t.co/CCys1DNmov

— 会社四季報📚先取り配信中 (@shikihojp) August 28, 2022

日本でもコストプッシュインフレにより一定の物価上昇しているものの、賃金が上がってないから当面は緩和継続以外に道は無しとしている。

アメリカはこれまでに225bp(2.25%)利上げし、さらに年末までに150bp(1.5%)利上げが見込まれる中で、ゼロ金利維持する日本との金利差は開く一方だ。

これだけの差が広がれば、大人の円先物売りも出るだろうしから円→ドルへと資金が流れて円安ドル高に・・というのは自然な話だ。

さらに、「FRBの金融引締めは怒涛の暴落と円高、そして日本バブルへ」で紹介したように、FRBパウエル議長が断固たる決意でQTを進めそうな感じになっている。

※画僧はイメージです。

実際に8月後半からFRB資産は大きく減少しているほか9月からはQTは倍ペースとなるなどFRBはバランスシートの健全化を進めており、市場からのドル吸収が加速する中でドル確保に動く人たちが多そうな感じだ。

と言うことで、金利差によりドル高円安要素はあるものの、基本的な流れはドル高と言え、先週までの仮想通貨やコモディティの弱さもドル高で話は繋がりそう。

しかし、基本はドル高とするなら、先週までの円安ペースの説明はつかなさそうだが・・そうした中で気になるのは、Dr.苫米地氏のこのツイート。

元々はドル円は140円程度をボーダーだったところ、何者かによる兆円オーダーのロング(円売り)注文が出たことで一気に突き抜けていったとか。

確かに140円を超えない線で皆さん動いていたけど、ある大手投資家が、142円になったのに円資産を兆オーダーで他通貨資産に変えるのを昨日目撃して、これは143円すぐ行くと思ったら、やはり

RTドル円、心理的節目141円・142円・143円を次々に突破。24年ぶり高値更新(9/7朝) https://t.co/Ltl8XYSxCK

— 苫米地英人 (@DrTomabechi) September 6, 2022

「140円を超えない線で皆さん動いていたけど・・」の文言からは、何者かが急激な円安を仕掛けた可能性が伺える。

つまり、怒涛の円安はクジラさんが円を売ったことで、

となった投機筋が一斉にビッグウェーブに乗っかったところ、折からのドル高も重なってドル円は怒涛の上昇となった・・ということか。

日銀の黒田総裁は何も大したこと言っていないのにドル円は2円以上も下落し、その後も中々戻ってこないのは投機筋の様子見ということか。

ビッグウェーブに乗っかった市場参加者は、日銀の円買い介入や金融引締め転換をかなり警戒してドル円市場から距離をとっているようだ。

ちなみに、日銀(正確には財務省)の円買い介入の原資は貴重な外貨準備(1.3兆ドル)なので、一時的な牽制のために虎の子の外貨準備を失うことになるし、そもそも円買い介入(=ドル売り)をアメリカが許容するワケがないので、実現は難しい。

また、「いよいよインフレが本格化 そして日本デフォルトとデジタル円」等で紹介したように、日銀は500兆円を越えの国債を保有する国債市場の巨人であり、日銀当座預金(金融機関の日銀口座)も莫大に積み上がっている。

国債市場は日銀の買い入れ前提の市場となっているため、日銀が買いを止めた途端に国債価格暴落・金利上昇となる。

日銀は含み損により事実上の債務超過となるほか、事実上の財政ファイナンスも出来なくなるため、日銀の財務+国家財政の信用不安を招く可能性が出てくる。

こうして見ると、海外勢が警戒する為替介入と引締め転換は日銀には不可能であり、日銀は黒田総裁の「緩和継続以外に選択肢がない」の言葉の真意は「緩和出来なくなれば、即ハードランディング」となる。

コロナショック&Xデーを生き抜くお金の守り方(藤巻健史)

さて、何者かが仕掛けたという怒涛の円安からは、以前に「ロシアの金・資源本位通貨は新世界秩序に向けたグレートリセット」や「フィリピンでのマルコス王朝復活と金融システムの転換」で紹介した原田武夫氏の簿外資産の日本流入説を思い出す。

原田武夫氏の動画はこれとか・・

— 株式会社原田武夫国際戦略情報研究所(IISIA) (@iisia) April 28, 2022

これだが・・

— 株式会社原田武夫国際戦略情報研究所(IISIA) (@iisia) May 5, 2022

原田武夫氏によると、人類を未曾有の厄災から救うための人類資金たる「簿外資産」の投入時期が近づいているとか。

これらの動画で語られているポイントは・・

- 簿外資産の受け皿となる日銀は、莫大な額を円転する必要があるため、今のところ円安誘導を続けている。

- 簿外資産が投入されると日銀による莫大な円転に加えて、「世界中の人が円を持たなければならない状況となる」ため強烈な円高となる。

- 日本では簿外資産により、株式や不動産などは壮絶なバブルとなる。

- ただし、簿外資産は日本には滞留せず、事前に決まっている世界の様々なプロジェクトに回される。

- 日本は、壮絶な円高・バブル局面を経て後にひっくり返ることになる。

・・とこんな感じだ。

この話を踏まえると、何者かによる円安誘導は簿外資産投入の合図・・とも読める。

日本政府や日銀はこれを分かっているのかどうか知らんけど、円安に対処する気は全く感じられない。

例えば、鈴木財務大臣。

円安止まらず一時 144円台。

対応を問われた鈴木財務大臣

⇒”必要な対応”をとっていくと先ほど申し上げましたが、”必要な対応”の中身を問われれば”、必要な対応”は、”必要な対応”ということです。(Nスタ) pic.twitter.com/1lZJOh0XJv— あらかわ (@kazu10233147) September 7, 2022

必要な対応の中身は必要な対応という子供のような発言は、むしろ円安を誘発するものと言える。

ちなみに、円安と国債買い(金融緩和)の相関については、以前に日経さんが記事にしていた。

円安、国債の売りと連鎖 日銀の動き見透かす投機筋https://t.co/qNJ0RZOhRK

— 日本経済新聞 電子版(日経電子版) (@nikkei) June 22, 2022

日経さんの記事によると、

日銀が緩和継続(国債買入れ)

↓

金利差等により円安進行

↓

海外勢が日銀の引締め転換(=金利上昇)を警戒

↓

日本国債売り(=国債利回り上昇)

↓

日銀、さらなる緩和継続(国債買入れ)へ

・・の無限ループになっているとか。

日銀さんは、目の前の状況に対処する以外に何も打つ手は無いが、対処するほどドツボに嵌まっていく感じか。

そのドツボループの円安によって国債金利に上昇圧力がかかる中で、日銀はさらなる円安圧力に繋がる国債の買入れ増額を発表している。

日銀が国債買い入れオペを増額、残存5-10年を5500億円 https://t.co/Z35TVxWmTj

— ブルームバーグニュース (@BloombergJapan) September 7, 2022

これは、

政府「急激な円安はアカンて」

日銀「国債買いオペ増額します」

・・というコントだ。

この買いオペ増額は、YCC(イールド・カーブ・コントロール)に必要な国債買入れ額が上昇していることを示唆しており、円安-国債買い増額の無限ループの終わりが近いことを予感させる。

行き着く先はハードランディングな予感がビンビンするのだが、この日銀の姿勢が悪いとは言い切れないのも事実だ。

と言うのも、「ウクライナ戦争の真のターゲットはEU ユーロは崩壊へ」や「FRBの金融引締めは怒涛の暴落と円高、そして日本バブルへ」「ゼロコロナ政策は中国共産党支配の崩壊へと繋がる」等で紹介したように、アメリカ・EU・中国ともに金融危機となる可能性が高いからだ。

アメリカでは断固たるQTにより市場から急速に資金が抜けて行くし、EUはエネルギー危機・経済危機・金融危機待ったなしだし、中国のゼロコロナはどうみても自殺願望だ。

世界を牽引する米欧中が自滅する中で、金融緩和を継続する日本はその被害が(多少は)軽く済む可能性が高く、唯一の投資先として資金が集中してバブルになる可能性は、簿外資産抜きにしてもあり得る状況となっている。

逆に言えば、こういう状況があるからこそ、簿外資産の存在がバレずに投入出来ると言える。

そして、ゼロヘッジさんも円高への備えを推奨している。

潮目が変わったとき、顔面騎乗の円高に備えよ https://t.co/7wyOEBqYVG

— zerohedge jpn (@zerohedgejpn) September 8, 2022

顔面騎乗とは何とも淫靡な円高を想像してしまうが、本文では「潮目が変わったら顔を引き裂く円高に備える」となっている。

記事の内容としては・・

- ハイペースな利上げを継続するドルに対して、緩和継続する円は、ドルに対して1960年台以来の弱さになっている。

- しかし、重要なのは資本の流れ

- 日本の投資資金が外国株に流れているほか、エネルギー価格高騰も日本からの資本流出に繋がるため、日本は純粋な資本輸出国になっている。

- しかしながら、日本国内で高インフレ低成長に起因する何らかのショックが起これば、日本の国外純債権3兆5000億ドルもの日本還流や日銀の国債利回り上限撤廃により超絶円高となる可能性がある。

- 円安が進むほど大きなリバウンドとなるため、円はカタパルトに乗っているようなもの。

という感じで、ゼロヘッジさんは海外からの資本還流や金融緩和終了によって、円がカタパルトから発射される可能性を指摘している。

第一段階として日本への資金流入により円高・バブルとなり、第二段階としてバブルを受けた金融緩和終了(国債利回り上限撤廃)でさらなる円高となる・・という感じだろうか。

そうなると、円はいつカタパルトから発射されるのか・・というのは気になるのところ。

一つ考えられるのは、FRBの利上げ終了のタイミングだろうか。

冒頭に紹介した元日経記者の後藤氏によると、年内で利上げ終了が見込まれているほか、12月の利上げ幅は0.25%と極めて小さく、この辺りでドル買いの流れは落ち着きそうだ。

また、日本への資金流入については、日本で円安倒産が急増していることが関係しているかも。

【円安倒産が急増 8月は6年ぶり水準】https://t.co/dT7MiRFqFf

— Yahoo!ニュース (@YahooNewsTopics) September 8, 2022

食料品や繊維製品、機械部品の製造や卸売などのセクターが、急激な円安によるコスト増に耐えきれず倒産している様子で、まだまだ増加することが予想される。

歴史的な円安の中での倒産増加は、企業の持つ技術・人材のバーゲンセールでもあるため、ゼロヘッジさんが指摘する海外資産の還流(or外資流入)へと繋がるかもしれない。

こうして日本への投資加速でバブルとなれば日銀も引締め転換せざるを得なくなり、それがFRBの利上げ終了と重なれば超絶円高の展開となり得る。

これなら、簿外資産を投入しても存在はバレなさそう。

さて、原田武夫氏は簿外資産は日本に留まらず所定の投資先に向かうとしているが、世界的に金融危機となっている可能性もある中で資金は何処に向かうのか。

一つ有りそうなのは「ロシアの金・資源本位通貨は新世界秩序に向けたグレートリセット」で紹介したような、ロシア・中国・BRICs諸国等、資源大国を中心に進められる新たな通貨システムの構築だろうか。

現行の米ドル・米国債を中心とした金融システムは既に耐用年数を超過しており、根本的にリセット(グレートリセット)が必要なのは明らかだし、人類資金として相応しい使い途か。

この件について気になるのは、ロシア主導のEAEU(ユーラシア経済連合)が、モスクワに現物の金取引市場を整備する構想を打ち出していることだ。

ユーラシア連合、LBMAの貴金属価格独占を破壊するモスクワ世界標準規格を計画 https://t.co/Iv9t6NQoQi

— zerohedge jpn (@zerohedgejpn) September 4, 2022

世界有数の金産出国でもあるロシアだが、ロシアの金精錬業者はLBMA(ロンドン貴金属市場)から追放されているので、自前で金市場を作るというもの。

金・資源本位通貨を作りたいロシア・中国サイドの思惑とドル覇権維持のために金の価値を下げたい米英の思惑はズレるため、ロシア市場の方が価格が高くなるだろつから、欧米サイドからロシア市場に現物の金が集まってくることになりそうだ。

簿外資産は、こうした金・資源本位通貨の構築による金融システムのグレートリセットに一役果たすことになるかもしれない。

ただ、ウクライナ東部戦線では戦闘らしい戦闘もなくロシア軍が総撤退しているようで、ゼロヘッジさんは戦術核兵器の使用の可能性を指摘するなど、状況は怪しくなってきた。

ロシアの突然のウクライナ撤退は、戦術核兵器による攻撃が近づいていることを意味するのだろうか? https://t.co/fMvi2k8EKJ

— zerohedge jpn (@zerohedgejpn) September 12, 2022

さすがに核兵器の使用国が新たな金融システムの構築など出来ないと思われるため、ロシア・中国主導の金・資源本位通貨は誰かが引き継ぐことになりそう。

なお、日本ではウクライナ軍スゲーとなっている戦況だが、フィナンシャル・タイムズでは、米軍がハルキウ再奪取により戦況が覆えったとは見ていないことを報じている。

Opinion: the prospect of Russian defeat is real and exhilarating. But Ukraine’s advances also open a new and dangerous phase in the conflict.https://t.co/oLwF9NrIGY pic.twitter.com/kIwpMDnAnC

— Financial Times (@FinancialTimes) September 12, 2022

このほか、今回のウクライナの攻勢成功は戦況の固着化・長期化を招くだけでなく、さらなる欧米支援の呼び水となるため、ロシアからのエネルギー供給停止が長期化するとの分析も出ている。

やはり「ウクライナ戦争の真のターゲットはEU ユーロは崩壊へ」で紹介したように、冬までに欧州発の金融危機が起こりそう。

・・となると、日本バブルを経て金融システムのグレートリセットとなるのか。

なお、「ロシアの金・資源本位通貨は新世界秩序に向けたグレートリセット」では、金・資源本位通貨について読書苫米地氏が解説している内容を紹介している。

なお、現在の金融システムでは、通貨発行権や信用創造機能は銀行家の役割となっており、究極的にはFRBが金融システムを握っていることになる。

それが、金・資源本位制になると、保有(埋蔵分含む)する金・石油などの資源に応じたの通貨量となるため、FRBが持つ無限の通貨発行権や信用創造機能はボッシュートされることになる。

ロシアや中国、欧州各国は金の保有量を高めているのとは対称的に、以前に紹介したようにFRBは実はゴールド持ってない疑惑があるため、FRBを中心とした金融システムは終了することになりそう。

また、Dr.苫米地氏は、ハイパーインフレと金融恐慌に合わせて通貨リセットするプランの存在を仄めかしており、これは欧米に迫る金融危機や、簿外資産が抜けた後の日本の状況を示唆していると思われる。

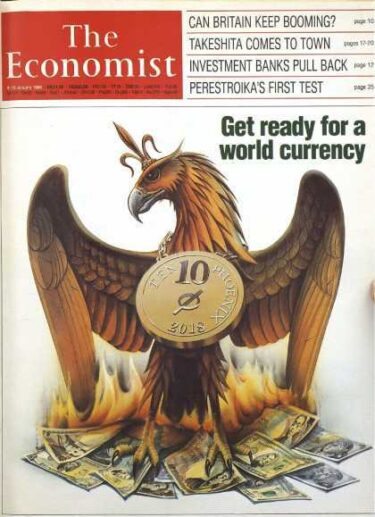

こうして米ドル・米国債を中心とした金融システムは崩壊し、代わって金・資源本位通貨(世界統一デジタル通貨フェニックス?)が新たな国際決済通貨となり、各国ではその決済通貨に紐付くデジタル円などが使われるようになるのかも。(ロシアの金・資源本位通貨は新たなバンコールか)

また、そのデジタル円については「いよいよインフレが本格化 そして日本デフォルトとデジタル円」で紹介したような価値の保存機能のない通貨となるかもしれない。

ちなみに、2024年に予定されている渋沢栄一の新札切り替えとは、ハイパーインフレを受けた新円切り替えのようだ。

と言うことで、今の怒涛の円安はグレートリセットへの序章と言え、世界では次なる大きな流れが始まりつつあるのかも・・。

最後まで読んでくれてありがとう!