以前のブログ記事で、ロシアルーブルが金・資源の裏付けを持つ通貨となる可能性を紹介したが、それに関してロイターやブルームバーグなどの大手メディアも報じ始めた。

ロシア、通貨ルーブルの金相場との連動を検討=大統領府 https://t.co/6btXHkDstz

— ロイター (@ReutersJapan) April 29, 2022

ロシアの大統領報道官さんが、ロシアでルーブルと金やその他商品の交換比率固定を検討していることを明らかにしたとか。

1945年に始まったブレトン・ウッズ体制では、金1オンス(31.1グラム)=35ドルで固定し、ドルと金の交換を保障する金本位制を採用した上で、ドルと各国通貨の為替相場を一定に保つ通貨制度だった。

今回のロシアの検討は、金1グラム=○○ルーブル=原油○○バレル・・と言った形に固定する感じなので、金・資源本位制と言える。

「ロシア制裁はルーブルの金本位性とドル離れに繋がる」等で、ルーブルが金や資源の裏付けを持つ通貨となるというクレディ・スイスのゾルタン氏による予測を紹介したが、そのとおりになりつつある感じだ。

ロイター記事によると、ロシア中央銀行さんは否定しているとのことだが、わざわざ大統領報道官が言及していることから「公式見解」と見るべきであり、実施を前提に詳細を詰めている段階だと考えられる。

思った以上に動きが早い・・。

世間では、ロシアが金・資源本位制に舵を切ったのは、欧米勢による経済・金融制裁ダメージとウクライナでの戦況悪化によりヤバくなったロシアがルーブル防衛するためにやっている・・と言われている。

確かに、金や資源の裏付けを持たせれば、潰れそうな通貨であっても信用を得ることが可能となる。

しかしながら、マリウポリの戦況はどう見てもロシア軍優勢だし、インドなどもロシア産原油を大量購入するなどしておりロシアの貿易収支も絶好調だ。(経済戦争で苦境のドイツ EUはアメリカ陣営から離脱する)

こうした状況を背景に、ルーブルは開戦前よりも既に強くなっている。以下はルーブルドルの日足チャート。

2021年12月頃からの日足チャートだが、ルーブルはウクライナ侵攻を機に大きく下落した後にV字回復しており、今では侵攻前の水準を上回っており、対ドル・対ユーロ共に2年ぶりの高値とか。ちなみに、最弱通貨の日本円に対しては2018年ぶりの高値圏となっている。

ロシアさんもルーブル下落に伴って引き上げた金利を下げ始めており、どうやらこの強さはホンモノっぽい。

ロシア中央銀行は主要政策金利を3%引き下げ、年率14%にすると発表しました。一時暴落した通貨ルーブルはウクライナ侵攻前の水準を回復しており、急激に引き上げた政策金利の正常化を進めています。https://t.co/eSm8aDM9wg

— 時事ドットコム(時事通信ニュース) (@jijicom) April 29, 2022

このように、ロシアは戦況有利で貿易収支も好調な上に通貨ルーブルが最強通貨となっており、通貨防衛などまるで不要なので、ルーブルの金・資源本位通貨化の目的はルーブル防衛ではない。

では、その目的は何か・・という時に思い出したいのが、「ウクライナ危機でロシアが仕掛ける金・資源本位通貨」で紹介した、ロシア・中国・EAEU加盟国を加えた「単一通貨構想」や、新世界秩序の構築に向けた中国との共闘だ。

ロシア外相が訪中、新世界秩序へ中国と共闘https://t.co/KdZT7Y6Pps

— AFPBB News (@afpbbcom) March 30, 2022

大手メディアに「新世界秩序(New World Order)」の言葉が普通に出てくるのにビックリだ。

それは置くとして、、、ロシアルーブルの金・資源本位通貨化はロシア単独ではなく、中国やEAEU諸国と連携した広域通貨となることが見込まれており、場合によっては反米産油国のベネズエラや親米産油国のサウジやUAEなども加わる大がかりなものとなりそうだ。

さて、ロシアが導入を目指す金・資源本位通貨は、金や資源という具体的なブツの裏付けを持つ・・ものだが、ロシアが石油・天然ガスなどの資源大国で金を大量保有していると言っても、さすがに今の経済規模を踏まえると実現は難しい。

・・と思っていたら、金・資源本位通貨制度の具体的な内容について、天才・Dr.苫米地氏が分かりやすい解説をしていた。

20分と長めだが、苫米地氏が新時代の金・資源本位通貨等について解説している。

まず、ロシアが検討中の金・資源本位通貨についての概要はこんな感じ。

- 現行の通貨制度は、中央銀行による際限なき通貨発行が可能であり、同時に各国の負債(国債)が際限無く積みあがる点が問題

- ロシアが導入を検討する金・資源本位通貨とは「苫米地式埋蔵資源担保中央銀行デジタル通貨(金準備担保型通貨)」に近いものと推測される。

- 「苫米地式埋蔵資源担保中央銀行デジタル通貨」とは、まず金(他の資源含む)の保有残高の整数倍の通貨を発行するとのルールにより、各国の通貨発行量にアッパーを設ける。

- その上で、発行時価(金1オンス=○○ルーブル)を合意し、将来的に通貨価値が低下して合意価格を下回った場合には、裏付け資源の「埋蔵量」を公表し、合意価格まで買い支えるのに必要な分だけマイニングする。

- ロシアの金保有量程度で金本位制に踏み切るハズもなく、おそらく苫米地式のような埋蔵量を担保とした「シン金本位制」になるだろう。

・・ということで、埋蔵量まで含めた資源の裏付けを持たせた通貨となるようだ。

動画の中で紹介されているように、埋蔵量合わせた金保有量はアメリカの11,133トン(93兆円)に対して、ロシアと中国を合わせると13,746(115兆円)トンとアメリカを上回っている。

現在の世界GDP総額が90兆ドル程度なので、裏付け資源価値が現行どおりと仮定すると、100倍くらいの通貨発行すれば実現可能だ。

金だけでこれなので、他の資源も含めたシステムとなれば、さらに少ないレバレッジで世界経済を回すことも可能と思われる。

なお、シン金本位制の世界では、金(や資源)を多く保有することが勝ち組の条件となるが、ドイツやフランスなどは数千トンもの金を保有しており、既に金・資源本位制に移行する準備を整えているとする。

アメリカの金保有量は、世界単独一位となっているものの、以前に「英米による金価格コントロールの終わりと今後の展望」で紹介したように、ドイツがアメリカ(連銀)に預けた金の返還や連銀金庫内の金の存在確認を求めたところアメリカから拒否されており、アメリカは既に金を使い込んでいることが強く疑われる。

そうなると、ドイツの金保有量も画餅ということになり、欧米国家は一気に没落するかもしれない。

さて、このような現実的な価値の裏付けを持つシン金本位通貨に対して、ドルは「みんなが使ってモノが買える」という信用のみに基づく、発行上限無きフィアット通貨だ。

そんなドルは、ロシアに金融制裁(海外資産凍結・SWIFT締出し)したことで、ドルを準備通貨とするリスクが明確となり信用低下に繋がっており、反米・非米諸国やイスラエルでもドル・ユーロの外貨準備を減らしているほか、インドはロシアと相互通貨による直接取引(ドル不使用)を拡大させている。(ロシア制裁はルーブルの金本位性とドル離れに繋がる)(怒涛の円安が支える米ドルとアメリカの金融システム)

ドルの裏付けたる「信用」に陰りが出てきている状況を踏まえると、ロシアの金・資源本位通貨の導入とは、「ルーブル防衛」どころか「米ドル潰し」を目的に反米・非米諸国が結束した金融戦争の一環と言える。

ただ、ロシアの金・資源本位通貨導入と並行して米ドルの信用低下・不使用の動きが拡大する原因を作ったのはアメリカ本人だ。

イタリアの日刊紙「Corriere della Sera」によると、ローマ教皇は、NATOがロシアのウクライナ侵攻を誘発した可能性を仄めかしている。

Papa Francesco: «Putin non si ferma, sono pronto a incontrarlo a Mosca. Ora non vado a Kiev» https://t.co/NzzMpsuxxG

— Corriere della Sera (@Corriere) May 3, 2022

ローマ教皇のお言葉を踏まえると、ウクライナ危機とはアメリカが誘発したものと言え、極論すると、アメリカはウクライナ危機によりドルの信用低下を誘発している・・ということになる。

実のところ、アメリカとロシアは「米ドル潰し」で協調している状況であり、ウクライナ危機等は「米ドル潰し」という大きなシナリオ内の一事件と言える。

そして、そのようなシナリオを描けるのは支配者層であり、米ドル潰しは支配者層の御意であると言え、「グレートリセット」による「新世界秩序」構築に向けた動きの一つである可能性が高い。

なお、先の苫米地氏の動画でも、ロシアの金・資源本位通貨化が「グレートリセット」の一環であることをサラッと語っている。

- ハイパーインフレと金融恐慌に合わせて通貨リセットするプランがあり、今年5月のダボス会議ではこれが議題となる。

- 日本で2024年に予定されている新札への切り替えは、実は「新円切り替え」であり、グレートリセットの一環。

- ハイパーインフレとなれば国家の莫大な負債はほぼ帳消しとなることから、コロナ等で膨れ上がった巨額の財政赤字を帳消しにするため、各国とも高インフレ策を進めている。

とのことだ。

確かに、日本やアメリカなど先進諸国の負債額はGDPを超えるレベルで膨らんでおり、特に日銀は酷くて長期金利のコントロール能力(利上げ)まで喪失している。

ゼロヘッジさんも「財政破綻ナシに国家債務の帳消しは不可能」と指摘する。

Hedge Fund CIO: Can A Modern Nation Pull Off A Debt Jubilee Without Full Monetary Collapse? https://t.co/qxwArR7sCM

— zerohedge (@zerohedge) May 2, 2022

日本はじめ欧米諸国が国家債務を何とかするには、ハイパーインフレで負債を大幅圧縮するしかない。

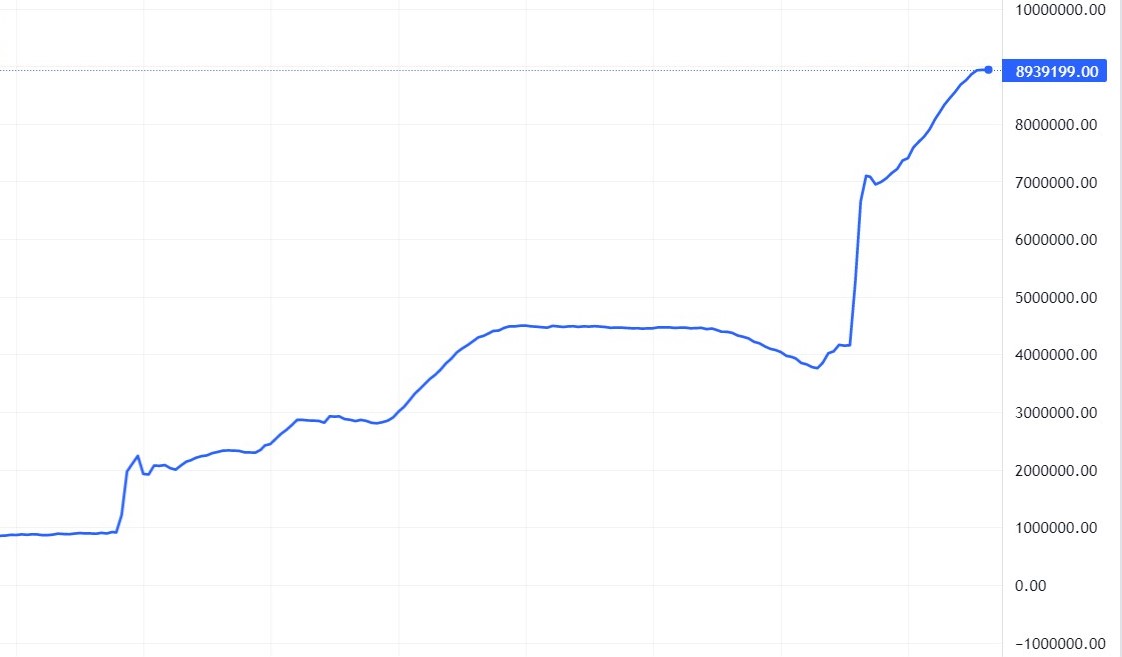

リーマンショックで不安定化した債券市場を支えるために始まったQEは、コロナ危機で劇的に膨らんだ。以下はFRBの保有資産額の推移だ。

リーマンショックから始まったQE(国債買入)は、コロナ危機で劇的に膨れ上がっている。

つまり、コロナ危機はFRB保有資産を劇的に増加させてハイパーインフレ以外に国家債務圧縮を不可能とし、さらに供給制約起因のインフレをも誘発するためのものだった。

そして、その役目はウクライナ危機に引き継がれている・・となると、米ドル潰しはいよいよ仕上げの段階だろうか。

なお、支配者層がドル潰しをご所望する理由としては、1694年のイングランド銀行設立により国家の通貨発行権を掌握して始まった金融システムが役割を終えたから・・ではないだろうか。

ニクソンショックで金本位制が終わり金融ビッグバンを経て金融市場に資金が集中したことで、本来はヒト・モノ・カネを活用して経済を回して成長させるべき企業は利益偏重(金融ヘビー)となってしまった。

短期的な利益(カネ)を確保による株価上昇を義務づけられた企業はヒト・モノを切り続け、それは先進諸国の経済成長停滞としてハネ返ってくることとなった。

国際金融資本の草狩り場と化した日本では特に顕著で、企業は積み上がった内部留保を国内の拡大再生産に回さず(モノ言う株主から回させてもらえず)マネーゲームするハメになっている。

IMF理事さんも、カネを刷りすぎたと反省しているとか。

Oops! Our Bad! IMF Director Admits “We Printed Too Much Money” https://t.co/CWZ2ZFiqFm

— zerohedge (@zerohedge) April 28, 2022

リーマンショック以降のQEは、金融システムの根幹たる米国債の買い支えだったワケだが、この莫大なカネが金融市場に流入した結果、実体経済(世界GDP総額)90兆ドル程度に対して、金融経済はデリバティブ含め3京円とも言われるレベルまで膨らんでいる。

以前に「中央銀行による金融支配の終わりが近い!?」で紹介したこの動画。

この中で、原田武夫氏はロスチャイルド家の日本代表から聞いた話として、「世界の富は増えているのではなく、偏在バランスが変わっているだけ」としており、国際金融資本は「全世界の富は一定」としていることを強調している。

つまり、実体経済が低迷する中での不自然な株価高騰は、日本(や途上国)から収奪した富が金融市場に流れこんでいるためで、本来あるべき実体経済の発展が阻害されている。

現在の金融市場は、QEや収奪した富により膨張しているものの、本質的な価値を持たない「砂上の楼閣バブル」ということになろうか。

金・資源などのブツに基づく通貨制度は、景気拡大に応じた通貨発行量コントロールがしにくいものの、砂上の楼閣バブルは起こりにくい。

砂上の楼閣バブルではなく「本質的な経済発展」をご所望な支配者層は、役目を終えた現在の金融システムをリセットしようとしており、そのためにコロナ危機やウクライナ危機があるようだ。

さて、潰される運命にあるドルの状況だが、かなり悪い。

まず、アメリカ人は物価上昇をバイデン大統領のせいにしているとか。

Biden Price Hike: Most Americans Blame US President For Higher Gas Prices https://t.co/j1MoUzyK7B

— zerohedge (@zerohedge) May 1, 2022

メディアによる「極悪ロシア」報道はどこ行ったのか、物価高に苦しむアメリカ人はプーチンではなくバイデンを非難する。

アメリカFRBが利上げやQTを急ぐのは、インフレの責任を追及されるバイデン政権からの強い圧力という面もありそう。

とりあえず、FRBでは0.5%利上げと6月からのQT開始を決めた。

◆会見まとめ&株高

立て続けにツイートした「パウエルFRB議長会見の速報」を1枚のスライドにまとめました。6月の0.75%利上げに消極的な姿勢をみせ、2年債利回りが大きく低下。ナスダックなど株価は大きく上昇しました(右グラフ)#FOMC👇朝に【YouTube解説】を配信予定https://t.co/Hlwn4qjcA5

👆 pic.twitter.com/JAZpjmaQ3C— 後藤達也 (@goto_finance) May 4, 2022

FTBのパウエル議長も強調するように、インフレはコロナやウクライナ危機に起因する物流混乱や資源価格高騰によるものであり、金融政策で何とかなるようなモノではないし、バイデン無関係だ。

また、FRBは思ったよりタカ派じゃなかったため、株価は急騰したものの、足元ではリセッション(景気後退)の影が忍び寄る。

Atlanta Fed Initial Estimate of Second-Quarter GDP Growth Is 1.9 Percent

Recession it is

— zerohedge (@zerohedge) April 29, 2022

アトランタ連銀さんによると、アメリカの第2四半期GDP成長率は1.9%予測であり、リセッション(景気後退)入りする可能性が濃厚だとか。

さらに、先日のブログでも紹介したように、他に先駆けて利上げ&QTにまで踏み込むドルはめちゃくちゃ強い。これはドルインデックスの日足チャート。

ドルインデックスとは、主要通貨に対するドルの強さを指数化したものだ。

直近ではFOMCの結果を受けて下げているが・・本当にちょい下げ。

ドルインデックスの日足チャートからドルの強さは一目瞭然であり、アメリカは極めて強い通貨高となっていることが分かる。

まとめると、通貨高なのにインフレが止まらず、利上げ&QTをやらざるを得ないが、リセッション入りが近いという地獄スパイラルに陥っていることになる。

日本で言えば、10年前のドル円80円の円高&景気低迷時代に金融引締め(円高誘導)するようなものだろうか。

さらに、「コロナ危機の終わりは金融危機と仮想通貨バブルへと繋がる」で紹介したように、アメリカの堅調な株式市場はQE資金による演出であり単なるバブルだった・・のに、金融引締め転換したことでQE資金が無くなり、さらに市場から資金吸収するQTが迫る。

実のところ、アメリカの金融市場はリセッションどころかバブル大崩壊の危機であり、並行して進むドルの信用低下やドル離れも踏まえると、ドル崩壊にまで至る可能性は充分にある。

そして、崩壊するドルの代わりに世界の金融システムの中心となるのが、ロシアや中国による金・資源本位通貨であり、これが通貨版グレートリセットなのかもしれない。

なお、ドルが倒れた後に、スムーズにシン金融システムに移行するかは疑問だが、それと関係ありそうなのが、原田武夫氏のこの動画。

— 株式会社原田武夫国際戦略情報研究所(IISIA) (@iisia) April 28, 2022

この中で原田武夫氏が語った内容はこんな感じ。

- 日銀が円安誘導を続けているのは、この後の簿外資産の受け皿となるのが日銀なので、莫大な額を円転する必要があるため、今は円を売らせている段階だから。

- 日銀に入った莫大な簿外資産の円転により強烈な円高となるほか、株式や不動産などへの流入により壮絶なバブルとなる。

- 人類資金ともいえる簿外資産は日本には滞留せず、事前に決まっている世界の様々なプロジェクトに回されることになる。

- 日本は、壮絶な円高・バブル局面を経て後にひっくり返ることになる。

簿外資産について書かれた書籍としては、

天皇の金塊ゴールデン・リリーの謎(高橋五郎 著)

が有名どころ。

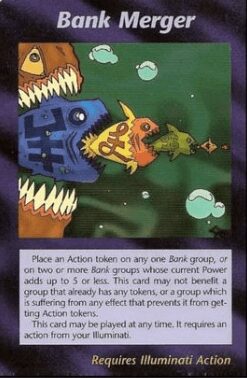

さて、この簿外資産が日本に流入し、壮絶な円高となったのちにひっくり返る(デフォルト)ということで思い出されるのが、このイルミナティカードだ。

日本に簿外資産が流入する前後で、米ドルや英ポンドなどが倒れそうな暗示と思われるが、シン金融システムとの間隙を埋めるのが簿外資産なのだろうか。

原田武夫氏は、簿外資産は世界の様々なプロジェクトに回されてウクライナ危機も終わるとしていることから、現行の金融システムリセットのために仕掛けられた様々な事象が正常化するかもしれない。

なお、原田武夫氏は、以前に「全ての資産を売却してからデフォルトするのがルール」としていたほか、Dr.苫米地氏も大企業の大株主となっている国際金融資本は、グレートリセットの勝ち組になるとしていることから、日本バブルの局面で多くの資産が外資に渡りそう。

そして、ロシア・中国などによる金・資源本位通貨とは「世界統一デジタル通貨フェニックス」であり、イルミナティカードにあるように日本円は飲み込まることになる。

日本では、2024年の新円切り替えにより一般庶民が使う日本円は、減価機能付の(=価値の保存が出来ない)デジタル通貨となるのかもしれない。(いよいよインフレが本格化 そして日本デフォルトとデジタル円)

最後まで読んでくれてありがとう!