怒涛の円安が止まらない。つい先日も、朝方のオージータイムの薄商いの中でドル円が一気に129円台に到達した。以下はドル円の時間足チャート。

日本時間20日の7時台に一気に129.4まで上昇し、その後は127.45円まで調整下げと言う展開。

ただ、時間足レベルでもロウソク実体が超長期線を下回ることなく128円台を維持していることから、極めて底堅い動きと言える。

メジャー4通貨(円・ドル・ユーロ・ポンド)の週足チャートを見てみる。

これがドル円の週足。

昨年3月頃から週足レベルでもブルトレンド入りしていたが、今年3月7日の週からはロケットエンジン点火して、ボリバンを突き破りながら急上昇している。

2015年に日銀の黒田総裁が円安牽制した125円が「黒田ライン」として意識されていたと聞いたが・・単なる風のウワサだった。

現在のところ、マーケットでは130円到達間違いなしと見ているようで、135円辺りでの「円買い日銀砲」が噂される状況となっている。

次はユーロドル。

ユロドルは昨年9月頃から週足レベルでもベアトレンド(ドル高ユーロ安)に入っており、上げ下げしつつも着実に下落している。ユーロは弱い。

最後がポンドドル。

移動平均線からはベアトレンド(ドル高ポンド安)と判断されるものの、そこまで下がってはいない。ドルとポンドはドル優勢ながらほぼ拮抗している。

こうして見ると、ドルは円・ユーロに対して圧勝、ポンドのに対しては優勢勝ちとなっており、現在の状況は「円安」というよりは「ドル高」であることが分かる。

なお、ユーロ円・ポンド円(チャート省略)はブルトレンド推移していることから、円はユーロやポンドに対しても弱くなっている。

通貨の強さランキングは、

ドル > ポンド >> ユーロ > 円

であり、円は断トツで弱くなっているのは間違いない。

従って、最強通貨ドルを買って最弱通貨の円を売る「ドル円ロング」ポジションが最も稼ぎやすかったと言える。

3月頭に115円くらいでロングして気絶していれば、今頃は1300pips抜いていることになる。まあ、実際には途中で利確することになるだろうけど。

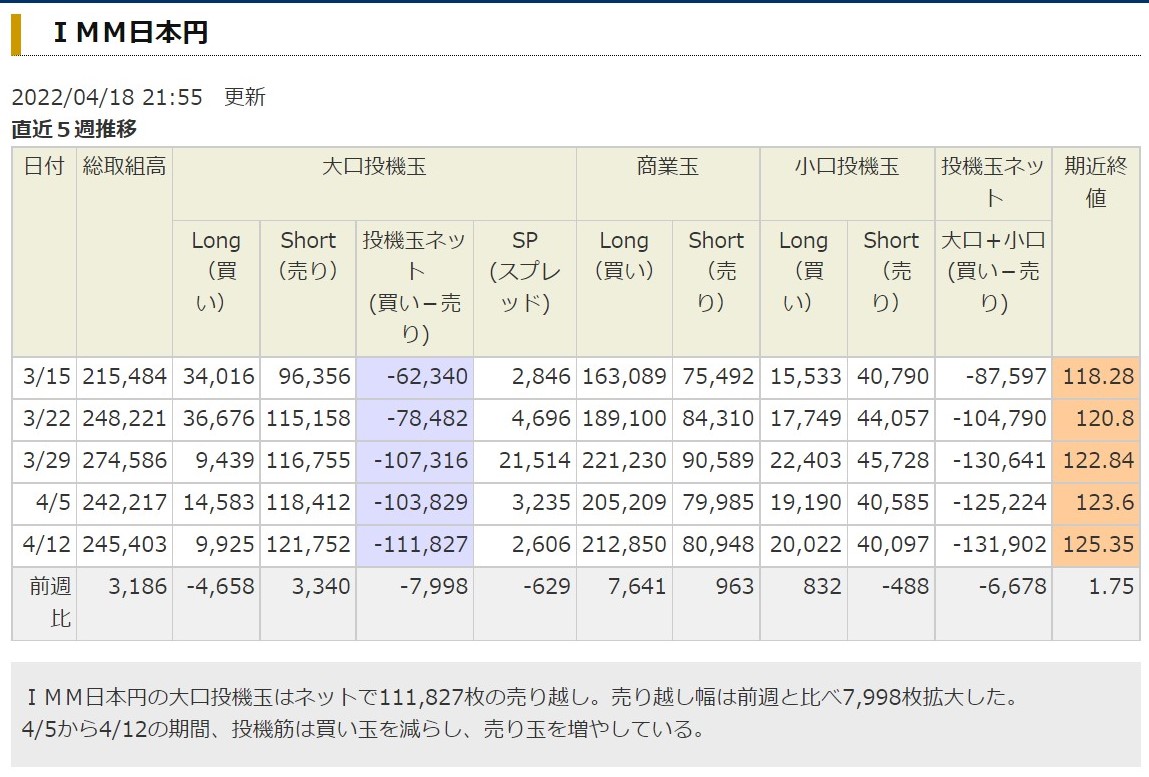

また、IMM日本円ポジションを見るとマーケットの大口さん達は円ショートを積み上げている。

まだしばらくはこのトレンドは続きそうだ。

ただ、いずれ大口さん達のショート利確により円高に振れることになる点には注意か。

さて、ここまで「ドル高」となっているのは、アメリカFRBが金融引締めへと転換して金利上昇フェーズに入り、さらに市場から資金吸収するQTも迫るなど、ドルの価値が高まっていることが理由とされる。

アメリカFRBの利上げ・QT姿勢に呼応して、アメリカ国債の利回りは3%近くまで急騰(=国債価格は下落)している。

これはアメリカ国債10年の金利チャートだ。

直近高値は2.98%まで上昇するなど、金融市場からの資金消失を踏まえて米国債は売られている。

そして、日本国債。

日本は全然引締めしてないものの、米国債金利が上昇した影響により日本国債もジワジワ金利上昇して(=国債売り)いる。

そして、この状況に日銀は「指し値オペ」で金利上昇を抑え込む策に出ている。

【指し値オペ 5営業日連続で実施へ】https://t.co/YyD2U8yY2n

日銀は長期金利の上昇を抑え込むため、利回りを指定して国債を無制限に買い入れる「指し値オペ」を21日から26日まで連続で実施すると発表。異例の5営業日連続の「指し値オペ」となる。

— Yahoo!ニュース (@YahooNewsTopics) April 20, 2022

日銀は国債を無制限に買い支えることで市場に資金を提供しつつ、超低金利も維持する「QE継続」を打ち出して緩和姿勢を明確にした。

一方で、アメリカやイギリスに続いてEUも金融引締めに転換する目込みだ。

ECB利上げ、初回は第3四半期の見込み=独連銀総裁 https://t.co/9c9QjDNxqM

— ロイター (@ReutersJapan) April 20, 2022

EUでは6月にもQEを終了し、早ければ7月にも利上げするとか。一時的にユーロ爆上げ展開もあり得そう。

アメリカ・イギリスに続いてEUも金融引締め転換が見えている中で、日銀だけが金融緩和継続を打ち出していることになる。

そして、今の通貨の強さは金融引き締めの度合いをそのまま反映しており、QTまで視野に入ったドルが圧倒的最強で、QEで通貨安誘導を継続する日本円が最弱になっており、この傾向は日銀が引締め転換するまでは続きそうだ。

さて、アメリカやEUが引締め転換するのは、コロナやウクライナ危機による「インフレ」が理由だ。

インフレとは物価高であると共に通貨安でもあるため、インフレ分(=通貨価値が下がる分)は金利上昇させないと、実質金利マイナス(貯金がどんどん目減りする)となる。

このため、欧米では超低金利誘導のQEを終了し利上げに踏み切っている。

例えば、引締め転換を決めたばかりのEUだが、「経済戦争で苦境のドイツ EUはアメリカ陣営から離脱する」で紹介したように、ドイツでは電気代ガス代が6割上昇するなど、直近の消費者物価指数は7.8%まで上昇している。

なお、日本の直近2月の消費者物価指数は0.9%で、欧米の消費者物価指数8%前後と比べると利上げするほどのインフレにはなっていない。

日本でも世界的コストプッシュインフレの影響は受けており、円安も相まって輸入品目を中心に値上げが相次ぐ中で「本当に0.9%かよ」とツッコミたくもなるが・・。

ただ、「いよいよインフレが本格化 そして日本デフォルトとデジタル円」などでも紹介したように、日銀は利上げどころかQE終了すら困難なのが現実だ。

日銀は500兆円超の国債を抱えていることからも分かるように、日銀は国債市場においてダントツ最大の買い手となっているほか、欧米と比較しても日本のGDP比の債務残高は異次元レベルだ。

これは、

- 日銀が国債購入から手を引けば国債価格暴落(=金利急騰)となる可能性が高い

- 国債価格暴落で、日銀は債務超過となる可能性が高い

- 日銀は事実上の財政ファイナンスをしており、金融緩和をやめられない

ということを意味している。

まあ、日銀は簿価会計なので、いくら国債価格が下落しても「債務超過」にはならないが、海外ヘッジファンド勢がどう捉えるか・・。

ということで、切実な理由により日銀は国債を買い支えているのだが、これは日銀が長期金利のコントロール能力を喪失していることを意味する。

さらに、円安誘導しても輸出は増えず、日銀ETF買いや年金資金で株を大量購入した分で外資の売り逃げに貢献するなど踏んだり蹴ったりだ。

こんな日本に対してモーサテのアナリストさんも、

🌎モーサテ為替

🇯🇵ドル円

✅円安対策として実弾介入は口先介入より効くが、単独介入の効果は一時的で🇺🇸の協調介入も期待薄日銀による利上げも🇺🇸と同じ幅の利上げは難しい

→日本の借金は多く、利上げは財政不安から円安を招くリスクもある🇯🇵に円安を止める手立てはなく、円安圧力が強い状況が続く pic.twitter.com/OllCvl300V

— ハル@FXブログ (@haru_kaigaiFX) April 21, 2022

と言っている。

平たく言えば、「日本に利上げする体力はないぞ、円安は止められんぞ」だろうか。

それにしても、この状況はデジャブだ。

2014年にアメリカでQE終了したタイミングで日銀はサプライズ黒田バズーカ(追加金融緩和)を炸裂させており、FRBがやるべきQEを日銀が肩代わりさせられていた疑いが強い。

現在も、どのみち利上げできない状況の日銀が金融緩和継続する(=市場に資金提供)ことで、欧米がQE終了&利上げする分を負担させられている可能性は充分にある。

「コロナ危機の終わりは金融危機と仮想通貨バブルへと繋がる」で紹介したように、アメリカ株式市場はテーパリング開始と共に弱くなっており、金融市場をバブル化していたQE資金が消失したことで、大暴落(史上最大のバブル崩壊)する可能性は高まっている。

ブルームバーグにもこんな記事が。

米株式からの大量資金流出、まだ始まったばかり-BofA https://t.co/1TAMIaeevE

— ブルームバーグニュース (@BloombergJapan) April 22, 2022

バンカメやモルスタのストラテジストチームの皆さんは、早く株式市場から逃げるよう警告しているようだ。

株式市場以外にも、超低金利を前提に発行されたジャンク社債や、それらのデリバティブ債券類の崩壊なども懸念される。

つまり、誰かが買い支えないと、危なっかしくて金融正常化などやれたものではなく、そんな米国市場を支えるために日銀はQE継続させられている可能性は充分にある。

さらに、ドルにはまだまだ懸念材料がある。

「ロシア制裁はルーブルの金本位性とドル離れに繋がる」などで、ロシアの海外資産凍結やSWIFT締出しを目の当たりにした世界各国は、ドルを準備通貨として保有することこそがリスクと捉えて米ドルの信用低下に繋がる可能性を紹介した。

この点について、ついにモーサテでこんな報道が出てきた。

ロシアと中国の外貨準備構成の変化

世界の非民主国家のドル離れがロシアの影響により進む可能性

*非民主国家のほうが民主国家よりもわずかに多いと言われている

中国とロシアだけで全体の30%を占めている pic.twitter.com/60qP582tvK— 金時芋@投資アカ🦉 (@InvestmentOwl3) April 20, 2022

中露を筆頭に、反米・非米諸国においてドル以外の通貨で外貨準備を進める動きが出てきているとか。

この流れは今に始まったものではないが、ロシアへの金融制裁を機に加速することは容易に想像できる。

何せ、あのイスラエルさんもこの流れに乗っかっている。

Israel’s central bank is adding Chinese yuan alongside three other currencies to its forex holdings https://t.co/xiTNstlZdV

— Bloomberg Markets (@markets) April 20, 2022

イスラエル中銀は、ドル・ユーロの外貨準備を減らして中国人民元・カナダドル・オーストラリアドル・日本円を追加したとか。

ちなみに、イスラエルは欧米勢の一翼を担っているものの、ロシア制裁には参加しておらず中立を保っている。

さらに、インドなどはロシアからドル(SWIFT)を介さず、相互通貨による直接取引する形で大量の原油や石炭を購入している。

After buying cheap Russian oil, India is now setting sights on its coal https://t.co/fuT5OUiQGS

— CNBC (@CNBC) April 14, 2022

実のところ、このインドの動きに中国などの人口超大国や中東・中南米・アフリカ勢が追随する可能性は高く、SWIFTの地位低下からのドルを準備通貨とする重要性は急激に低下する。

ということで、準備通貨に占めるドルのシェアが低下する中で、誰かがドルを買い支えないといけない状況となりつつある。それがジャパン。

さらに、現在のインフレは物流混乱や半導体不足、資源・食糧価格の高騰に端を発するコストプッシュインフレであり金融政策で落ち着くものではないが、通貨高に誘導することでインフレ圧力を緩和することは出来る。

この点からも、日銀の緩和継続は、インフレ圧力を緩めたいアメリカの意向に沿ったドル買い資金の捻出対応なのかもしれない。

さらに、この円安(ドル高)に隠された目的がもう一つありそうだ。

現在のところ、昨年より約10%の円となっており、インフレと合わせて輸入コスト増加による貿易赤字が拡大する可能性が高い・・というか、既にかなりの貿易赤字となっている。

【貿易赤字5.3兆円 資源高で輸入増】https://t.co/bWBGiamYAA

財務省が20日発表した2021年度の貿易統計速報(通関ベース)によると、輸出額から輸入額を差し引いた貿易収支は5兆3749億円の赤字だった。年度ベースの貿易赤字は2年ぶりで、赤字幅は過去4番目の大きさ。

— Yahoo!ニュース (@YahooNewsTopics) April 20, 2022

既に輸出大国ではない日本にとって、過度な円安は石油や天然ガスなどのエネルギー価格高騰に繋がるなどの不利益が大きい。

さらに、ウクライナ危機の長期化やロシアの残虐性が喧伝される中において、ロシア産の石炭以外にも石油や天然ガスの禁輸圧力も高まる可能性は否定できない。

そうなれば、日本の岸田首相のお膝元の広島ガスを筆頭に、ロシア産の天然ガスや石炭に依存する割合が高い日本のエネルギー保障が危うくなりつつある。

また、日本が禁輸を免れたとしても、これまでロシアから輸入してた何ヵ国かは他国に乗り換えるだろうから、世界中で取り合いになり、日本がロシア以外から輸入する資源も高騰するだけでなく、充分な量の確保が困難となる。

実のところ、こうした課題を解決できるのが「原発」であり、日本への原発再稼働圧力は強まっていくことになりそうだ。

なお、世界の黒幕イギリスさんは、既に日本に原発再稼働を求めている。

3月22日に起きた東京の電力危機では、日本の脆弱なエネルギー体制が露呈され、原発の再稼働を支持する声もわずかに高まった。もしそれが実現したら、世界の地政学にも影響を与えると、英経済紙「フィナンシャル・タイムズ」は分析する。https://t.co/RP6FIZFK24

— クーリエ・ジャポン (@CourrierJapon) April 13, 2022

イギリスさん曰く「日本が原発再稼働すれば、日本の発電用LNGを欧州に回せるぜ」として、事実上の原発再稼働を迫る。

火力発電の割合が高い日本の発電システムは、資源高騰や円安の影響をモロに受けるほか、ロシア産石炭や天然ガスへの依存度も高、非常に不安定化しているのも事実であり、「原発で解決しようぜ」とのイギリスの提案は妥当と言えば妥当だ。

ただ、これは2021年のCOP26で決定的となった温暖化対策に名を借りた、(国際金融資本が利権を抑える)原発再稼働の動きの一環だろう。

さらに、原発再稼働を後押しするかのように、三菱が小型原子炉の開発に成功したことが報じられている。

三菱重工業はトラックで運べる超小型原子炉を2030年代にも商用化。地下に埋めることができ、事故リスクを抑えやすく、災害地域などでの脱炭素電源としての活用を見込みます。https://t.co/j6wwIOJQPk

— 日本経済新聞 電子版(日経電子版) (@nikkei) April 18, 2022

この原子炉の特徴は、高濃縮ウランを燃料とすることで燃料交換せず25年使用できること、燃料が尽きた原子炉ごと回収するシステムであることだとか。

これはまさに、原子力空母や原子力潜水艦と同じ方式であり、三菱が独力で開発できるようなシロモノではない。

基本的に原発で使用するウランの濃縮度は5~10%程度、医療用途でも精々20%であり、20%までを低濃縮ウラン、それ以上を高濃縮ウランと呼ぶ。

原子力空母などでは、70~90%という兵器級の高濃縮ウランが使用されているが・・三菱小型原子炉はどの程度の高濃縮ウランを想定しているのか。

場合によっては、日本核武装論に発展する可能性もある。

三菱は原子力研究開発機構とともに、アメリカ政府が主導する次世代高速炉開発事業に参画していることを踏まえると、日本の原発再稼働(核武装も?)は既に規定路線ぽい。

いずれにせよ、現状の資源価格高騰やロシア資源禁輸に加えて円安によるコスト増によって日本のエネルギー安全保障は揺らぐ。

福島第一原発の問題に対応出来ていない中で、原発再稼働するための方策に円安は利用されている感じだ。

まとめると、日本の円安(緩和継続)は、「アメリカ金融市場の買い支え」「世界がドル離れする分の買い支え」「欧米諸国のインフレ圧力緩和」「日本の原発再稼働」という役割を負わされている・・のかもしれない。

単純に、日銀の金融政策の自由度が無いだけかもしれんが。

ただ、日本もそろそろ欧米追随をやめたそうな雰囲気も感じられる。

先日のG20財務相・中央銀行総裁会議の場において、ロシア代表が発言する際に、アメリカ・イギリス・カナダは抗議の退席をした。

イエレン米財務長官は21日、前日のG20財務相・中央銀行総裁会議でロシアの代表が発言した際に退席したことについて、「ロシアの関与を徹底的に否定することを明確にした」と語りました。https://t.co/8PHtlMqVGD

— 時事ドットコム(時事通信ニュース) (@jijicom) April 21, 2022

しかし、日本の鈴木財務相は退席しなかった。

さらに、アメリカやイギリスという主要国が退席した中で、会議は粛々と続けられた。

見ようによっては、アメリカ・イギリスというアングロ・サクソンの影響力低下を象徴する出来事だったと捉えることも出来る。

いずれにせよ、日本だけでアメリカの金融バブルやドルの信用を支えることは不可能だし、「ウクライナ危機という経済戦争で崩壊するドル、そして日本バブル」で紹介したように、本当にヤバいのはドルだ。

であれば、この円安の流れはどこかの時点で逆流することになり、反動でかなりの円高に振れることになる。

このイルミナティカードが現実化しそうな時期は刻一刻と近づいている・・

・・のかもしれない。

最後まで読んでくれてありがとう!