2008年9月14日、アメリカの老舗で大手の投資銀行、リーマンブラザーズが破綻した。

リーマンブラザーズの破綻は、リーマンショックとして記憶している人も多いだろう。

いきなり破綻したようなイメージを持っている人も多いと思うが、実は1年以上前から破綻の兆候があった。

2005年頃

サブプライムローンという言葉を覚えているだろうか。収入が低い・安定していないなど、通常のローンを借りることが出来ない、金融面での信用の低い人達(サブプライム層)が借りた住宅ローンだ。

特徴として、担保ない頭金なしで借りることができ、借りてから数年は金利が低いがその後、金利が急激に高くなる(毎月の返済金額が上がる)仕組みになっている。

当時アメリカでは住宅価格が上がり続けており、サブプライムローンでも金利が上がるなど、返済できなくなって(焦げ付いて)も、家を売れば問題は無かった。

ところが、住宅バブルが終焉を見せた辺りで、当然ながらサブプライムローンが焦げ付きだした。サブプライムローンは債券化(住宅ローンの返済金を受け取る権利のある証券)され、サブプライム債として市場に出回っていた。

色々な人が借りたサブプライムローンを、ひき肉のようにぐちゃまぜにして、内容が良く分からないようにした債券にして、銀行が販売した。この債券は、信じられないことに格付け会社によって、最高格付けAAAを与えられていた。

一部では、信用のないやつに貸したローン債券がAAAなんて・・・と、当然言われていたが、そんなことを言うやつはアホ呼ばわりされていた。

このため、利回りの良いサブプライム債券は、ローリスクハイリターンの投資先として大人気となり、世界中に散らばっていった。

だが、住宅バブルが過熱したこともあって、アメリカ当局が金利を引き上げた。この結果、サブプライムローンを中心に、ローン支払いが滞るようになり家が次々に売られていった。それまでバブルだった住宅価格は、下落下落&下落の勢いではじけていった。

※アメリカでは、ローンの残額が家の価値より多い場合でも、家を売ってしまえばそれでローンは清算される。

2006年

イギリス最大手のHSBC(香港上海)銀行がサブプライム債券で、巨額の損失を計上

アメリカが介入を拒否、不動産・サブプライム債券の損失穴埋めのため、株式市場からも資金が抜け、大幅株安に。

このころになると、サブプライム発の金融大不況が現実のものとなり始める。

2007年

ついに、米ドルも急落

サブプライム債券発の金融不況が誰の目にも明らかに。

アメリカだけでなく、ドイツなどヨーロッパにも飛び火。サブプライム債券に投資していた銀行が巨額の損失を被っていたことが次々に発表される。日本、そして中国などの銀行・証券会社・ファンドなど軒並み損失を発表。「赤信号、みんなで渡れば怖くない」損失発表するなら今しかないって感じだ。

アメリカFRB、つに利下げに踏み切る。

EUでも無制限の資金供出を欧州中央銀行が約束し、損失を抱えて資金不足に喘ぐ銀行を救済する姿勢を見せることで、金融崩壊を防ぐ策に出る。そして利下げも。

この問題が本格化し、ドル建て資産を中心に売りが相次いだこともあって、ドル安(=円高)も急速に進行した。また、世界中で株安となった。

為替レートだが、は2007年6月の1ドル124円から2007年12月のクローズでは111円70銭という超絶円高(=ドル安)が進んだ。まあ、今のレートより円安なんだがな。

この年は、7月、11月に大幅な債券安や株安などの金融危機に襲われた。

2008年

2007年に引き続き、債券の大幅安。AAA格付け債券も次々に破綻

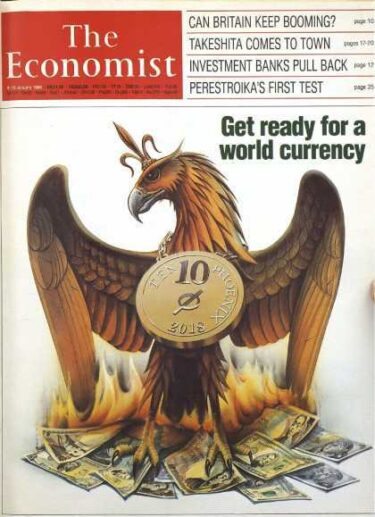

ドル安、大幅利下げなどによりドルが弱くなっていったことを受け、ファイナンシャルタイムズやブルームバーグからは、世界の貿易決済でドルが使われなくなり、米ドルが紙くずになるのではないかとの声が聞こえるように。

この頃のドルは、大量の資金供給や急速な利下げによって著しくドル安となっており、基軸通貨に必要な通貨の安定性に欠けていた。

3月に、アメリカ大手投資銀行「ベアスターンズ」が破綻しかけた。JPモルガンチェースに身売りする形となったため、金融機関の連鎖倒産という危機は未然に防がれた。ベアスタの前年株価170$から身売り時はわずか2$と、JPモルガンにとっては美味しい買い物となったようだ。

5月には、米欧は金融機関に巨額の資金供給を行うとともに、大幅利下げに踏み切った。

その甲斐あって、債券市場は持ち直し雇用統計の数値改善もあって、6月頃にはマスコミから金融危機は去った、という声が聞こえるようになった。実態は、株価・債券を公的資金でテコ入れしただけであり、何も改善していなかったのは、今と同じだ。

ということで、6月頃には住宅相場の続落により、金融機関の損失が拡大する一方となっていることが明らかとなり、やっぱり金融危機だと喧伝された。

この頃になると、サブプライムローン債券の破綻増により、CDS(クレジット・デフォルト・スワップ)という債券が破綻した時の保険に注目が集まっていた。

債券が破綻すると、CDSの売り手は破綻分の損失を支払うが、債券は次々と破綻していたため、全ての損失を支払うことが不可能であることが、だれの目にも明らかとなっていた。

3月に破綻したベアスターンズが身売りにより救済されたのは、CDSのためだ。ベアスタの破綻により、ベアスタ発行の巨額の債券が破綻することとなった場合、その債券を保証していたCDS発行会社も支払い不能により破綻する、破綻の連鎖が見込まれていたためだ。

6月には、ベアスタの次はリーマンブラザーズとの予測が浮上し、リーマンブラザーズ株の空売りが膨らんでいった。

イギリス銀行協会も、金融崩壊を予測した。

そして、9月リーマンブラザーズが破綻した。3月のベアスターンズの時のように、救済は無かった。

ベアスターンズは、米当局が資金をJPモルガンに供出しベアスタを買い取らせて救済したが、今回はなかった。米当局は、ベアスタ以外にも、ファニーメイやフレディマックといった住宅ローン会社にも資金供給しており、破綻の影響が極めて大きいリーマンブラザーズを救済しなかった理由は、今もってナゾだ。

なお、この年は3月、6月ときて9月のリーマン破綻と大きな金融危機の波が3回来た。

金価格

2008年のリーマンショック以降、実は金の価格は下落した。2008年は、ベアスタが破綻(身売り)した直後こそ、最高値となったものの、それ以降は下落基調だった。

一方で、金貨や金地金・インゴットといったいわゆる「現物の金(ゴールド)」は品切れとなるほどに人気となっていた。

ではなぜ、金価格が下がっていたのか。

下がっていた理由として、金の強烈な空売りが続いていたことが挙げられる。

FRBは低利で金地金を貸し出しており、それを借りて金利の高いドルに換える(金売りドル買い)ことで、利ザヤを稼いでいた。おそらくだが、ドル防衛のため、意図的に金相場を下げる目的もあって、金の貸し出しを奨励したのだろう。

なお、当時の最高値が金1オンス1000ドル強、今が1,500ドル前後である。

最近の金は、下値が非常に硬く1,400ドル、1,500ドルと一歩一歩、確実に上がってきているようだ。中国やロシアなどが保有する金の量も、当時とは比較にならないほど多い。

おそらく、米当局による金相場の押し下げ操作は、今後は行うことが出来ないだろう。

金を買っとこうか!

現在は、米国のQE再開など、第二のリーマンショックがどこで火を噴くか分からない状況だ。

次に金融危機が起これば、いよいよ通貨や債券は紙切れになる可能性が高いぞ。

そうなれば、おそらく現物資産、それも古代から世界共通の資産として認識されてきた金(ゴールド)現物しかないと思うぞ!

過去記事に、金のお得な買い方を紹介したから、ぜひ参考にして欲しい!

【金を買う】Yahoo!ショッピングのプレ肉キャンペーンで金のインゴットを買おう!

最後まで読んでくれてありがとう!