「元コインベースCTOが予測するハイパーインフレ=ドル崩壊」では、元コインベースCTO(最高技術責任者)のバラジ・スリニヴァサン氏が、3月にビットコインが90日以内に100万ドル・・との予測をしたことを紹介した。

実際には100万ドルどころか3万ドルを回復したところで大ハズレだったのだが、この予測の概要は・・

- 全ての法定通貨がインフレになる可能性があり、特にドルはハイパーインフレとなり、CBDC(中央銀行デジタル通貨)への移行時に、ドルが大幅に切り下げされる。

- このため、信頼に足る通貨としてビットコインに資金が集中する

・・と、ドルの大幅な価値低下が起こって、代わりにビットコインに資金が集中して爆上げするという予測だった。

一方で、「CBDCは失敗して仮想通貨へ・・そして世界統一デジタル通貨へ」で紹介したように、弱体化する米ドルのテコ入れのために、バイデン政権はCBDC導入を推進すると共に、共和党右派やウォール街等と組んで仮想通貨を潰す「Operation Choke Point 2.0」を開始しており、バイナンス等の大手取引所がSEC(アメリカ証券取引委員会)から狙いうちされている。

ただ、CBDC導入は(意図的に)失敗して金融危機を招き、金やビットコインに資本が集中するまでがワンセットという可能性も、これまでに紹介してきたとおりだ。

こうした前提を踏まえて、ここ最近の仮想通貨市場の状況を確認したい。

以下はビットコイン含む全仮想通貨の時価総額(TOTAL1)の日足チャートだ。

6月中旬頃を境に上昇に転じており、日足レベルでブルトレンド入りしつつある感じとなっている。

また、ビットコイン以外のアルト時価総額(TOTAL2)の日足チャートを見ると・・

・・ビットコイン同様に調子が良くなっているが、ビットコインほどの上昇ではないため、現在の仮想通貨の上げはビットコイン主導であることが分かる。

いずれにせよ、仮想通貨はバイデン政権による仮想通貨潰し(Operation Choke Point 2.0)モノともしていない。

なお、ビットコイン日足チャートを見ると、6月15日に底打ち&反転上昇しており・・

・・トレンド転換のきっかけが超絶大手ファンドのブラックロックによる、ビットコイン「現物」ETFの申請であることが分かる。

さらに、6月23日には全米初の「レバレッジ型ビットコイン先物ETF」が承認された。

米SECがレバレッジ型ビットコイン先物ETFを初承認 ベルギー当局からバイナンス業務停止命令など|24日朝の重要速報まとめhttps://t.co/0wGqa8jW2O

— CoinPost 仮想通貨メディア【WebX 7月開催】 (@coin_post) June 23, 2023

実のところ、SECはレバレッジ型ETFの申請を全て却下しており、今回の承認はアメリカ初となる大快挙だった。

この承認は、「仮想通貨などいらぬ」とまで発言したSECゲンスラー委員長が、ブラックロックに忖度して方針転換したことを示唆していると言える。

なお、承認期待が高まっていたブラックロック等の大手ファンドによる現物ETF申請は、6月30日に「却下」され、ビットコインは31000ドル→29500ドルまで急落した。

SEC Says Spot Bitcoin ETF Filings Are Inadequate https://t.co/NK5rB34STC

— zerohedge (@zerohedge) June 30, 2023

ただ、ゼロヘッジさんの記事にあるように、SECの対応は「話にならんわ却下」ではなく、承認に必要な事項を指摘した上で再提出を求めているもので、実は全然悪い話ではない。

事情を察したビットコインさんも、29000~30000ドル付近のサポートで下ヒゲ再上昇しており、ビットコイン現物ETFがニューヨーク取引所に上場される日が近いことが伺える。

ちなみに、現物ETFの承認による影響については、コインポストさんの記事が参考になる。

米国で仮想通貨ビットコインの現物ETFの申請が続いている。資産運用最大手ブラックロックの後、新たに3社が承認申請を行なっ…

コインポストさんの記事によると・・

先物に連動するビットコインETFがすでに承認されているにもかかわらず、現物型に注目が集まる理由は、直接ビットコインを保有し、それらの量に基づいて投資商品の価値を割り出す形式だからだ。

ビットコインを直接裏付けとするETFが認可されれば、運用に必要な価格アービトラージによって市場の流動性が増加したり、保管されることでビットコインの現物供給量が減って希少性が高まったりする可能性がある。

そして、ゴールド(金)のETFがローンチされた時のように、投資資金の大量流入が見込まれ、それがビットコイン価格の上昇を後押しすることも、多くの投資家が期待しているようだ。

・・と言うことで、超絶大手ファンドによる大量購入&保有効果によって価値がハネ上がることになる。

そもそも、現物ETFは顧客から集めた資金で「現物」を購入して受託信託銀行(カストディアン)で保管・管理するもので、値上がり以外の収益が無いという点で先物ETFと決定的に異なっている。

ちなみに、金(ゴールド)の現物ETFは2004年に登場した時は、400ドル前後だった金価格は数年で倍以上になっている。(今は1900~2000ドル)。以下は金価格の月足チャートだが・・

・・2004年からほぼ一本調子で2000ドルまで上がり、QEマネーで1000ドル台まで抑えられ、今また2000ドルを超えるタイミングを伺っているようなチャートとなっている。

また、175億円規模のBTC全集中ファンドGBTC(グレースケール・ビットコイン・トラスト)を運営するグレスケさんは、現物ETF申請を蹴られてSECと訴訟になっているのだが・・

また面白い情報が飛び込んできた

SECは現在、グレイスケールの現物ETF申請を却下した事で訴えられており、

その裁判でSEC側が敗訴する可能性が出て来たためか、判決前にブラックロックの現物ETFを承認する可能性が出て来たと。

こうなればあとは時間の問題か。

仮想通貨市場、慌ただしくなってきた

— エル (@Capitalnvest) June 27, 2023

・・とのことで、SECはグレスケ敗訴を前に、ブラックロックのビットコイン現物ETFを承認する見込みだとか。

なお、グレスケ証券は平均40%ディスカウントで取引されているので、これの評価適正化によるビットコイン火柱上げも期待される。

さらに、FRBパウエル議長が仮想通貨(のうちステーブルコイン)を通貨と見なしていることを発言したことも、仮想通貨上げの燃料となっている。

米FRBパウエル議長「ステーブルコインは中央銀行が監督する必要がある」https://t.co/lGL4VN4W8L

— CoinPost 仮想通貨メディア【WebX 7月開催】 (@coin_post) June 21, 2023

「仮想通貨は証券」としてバイナンスやコインベースを狙い撃ちするSECゲンスラー委員長とは対称的な姿勢を見せているほか・・

パウエル議長は公聴会で、仮想通貨についても語った。議員から「仮想通貨は資産として、米経済に影響力を持っていると思うか」との問いに、「ある程度は影響力を持っていると感じる」と回答している。

・・と、ビットコインを含めた仮想通貨を「金融資産としての持続力アリ」としており、仮想通貨の未来に大きなプラス材料となった。

JUST IN: $9 trillion asset manager BlackRock CEO says crypto is digital gold and “#Bitcoin is an international asset.” pic.twitter.com/x0NGcBdzA2

— Watcher.Guru (@WatcherGuru) July 5, 2023

・・なのだが、一方で懸念もある。

ブラックロックとコインベース、ビットコインETFの監視共有協定を締結https://t.co/7sMK8Ar7jz

— コインテレグラフジャパン – Cointelegraph Japan (@JpCointelegraph) July 3, 2023

このように見ていくと、ビットコイン現物ETFとは「CBDCは失敗して仮想通貨へ・・そして世界統一デジタル通貨へ」や「元コインベースCTOが予測するハイパーインフレ=ドル崩壊」で紹介した・・

- ドル弱体化と通貨システム崩壊級の金融危機によってCBDCに移行

- CBDC移行に失敗して事実上の通貨切り下げとなり、インフレはハイパーインフレにランクアップ

- ビットコインが急騰、「何らかの裏付け」を持つデジタル通貨の必要性を知らしめることに(=ハイパービットコイニゼーション)

- 大本命の世界統一デジタル通貨(金・資源本位通貨)爆誕

・・という流れの始まりなのかもしれない。

大手仮想通貨取引所コインベースの元CTOのバラジ・スリニヴァサン氏が、ビットコインが90日以内に100万ドルになるとの発言をしたことが話題になっている。【元コインベースCTO「ビットコイン90日以内に100万ドル(1億3000万円)[…]

このように、ビットコイン・仮想通貨業界は(金融資本に取り込まれて)絶好調な未来が見えるが、その対局に位置する米ドルは・・

- ドルの金融兵器化による脱ドル&脱米国債、ペトロダラー崩壊、軍事プレゼンス縮小によって信用を失えば基軸通貨性をも喪失する

- マネーサプライ減少に伴って信用収縮が進んでおり、CREショックを機に歴史的な金融危機となる懸念があり、金融バブル大崩壊に

・・と言った懸念が拡大していることはこれまでにも紹介してきたとおりだ。

(銀行の信用収縮でマネーサプライ急減、ドル崩壊後の準備が始まる)(バイデンのサウジ訪問はペトロダラー終焉の合図)(ケニア大統領が警告するドル暴落とペトロダラー崩壊)(元コインベースCTOが予測するハイパーインフレ=ドル崩壊)(ウクライナ戦争の終結と中東戦争の開戦によって米ドルは崩壊する)

さて、ここでアメリカの株式市場(ダウ日足チャート)を見てみると・・

・・アメリカ株式市場は直近高値圏で推移しているが、一方で、昨年からの利上げによってアメリカの非金融企業の37%が経営危機に陥っていることが報じられている。

Fed Economists Warn Of Looming Disaster Due To High Interest Rates https://t.co/CIlEYvtY3x

— zerohedge (@zerohedge) July 3, 2023

この37%という割合は、1970年代以降のどの引き締め局面よりも高い水準であり、前例のない規模の企業倒産が懸念されているんだとか。

さらに、7月3日公表の製造業PMIやISM製造業景気指数は、それぞれ46.3(前回46.3)、46.0(前回46.9)と基準となる50を下回って推移する収縮状態にあり、これはリセッションが近いことを示唆しているとか。

US Manufacturing “Took Sharp Turn For The Worse” In June https://t.co/sHjYQkhF5r

— zerohedge (@zerohedge) July 3, 2023

また、7月7日公表の雇用統計は・・

【速報】米雇用統計

・平均時給:市場予想を上回る

・雇用者数:市場予想をやや下回る

・米国株:発表前後でやや上昇

・ドル円:142円台後半へ下落 pic.twitter.com/yWl9eX4Z2U— 後藤達也 (@goto_finance) July 7, 2023

・・雇用者数と平均時給が伸びており「雇用堅調で景気は良いから、まだまだ利上げが続く」との思惑から株式市場は下落した。

気になるのは、雇用統計の結果は、先に紹介した37%の企業が経営危機だとか、ISM・PMIがリセッションを示唆する状況とは大きく異なっている点だろう。

この点については、「中国が仕掛ける経済戦争でアメリカのインフレは再燃する」で紹介したように、雇用者数が堅調なのは、「複数の仕事を掛け持ちするパートタイマーのダブルカウント」が理由であり、裏を返せば、フルタイムの仕事が無い・ダブルワークしなきゃ生活出来ないという状況になっていることが伺える。

ゼロヘッジさんも・・

Multiple jobholders jumped by 233K in June

— zerohedge (@zerohedge) July 7, 2023

・・と、仕事を掛け持ちする労働者数が23.3万人増加したことを指摘している。

平均時給の伸びについても、インフレの伸びやローンコストの上昇を賄う程ではなく、一般的なアメリカ人の生活はピンチになっている可能性が高い。

“People Swimming In Debt”: Record Number Of Car Buyers With $1,000 Payments https://t.co/VVm53Ld74k

— zerohedge (@zerohedge) July 7, 2023

アメリカでは自動車ローン金利の高騰が著しく、月々の支払いが驚愕の1000ドル(14万円くらい)超えの人々が続出しており、インフレ生活苦の中でローン地獄に陥っており、次なるリセッションにおける自動車ローン破綻の連鎖も危惧されるとか。

さらに、CLO(ローン担保証券)危機の話も出てきた。

Blain: Markets In For Stormy Second Half – Could Low Pressure In CLOs Turn Cyclonic? https://t.co/C3U0IfKgYF

— zerohedge (@zerohedge) July 3, 2023

以前に紹介したように、CLOとはローン担保証券のことで、この中に低信用企業に貸し出したローンが証券化されたものが多数まじっているため、企業版サブプライム危機が起こる可能性が懸念されており、この点からも株高になっている場合ではないことが分かる。

CLOをご存知だろうか。Collateralized Loan Obligationの頭文字を取ったもので「ローン担保証券」と言い、銀行などが企業に貸しているカネ(ローン)を証券化したものだ。これだけなら普通の銀行営業の一環で特に問[…]

「銀行の信用収縮でマネーサプライ急減、ドル崩壊後の準備が始まる」で紹介したCRE(商業不動産)市場の崩壊が懸念されている状況も含めて、QEマネーの地雷はアチコチに埋まっており、全てを回避するのは容易ではない。

このような状況を踏まえると株高になるハズがなく、「コロナ危機の終わりは金融危機と仮想通貨バブルへと繋がる」で紹介した数年前と同様に、実体経済とは無関係に株高となっている可能性が疑われる。

数年前の株高の原因はQEマネーだったが、今のアメリカではQEは終了している。

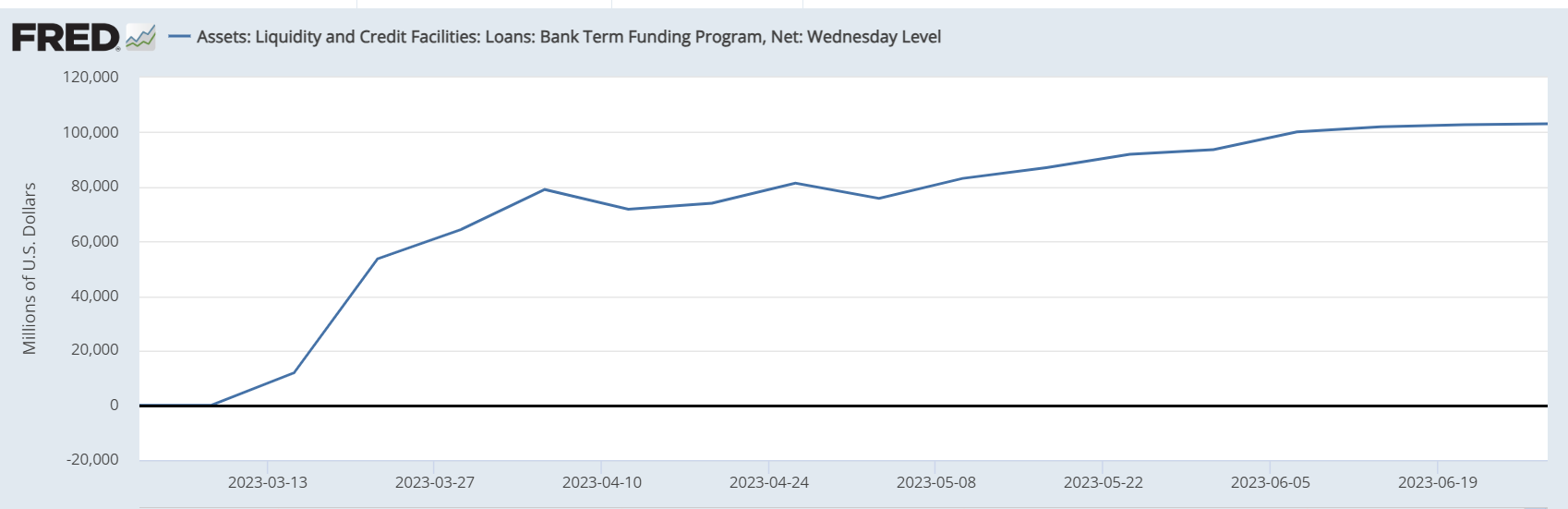

しかしながら、「アメリカの巨大金融資本が引き起こした銀行破綻とQE再開」で紹介したように、銀行危機対策として、銀行保有すの米国債を担保にFRBが資金供給するBTFP(Bank Term Funding Program)が実施されている。

BTFPの融資期限は1年以内だが、実際はロールオーバー可能な無期限融資で、さらに従来のQEでは銀行が差し出した米国債の「時価」相当額を貸出していたところ、BTFPは「額面」相当額を優遇金利で貸出すというモラルハザードスキームを備えた事実上のQE再開と言えるものだ。

なお、公開されているBTFPプログラムの利用状況の推移を見ると・・

・・2023年3月の制度開始から6月末までの間に、1000億ドル超の利用があり、莫大な資金が市場投入されたことが伺える。

また、米地銀から流出した預金の受け皿となっているMMFの残高は増加を続けており、政府短期証券などを買い漁っているとか。

絶好調MMF、資産ますます増加へ-翌日物以外への投資で利回り上昇 https://t.co/BEzLVmBzPs

— ブルームバーグニュース (@BloombergJapan) June 22, 2023

MMFの残高は1年間で1超ドル増加して5.5兆ドルを突破したとのことで、この巨額マネーは米国債や株式市場に流入することになる。

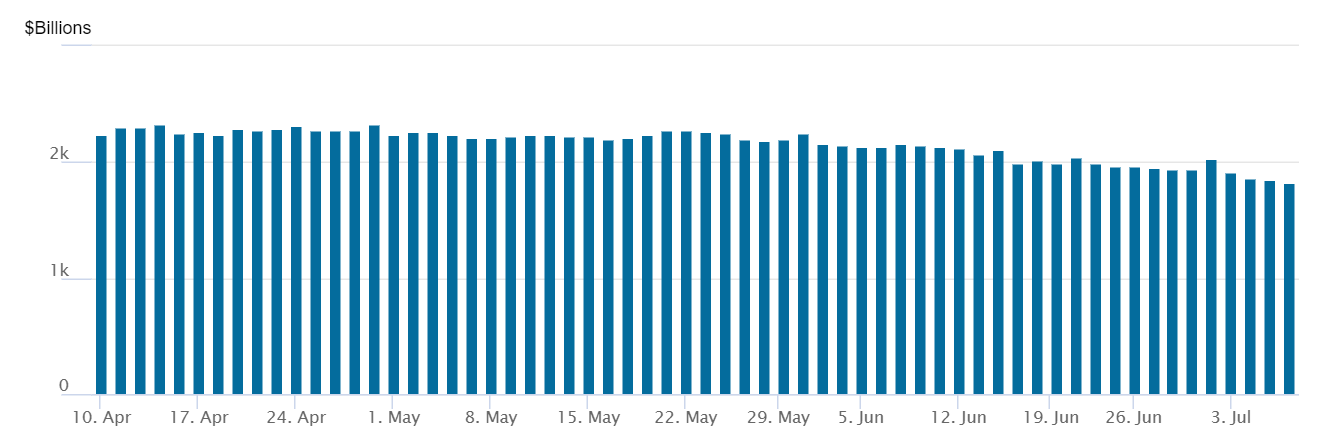

さらに、FRBが市場の過剰流動性(=カネ)を吸収しているバースレポの残高を見ると・・

・・6月中旬頃から7月頭にかけて3000億ドルも減少(=市場に流出)しており、残高は昨年6月以来久しぶりに2兆ドルを割り込んだ。

このように、BTFP・MMF・リバレポの数千億ドル規模の巨額マネーが、レバレッジにより兆ドル単位のマネーに化けて株式市場・米国債に投入されたと見るべきで、米株高は実体経済を反映していないと言える。もちろん、米国債利回りもだ。

事実上のQEマネー無くしてアメリカ金融市場の安定稼働は不可能と言える。

なお、米国株式市場では、カラ売りファンド勢の含み損が1兆ドルを突破しているとか。

米国株の空売りポジション、22年以来の1兆ドル突破-巨額含み損抱え https://t.co/ISh22DbeJz

— ブルームバーグニュース (@BloombergJapan) June 22, 2023

これは、多くのトレーダーが利上げ・QTによる米国株式市場の失速を予測していた一方で、政府・FRBによるカチ上げは想定外だったことを示唆している。

BTFP・MMF・リバレポの合力マネーによってショート勢は焼き殺されてロング燃料と化す可能性が高い・・が、原田武夫氏の「8月ショック」の話を踏まえると、その上げは「8月ショックで大きく下げるための上げ」の可能性もあるか。

こうした前提を踏まえて米ドルの状況を見てみると、ドル円は昨年9~10月の日銀介入ライン(145円)手前まで上昇(円安ドル高)していたことが分かる。

好調(?)な雇用統計→利上げ連想→失望売りで売られたものの、142円のサポートで止まっている。このレベルで留まる場合には再度上昇基調に入りそうな感じか。

なお、ドルインデックスを長期(週足チャート)で確認すると・・

・・昨年の円安局面では114.778まで上昇していたものの、現状では102~103付近に留まっており、ドルは弱いと言える。

メジャー通貨の強さ比較では・・

ドル ≧ ユーロ ≧ ポンド > 円

・・と、円の一人負けとなっており、前回のドル円上昇(=円安ドル高)と異なり、今回のドル円上昇は単なる「円安」で、ドルも弱いが円はさらに弱いことが分かる。

だが、日本株は米株式市場を凌ぐ勢いで好調だ。以下は日経225の日足チャート。

ここ数か月の間ずっと上昇を続けており、アメリカ株式市場よりも遥かに堅調となっている。

日本株に相当額の資金が流入(=円買い)してそうなのだが、為替チャートからはそんな様子は感じられないため、円キャリーで相殺されているようだ。

なお、日銀のインフレをガン無視したQE継続は、名目金利(国債金利)がインフレ率より低い(=実質金利マイナス)状況を作り出しており、カネを持っているだけでは目減りするため、カネが消費や設備投資に回ることになる。

従って、さらなるインフレが誘発されるのだが、日銀が緩和し続けると実質金利のマイナス幅は拡大するため、構造的に円安に振れることになる。

つまり、海外勢にとっては日本企業をバーゲンプライスで購入できるボーナスタイムとなっており、日本株への資金流入に繋がっていると思われる。

なお、「いよいよインフレが本格化 そして日本デフォルトとデジタル円」等で紹介したように、日銀は日本国債市場においてダントツ最大の買い手となっていおり、保有額は軽く500兆円を超えて国債の半分以上は日銀が保有している状況となっている。

これは・・

- 日銀が国債購入から手を引けば国債価格暴落(=金利急騰)となる可能性が高い

- 国債価格暴落で、日銀は債務超過となる可能性が高い

- 日銀は事実上の財政ファイナンスをしており、金融緩和をやめられない

・・ということを意味している。

日銀は簿価会計なので厳密には債務超過しないものの、事実上の債務超過となれば海外ヘッジファンド勢からの怒涛の円売りにさらされることになるため、日本は金融緩和を継続する以外に道は無い。

ただ、アメリカのイエレン財務長官は円安ドル高への「協調介入」を匂わせるなど、日銀の金融緩和を事実上歓迎している。

円買い介入の是非、米財務長官「日本と連絡している」https://t.co/L5wvAthpU2

— 日本経済新聞 電子版(日経電子版) (@nikkei) June 30, 2023

先に見たように、今の円安ドル高は「構造的な円安」でドルは無関係だ。

また、アメリカはインフレ抑制の観点からドル高を望みそうなのに、昨年のような協調介入のリップサービスとは・・実は円安を望んでいる可能性がある。

以前に「仕掛けられる怒涛の円安はグレートリセットの序章」では・・

世界を牽引する米欧中が自滅する中で、金融緩和を継続する日本はその被害が(多少は)軽く済む可能性が高く、唯一の投資先として資金が集中してバブルになる可能性は、簿外資産抜きにしてもあり得る状況となっている。

・・と紹介したように、欧米発の金融危機が懸念される中で、日本が資金逃避先となる可能性は気になるところで、原田武夫氏が警告する8月ショックに向けた日本円逃避の準備なのかもしれない。

先日の雇用統計でも、利上げを嫌ってドル売りになってたし、円買いが「リスク回避」となっている感じだ。

そう言えば、あのイルミナティカードでは、円が欧米通貨を飲み込んでいく未来が暗示されている。もしかしたら、そろそろ起こるのかもしれない。

そろそろ起こるとなると、最後に日本円をを飲み込む通貨は、ビットコイン・世界統一デジタル通貨と考えるべきか。

そして、日本円が飲み込まれるのは日銀の緩和が終了したタイミングだろうことは、以前のブログでも紹介したとおりだ。

タイムラインを纏めると・・

- 欧米で金融危機・ドル危機

- 日本に逃避資金が集中

- 海外勢、日本の資産を買いまくってバブル化

- バブル・インフレで日銀も緩和終了するハメに

- 日本円、崩壊のプロセスへ

・・と言う感じか。

なお、以下の記事では、利上げ・QTによってマネーサプライが減少しているのに、リセッションになっていない理由を考察している。

The Private Sector Recession https://t.co/5LtxAfZz5R

— zerohedge (@zerohedge) July 6, 2023

ゼロヘッジさんの記事によると、驚異的なペースでマネーサプライが減少する一方で政府債務は劇的に増加しているが、これは民間部門の弱体化を公共部門のマネー印刷で相殺していることが理由とする。

民間部門が弱体化するに連れて、政府は補助金などの形で政府支出を一層増加させる(=赤字国債による造幣)のだが、経済的裏付けを失った際限無き造幣によるハイパーインフレに警鐘を鳴らしている。

ドル大暴落(場合によっては崩壊)という可能性が見える中で、その逃避先はビットコインと日本円・・だと本当にうれしい。

最後まで読んでくれてありがとう!